- De verschillen tussen hypotheekrentes met uiteenlopende rentevaste perioden zijn de afgelopen maanden steeds kleiner geworden.

- Dit betekent echter niet dat er weinig te kiezen valt bij het vastzetten van de hypotheekrente.

- Business Insider behandelt 3 trends op de hypotheekmarkt die van belang zijn voor huiseigenaren.

- Lees ook: Waarom het zo aantrekkelijk is om de hypotheekrente voor 10 jaar vast te zetten

Hypotheekrentes stegen afgelopen jaar razendsnel, waarbij langlopende rentes naar niveaus van boven de 4 procent zijn geklommen. In het eerste kwartaal van dit jaar is het beeld op de hypotheekmarkt echter een stuk gemengder.

In februari leek het erop dat hypotheekrentes verder zouden stijgen, vooral vanwege de zorgen om de hoge inflatie. Medio maart vond echter een omslag plaats vanwege de onrust rond wankele banken. Dat zorgde voor interventies van centrale banken, waardoor rentes op kapitaalmarkten begonnen te dalen. Dat heeft ook de hypotheekmarkt geraakt.

Onderliggend zijn er wel een aantal opvallende trends op de hypotheekmarkt, die financieel intermediair Van Bruggen Adviesgroep uitlicht in zijn nieuwsbrief van deze week. We behandelen hieronder drie punten die voor huiseigenaren van belang zijn.

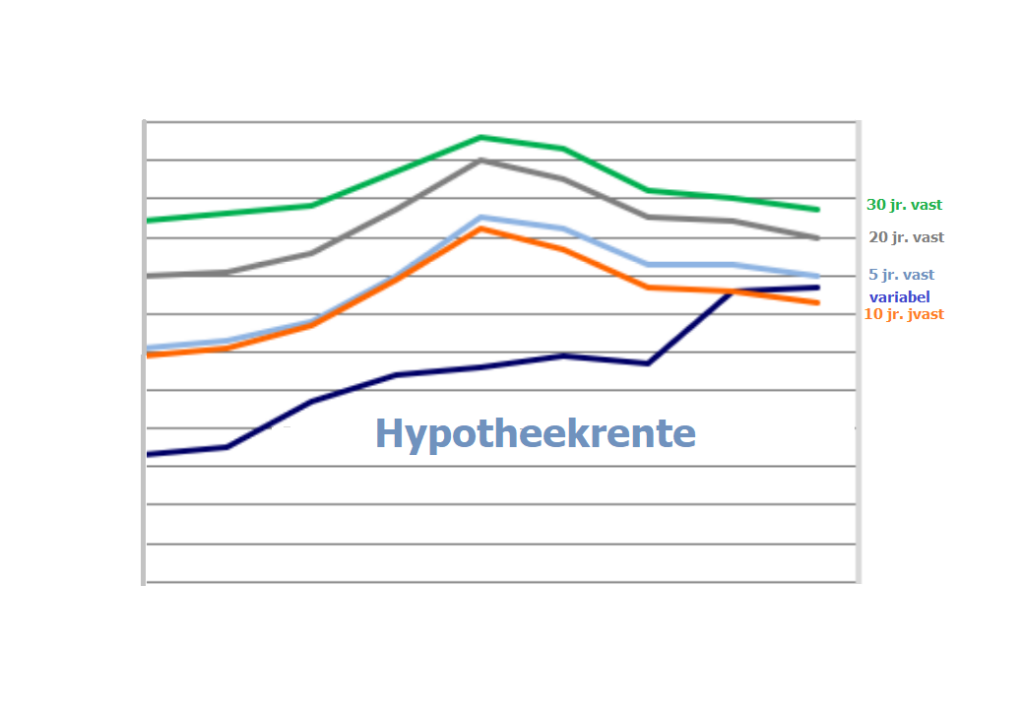

1) Hypotheekrentes met verschillende looptijden liggen steeds dichter bij elkaar

Eén van de meest opmerkelijke ontwikkelingen van het eerste kwartaal van 2023 is dat hypotheekrentes met verschillende looptijden steeds dichter naar elkaar toe zijn gekropen.

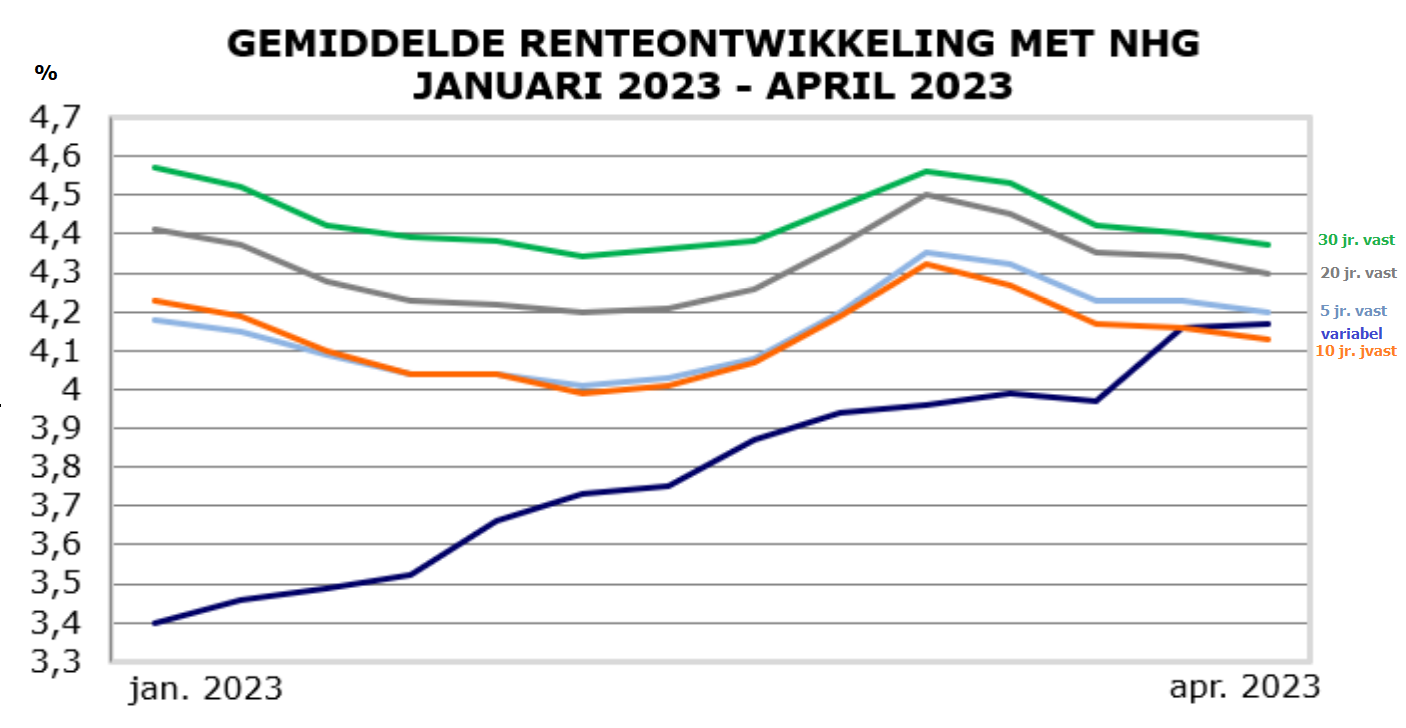

In de bovenstaande grafiek is te zien dat de variabele hypotheekrente in de eerste drie maanden van dit jaar hard is gestegen, terwijl hypotheekrentes die voor langere tijd vaststaan, licht zijn gedaald.

Hierbij is het inmiddels zo dat zowel de gemiddelde variabele hypotheekrente (donkerblauwe lijn) als de gemiddelde 5-jaars rente hoger zijn dan de gemiddelde rente voor 10 jaar vast. In de grafiek gaat het om tarieven voor hypotheken mét NHG-verzekering van respectievelijk 4,13 procent voor 10 jaar vast, tegen 4,17 procent voor de variabele hypotheekrente en 4,2 procent voor 5 jaar vast.

In een 'normale markt' kost het langer vastzetten van de hypotheekrente meer geld, maar dat is nu vaak niet het geval. De prijs voor de zekerheid van 10 jaar stabiele maandlasten is relatief laag.

2) Concurrentie tussen geldverstrekkers verschilt sterk per rentevaste periode

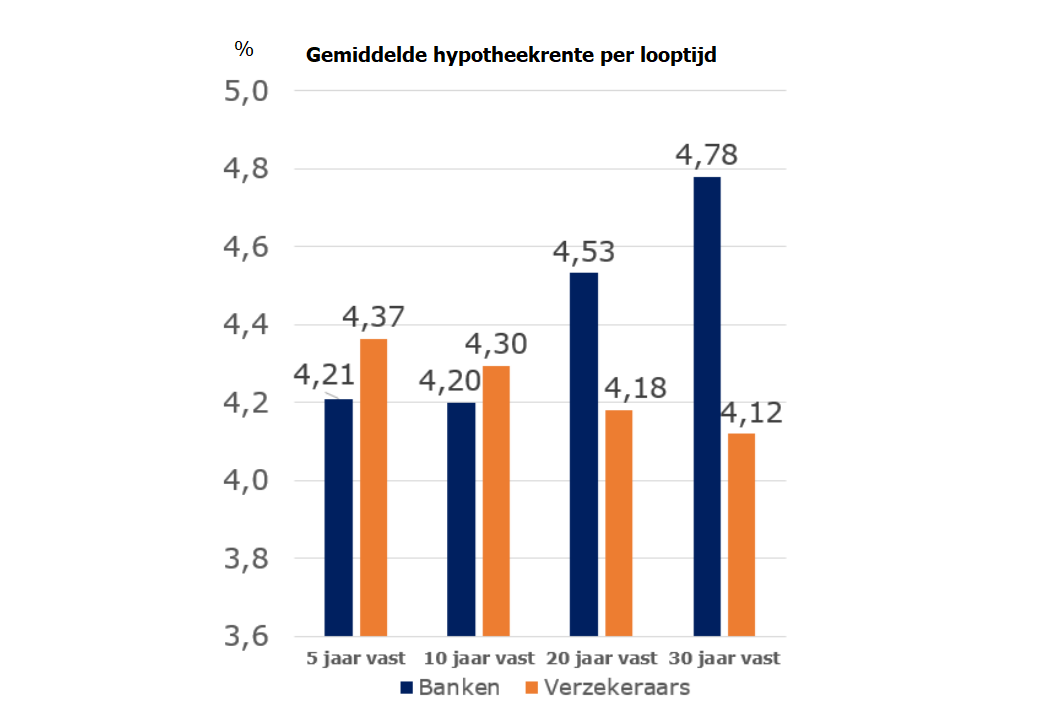

Het feit dat gemiddelde hypotheekrentes van verschillende looptijden naar elkaar toe trekken, doet wellicht denken dat er weinig concurrentie is tussen geldverstrekkers. Maar dat is niet per se het geval. Hiervoor moet je echter kijken naar het soort geldverstrekkers.

Van Bruggen heeft een analyse gemaakt van de gemiddelde tarieven van enerzijds vier grootbanken (ABN AMRO, ING, Rabobank en SNS Bank) en aan de andere kant vier verzekeraars/regiepartijen (Allianz, Attens Hypotheken, Lot Hypotheken en Syntrus Achmea).

Banken en verzekeraars/regiepartijen financieren hun activiteiten doorgaans op een andere manier. Voor banken is het doorgaans aantrekkelijker om leningen tot een looptijd van 10 jaar te verstrekken, terwijl verzekeraars graag voor een langere termijn willen investeren in hypotheken. Hetzelfde geld voor 'regiepartijen', ofwel hypotheekaanbieders die geld van beleggers zoals pensioenfondsen wegzetten.

Is dit ook terug te zien bij de concurrentie op de hypotheekmarkt? Uit de onderstaande grafiek van Van Bruggen blijkt dat dit inderdaad het geval is.

In de grafiek zijn gemiddelde hypotheekrentes van respectievelijk banken en verzekeraars/regiepartijen per 7 april 2023 genomen. Te zien is dat de banken (blauwe balken) per saldo lagere tarieven hanteren voor de looptijden van 5 jaar vast en 10 jaar vast, terwijl de verzekeraars/regiepartijen in doorsnee lagere hypotheekrentes hanteren voor de looptijden van 20 jaar vast en 30 jaar vast.

Procentueel gezien zijn vooral de verschillen bij de rentevaste perioden van 20 jaar en 30 jaar behoorlijk groot.

Duidelijk is ook dat de rentevaste periode van 10 jaar de sterkste concurrentie uitlokt, want daar liggen de tarieven het dichtst bij elkaar.

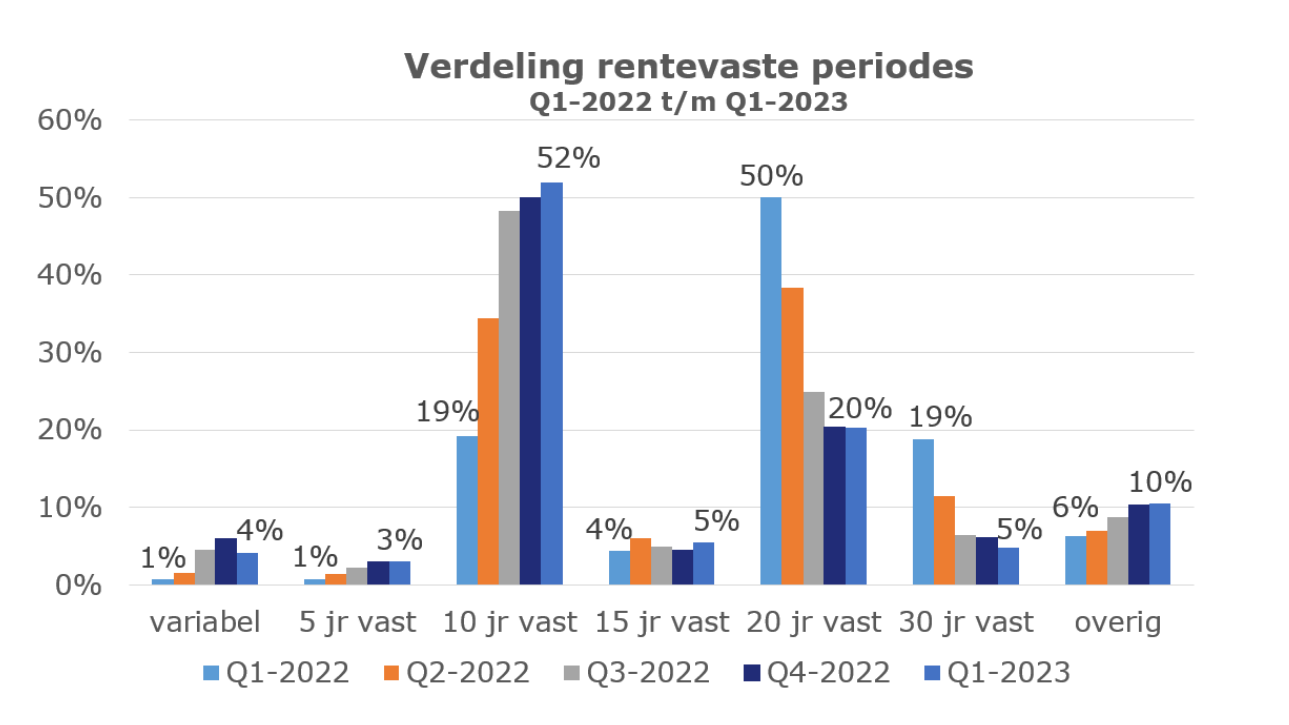

3) Hypotheekrente 10 jaar vast domineert de hypotheekmarkt

Het is op grond van de hierboven genoemde ontwikkelingen niet verwonderlijk dat de populariteit van 10 jaar vast fors is toegenomen. Koos in het eerste kwartaal van 2022 iets minder dan één op de vijf huiseigenaren ervoor om de hypotheekrente tien jaar vast te zetten, inmiddels is dat ruim de helft.

In de bovenstaande grafiek is te zien dat dit vooral ten koste van de rentevaste perioden van 20 jaar en 30 jaar is gegaan.

Zoals gezegd is het gemiddeld goedkoper om de rente 10 jaar vast te zetten, vergeleken met de variabele hypotheekrente en 5 jaar vast. Wat betreft de langere rentevaste perioden speelt ook de financiering een rol. Hoewel de rentevaste perioden van 20 jaar en 30 jaar niet heel veel duurder zijn dan 10 jaar vast, maakt dat op de huidige renteniveaus in de maandlasten toch wel uit.

Enkele jaren geleden, toen hypotheekrentes voor 20 jaar vast naar tussen de 1 procent en 2 procent waren gedaald, leek het logisch om daarvoor te kiezen. De kans dat de hypotheekrente op de lange termijn onder die tarieven zou zakken, leek immers niet heel groot.

Wie nu kiest voor 10 jaar vast, gaat er daarmee impliciet vanuit dat hypotheekrentes over 10 jaar op een vergelijkbaar of hoger niveau zullen liggen. Dat blijft natuurlijk een kwestie van koffiedik kijken. Een andere overweging kan simpelweg de keuze voor zekerheid over de maandlasten voor een langere periode zijn.