- Beurzen hebben opnieuw een slechte week achter de rug.

- Hoewel je het wellicht niet meteen zou denken, verloopt de daling van aandelenmarkten de afgelopen maanden behoorlijk ordentelijk.

- Het gebrek aan echte paniek, is echter niet per se een goed teken, signaleren beursexperts Michael Nabarro en Gökhan Erem.

- Lees ook: Beurs en centrale bankiers wéér verrast door de hardnekkigheid van de inflatie.

ANALYSE – Beurzen hebben wederom een beroerde week achter de rug, met lagere koersen over een breed front. Vooral de dreiging van een recessie, gecombineerd met renteverhogingen van centrale bankiers, drukt aandelenkoersen. Zelfs de sterk presterende oliesector moest op de beurs een flinke tik incasseren.

Het lijkt erop dat de centrale bankiers zich eindelijk bewust zijn geworden van de noodzaak om de aanhoudend hoge inflatie aan te pakken. Beter laat dan nooit kennelijk.

Om de controle terug te krijgen over de inflatie hebben verschillende centrale banken – in de VS, Zwitserland, Taiwan en Brazilië – krampachtig de rente verhoogd.

Ook de Europese Centrale Bank zit vol goede voornemens, maar er kwam wel een spoedvergadering aan te pas om de oplopende renteverschillen binnen Europa tussen Noord en Zuid te beteugelen. We zullen in deze bijdrage niet ingaan op de weeffouten binnen de Europese monetaire unie, maar kwam het best klungelig over na de eerdere stoere woorden over renteverhogingen in juli en de maanden daarna.

Al met al zorgt de huidige voortvarendheid van centrale bankiers voor toenemende vrees dat verkrappend monetair beleid gepaard zal gaan met een economische recessie. Inmiddels is de vraag niet zozeer of die zal komen, maar meer hoe erg een economische terugval wordt.

Er is gelukkig nog een klein beetje goed nieuws: al deze angst zorgde deze week ook voor een stevige terugval van olieprijzen. Hoe tijdelijk of structureel dat is, valt nog te bezien met Poetin aan de knoppen. Wat betreft de inflatie haalt dit wel wat druk van de ketel.

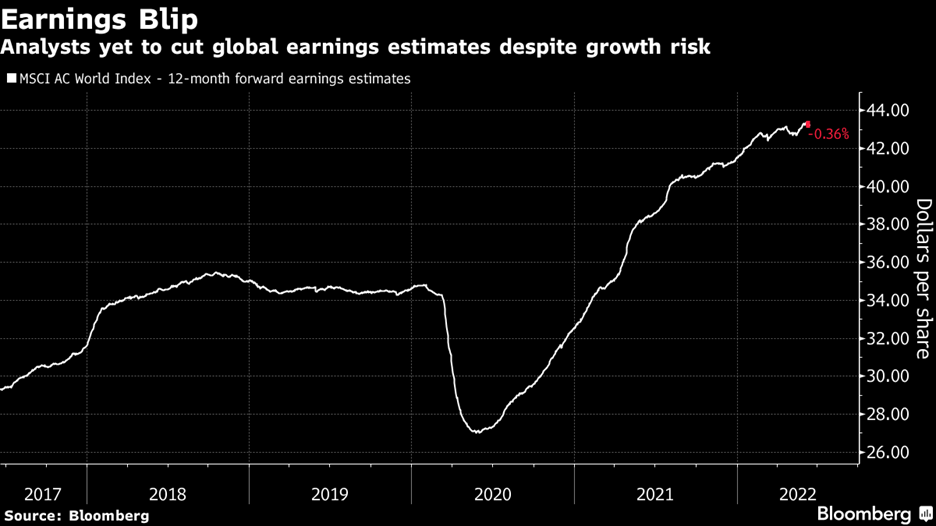

Het andere ogenschijnlijk goede nieuws is dat fundamentele analisten nog nauwelijks neerwaartse bijstellingen doen wat betreft de verwachte bedrijfswinsten. Maar is dat wel realistisch?

Winstalarm op komst?

De onderstaande grafiek geeft verwachte winst per aandeel over de komende twaalf maanden weer voor de brede MSCI Wereld-index voor zowel ontwikkelde als opkomende landen. De grafiek illustreert de huidige vasthoudendheid van analisten wat betreft de winstprognoses, ondanks de verslechterende economische vooruitzichten!

Dit is best bijzonder en we houden er dan ook rekening mee dat deze winstverwachtingen de komende periode neerwaarts worden bijgesteld.

Een duidelijke aanwijzing hiervoor is dat CEO’s van bedrijven wereldwijd inmiddels een stuk minder optimistisch zijn over de nabije toekomst. Hun vertrouwen is gedaald tot het laagste punt sinds mei 2020, toen we midden in de Covid-crisis zaten. Als iemand zou moeten weten hoe de zaak ervoor staat, zijn het de topmanagers van de grote bedrijven, toch? Ze lijken in ieder geval een een stuk realistischer naar de ontwikkelingen in de wereld te kijken dan het analistengilde.

Daarnaast zijn er ook andere factoren die de winsten van bedrijven momenteel flatteren. Zo zorgt hogere inflatie in veel gevallen in eerste instantie voor prijsverhogingen die de omzet en winst stuwen. Maar omdat diezelfde inflatie het sentiment van zowel bedrijven als consumenten drukt, mag je vraagtekens stellen bij de houdbaarheid van die winstgroei.

Daarnaast wordt in de VS momenteel de winstgroei van bijvoorbeeld de brede S&P 500-index grotendeels gedragen door de sectoren basismaterialen en energie. Niet heel gek na al die stijgingen van de grondstofprijzen.

Door de recente koersdalingen van aandelen zijn de waarderingen al redelijk gezakt (lagere koers-winstverhouding, als de koers daalt bij gelijkblijvende winsten). Maar als de winsten neerwaarts worden bijgesteld zal die waardering weer toenemen. Je krijgt als belegger dan immers minder winst bij een gegeven koersniveau.

In hoeverre dat wederom tot herprijzing van aandelen zal leiden, verschilt per bedrijf, maar zal het in eerste instantie per saldo niet helpen.

Voor de volledigheid: momenteel noteert de S&P 500-index op ongeveer 17 à 18 keer de winst. Dat is echter zonder neerwaartse aanpassingen van de winsten en in tijden van economische tegenwind zijn waarderingen veelal lager geweest dan momenteel het geval is.

Ondanks negatief sentiment op de beurs nog (steeds) geen paniek

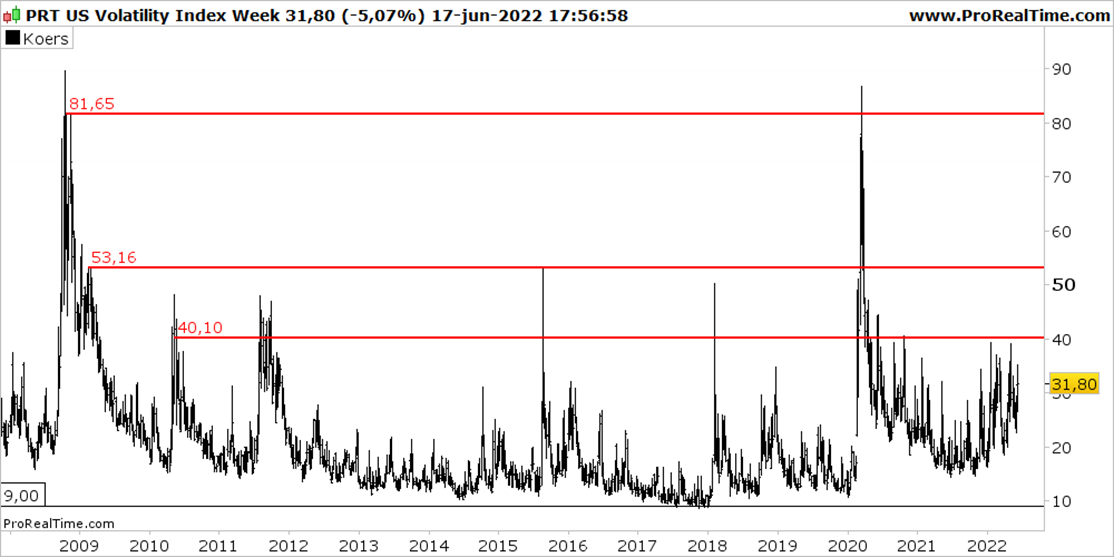

Hoewel het misschien niet zo aanvoelt, verlopen de dalingen op aandelenmarkten redelijk ordentelijk. We hebben al vaker aangegeven dat een (tijdelijke) bodem veelal gepaard gaat met aanzienlijke beweeglijkheid of paniek.

De onderstaande grafiek is een weergave van de zogenoemde VIX-index in de VS, die geldt als een maatstaf voor de beweeglijkheid van de beurs. De VIX wordt daarom ook wel een 'angstbarometer' genoemd.

In het verleden is gebleken dat in het geval van serieuze paniek de VIX boven het niveau van 40 punten, en in het geval van serieuze paniek, zelfs boven de 60 is uitgekomen. Dat zien we momenteel nog niet.

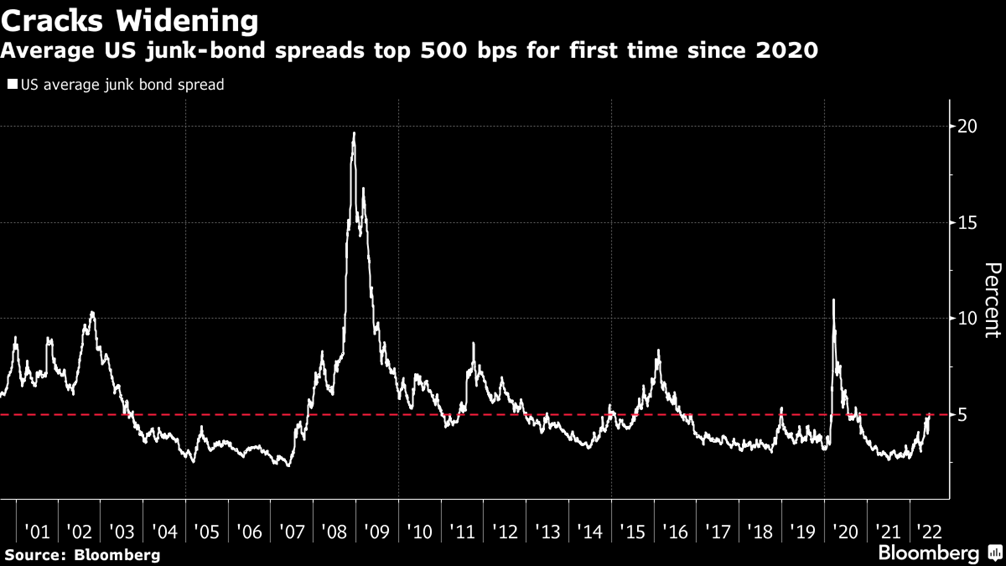

Maar er zijn ook andere manieren om mogelijke paniek te herkennen. Hieronder zie je weergave van het renteverschil van zogenoemde rommelobligaties met een relatief hoge kans op wanbetaling, ten opzichte van obligatieleningen met een hoge kredietwaardigheid.

Bij serieuze angst zie je dat deze spread aanzienlijk hoger uitkomt dan nu het geval is: immers wanbetalingen bij de 'junk bonds' liggen dan op de loer. Deze grafiek heeft overigens ook een aardige correlatie met de grafiek van de VIX erboven.

De twee bovenstaande grafieken signaleren dus wel toenemende angst, maar nog geen paniek. Vanuit deze optiek is het dus nog te vroeg om te constateren dat we het ergste hebben gehad.

S&P 500: hoe zit het met de opwaartse lijn voor de lange termijn?

Laten we tot slot eens kijken of de langetermijngrafiek van de S&P 500-index meer houvast kan geven.

Hieronder zie je de weergave van de S&P 500-index sinds 2009. Je ziet het effect van de periode van dalende rentes en forse monetaire steun van centrale banken duidelijk terug. Vooral na de bodem aan het begin van de coronacrisis in maart 2020, toen beleidsmakers “all in” zijn gegaan.

Het is niet gek dat een verandering van beleid en het mogelijk terugdraaien van een lange periode waarin steeds meer 'gratis geld' de norm was, tot lagere beurskoersen leidt.

In deze grafiek zie je dat sinds begin dit jaar er een proces van lagere toppen een bodems is ontstaan. Waar dit eindigt is nog niet te zeggen, maar deze middellange negatieve trend is hard op weg om richting de lange termijn opgaande trendlijn te gaan. De groene ellips is een mogelijk kruispunt en een eerste richtpunt waarbij deze beide trends elkaar kunnen vinden.

Heel toevallig is die zone ongeveer het niveau waar de S&P 500 index zich bevond voordat de coronapandemie uitbraak. Dat is vanaf de huidige koersniveaus helaas nog circa 15 procent lager.

Let wel: we zijn hier niet bezig met het raden van bodempjes en toppen. Dat is vaak meer geluk dan wijsheid. We zijn meer trendvolgers en leggen de nadruk dus op de hoofdrichting waarin de beurs beweegt.

Aangezien koersen vaak zigzaggend een trend volgen, zullen we dus ook soms best heftige oplevingen krijgen, maar zijn die vooralsnog niets meer dan dat.

SOS (sell on strength) dan maar weer, totdat het tegendeel blijkt!

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.