Het slotkwartaal van 2020 heeft alles in zich om beurzen heftig te laten bewegen: van de Amerikaanse verkiezingen en de Brexit, tot het oplaaiende coronavirus.

Voor Europese beurzen geldt dat de herstelrally eigenlijk al sinds juni hapert en dat aandelenindices vooral zijwaarts bewegen.

Het lijkt erop dat er in eerste instantie een test komt van bodems die moeten voorkomen dat aandelen verder wegzakken, aldus beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – Het slotkwartaal van 2020 is begonnen en wat gaat dat ons brengen: blijft de beurs zijwaarts bewegen zoals in het afgelopen kwartaal? Of krijgt het bizarre beursjaar 2020 een spectaculaire afsluiting?

Het vierde kwartaal heeft alles in zich om voor verrassingen te zorgen: op politiek gebied zijn er de Amerikaanse verkiezingen en de Brexit, voor de economie is de vraag hoe hard bedrijven ingrijpen met reorganisaties, en intussen blijft het spannend of er een doorbraak komt met een werkend coronavaccin.

In deze bijdrage staan we stil bij twee belangrijke beursthema’s voor de komende maanden: de Amerikaanse verkiezingen én de ontwikkelingen rond eventuele nieuwe steunpakketten voor de Amerikaanse economie. Vervolgens kijken we naar de beursontwikkeling in Europa die al een tijdje afwijkt van wat er in de VS gebeurt.

Amerikaanse verkiezingen: krappe uitslag of niet?

Afgelopen dinsdag vond het eerste presidentiële debat plaats tussen Donald Trump en Joe Biden. Hoewel de amusementswaarde misschien voor sommigen interessant was, ontaardde het debat in een ordinair moddergevecht.

De polarisatie is de VS is zelden zo groot geweest en bij de komende twee debatten moeten Trump en Biden de grofweg 10 procent nog zwevende kiezers zien te overtuigen.

Gelet op alle geruchten over mogelijke fraude is voor beleggers vooral van belang hoe krap de uitslag wordt. Als er bij een nipte overwinning voor Trump dan wel Biden een langdurige juridische strijd volgt, zal dat de beurs geen goed doen. Een discutabele overwinning is erger dan een duidelijke uitslag!

Wat de gevolgen zijn van het nieuws over de besmetting van Donald Trump met het coronavirus voor de resterende verkiezingsdebatten en verkiezingen zelf, zal op de korte termijn duidelijk worden. Maar deze extra onzekerheid zal beurzen in eerste instantie niet helpen.

Meer steun nodig om herstel vast te houden

Voor financiële markten zijn onderhandelingen tussen Republikeinen en Democraten over een mogelijk extra steunpakket in verband met de coronacrisis uiteindelijk veel belangrijker. Want de zwaar getroffen Amerikaanse arbeidsmarkt oogt nog altijd kwetsbaar.

Donderdag nam het Huis van Afgevaardigden een pakket ter waarde van 2.200 miljard dollar aan, maar dit komt waarschijnlijk niet door de Senaat die door de Republikeinen wordt gedomineerd. Die vinden een steunpakket van zo'n 1.600 miljard dollar het maximum.

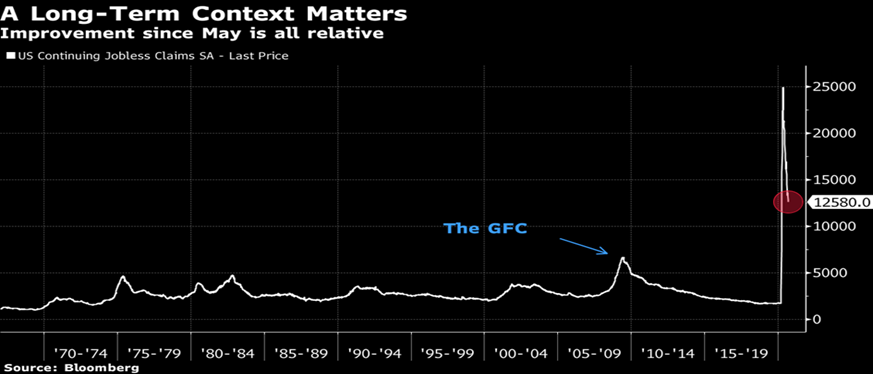

Te midden van alle verhalen over economisch herstel, is het bovendien goed om in het oog te houden dat de Amerikaanse werkloosheidsaanvragen nog altijd bijna twee keer zo hoog zijn vergeleken met de periode voorafgaand aan de coronacrisis.

Onderstaand plaatje illustreert dit overduidelijk (de aanduiding GFC staat hierbij voor de grote financiële crisis).

Ook moeten we niet vergeten dat er momenteel een grote ontslaggolf gaande is. Deze week alleen al zagen we de aankondiging van tienduizenden ontslagen door blue chip-bedrijven, waaronder Walt Disney in de VS en ook energiegigant Shell.

Grote multinationals moeten hard ingrijpen om overheid te blijven. We verwachten dan ook dat meerdere bedrijven in zwaar getroffen sectoren en landen verder zullen saneren én dat er hier en daar bedrijven omvallen.

Europese beurzen: niets opgeschoten sinds juni

Bovengenoemde kwesties kunnen allemaal serieuze impact hebben op aandelenmarkten in het vierde kwartaal. Vraag is of er een positieve noot komt die zorgt voor een eindejaarsrally. Of is de top in het derde kwartaal gezet en zakken we verder weg?

Hieronder kijken we specifiek naar de situatie op Europese beurzen. Waar aandelenkoersen in de VS tot eind augustus nog zijn opgelopen, ziet het beeld er Europa al langere tijd een stuk vlakker uit.

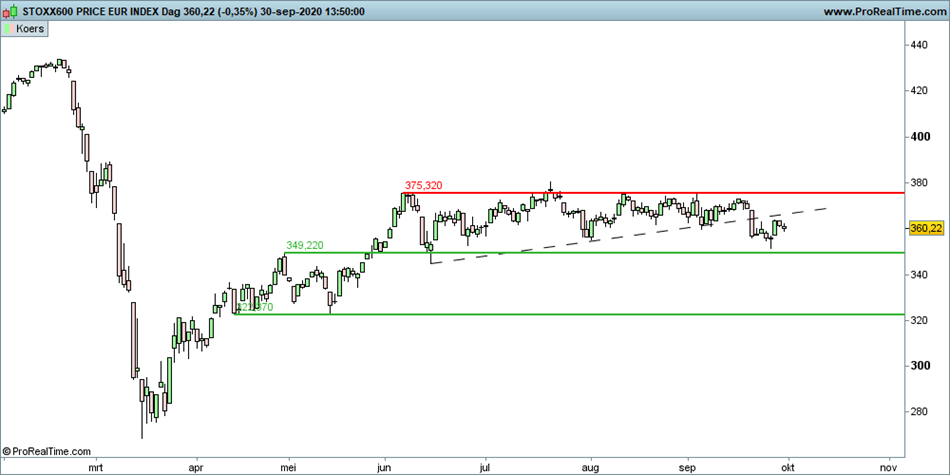

Europese beurzen bewegen zich al sinds juni zijwaarts binnen een krappe bandbreedte. Tja, de nieuwskoppen over de beurs hadden gedurende de zomer een hoog hosanna-gehalte en zo was het ook in de beleving van het brede publiek. Maar als je goed kijkt, zie je echt wel de sporen van vernieling die 2020 met zich heeft meegebracht.

In Nederland hebben de koersen van bijvoorbeeld energiegigant Royal Dutch Shell, grootbank ABN Amro, vastgoedfonds Unibail Rodamco en hun sectorgenoten wel degelijk een drukkend effect op de markt gehad.

Hoogvliegers uit de techsector en zwak presterende aandelen uit de zojuist genoemde sectoren hebben ervoor gezorgd dat bijvoorbeeld de Europese Stoxx 600-index sinds juni per saldo niets is opgeschoten. Dat is te zien in onderstaande grafiek.

Niets aan de hand zou je zeggen, maar niet dus als je dit beeld in perspectief zet en nader bestudeert

Per saldo wordt de bandbreedte die we hierboven zien aan de bovenkant bepaald door een zone waar de hoogste koersen sinds juni tegenaan hikken. Dat is mogelijkerwijs een lagere top in relatie tot die van februari.

Al meerdere malen is de bovenkant van de bandbreedte aangevallen, maar telkens tevergeefs. De vooruitzichten zijn in Europa per saldo niet positief genoeg bevonden om door te stomen naar nog hogere koersen.

Zo zijn we aangekomen bij de onderkant van de grotere zijwaartse beweging. Opvallend is dat er nauwelijks een rotatie plaatsgevonden waarbij beleggers geld uit de winnaars in de techhoek hebben getrokken ten bate van de achterblijvers uit de energie- en bankensector. Dit blijkt uit het feit dat in september ook de laagste koersen sinds juni zijn bereikt, de onderzijde van de range dus.

Er ontwikkelt zich zo een neerwaarts momentum binnen de bandbreedte van de afgelopen maanden. Op het moment dat de bovenzijde van de range geslecht kan worden, ontstaat er een positiever beeld. Maar de komende weken is de vraag vooral of de bodems van de range behouden kunnen blijven.

Lees meer beursanalyses op TradeIdee.nl. Deze analyse is niet bedoeld als een advies tot het doen van individuele beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), is onafhankelijk beleggingsspecialist. Sinds 1989 is hij nauw betrokken bij het adviseren van particuliere en professionele relaties met een actieve beleggingsstijl. Lees hier zijn meer gedetailleerde biografie.

Gökhan Erem, ook CMT, is sinds 1995 werkzaam in de financiële sector. Tot 2008 bij instituten en daarna voor eigen rekening bij LeoMont, waar hij zakelijke en particuliere klanten begeleidt. Lees hier zijn meer gedetailleerde bio.