- Je kunt een vakantiewoning op verschillende manieren financieren met een hypotheek.

- De eerste optie is om een aparte hypotheek te nemen, maar dat is vaak lastig en je bent waarschijnlijk duurder uit.

- Meestal is het makkelijker om een extra hypotheek op de eigen woning afsluiten, mits je voldoende overwaarde hebt.

- Lees ook: Deze grafiek laat zien hoe extreem de stijging van de hypotheekrente is: de snelste van deze eeuw

Veel mensen die overwegen een vakantiewoning te kopen, zitten met de vraag: hoe financier je zo’n vakantiewoning?

Als je een vakantiewoning volledig met spaargeld kunt betalen, is dat uiteraard een goede mogelijkheid. Als je daarentegen een hypotheeklening wilt afsluiten, zijn er twee mogelijkheden: een aparte hypotheek voor de vakantiewoning of een extra hypotheek afsluiten op de eigen woning.

Wat de beste aanpak is, hangt af van een aantal zaken, schrijft financieel intermediair Van Bruggen Adviesgroep in zijn wekelijkse nieuwsbrief. Het is in het algemeen wel zo dat als je voldoende overwaarde in je huidige woning hebt, de extra hypotheek op de eigen woning de makkelijkste en het meest praktische oplossing is.

Geldverstrekkers staan niet te springen om een hypotheekleningen op een vakantiewoning te financieren. Daarnaast zijn er een aantal factoren die het moeilijk maken om een hypotheek op een vakantiewoning te krijgen. Een paar voorbeelden:

- De vakantiewoning ligt in het buitenland. In dit geval moet je toch vaak aankloppen bij buitenlandse banken, die vaak strenge voorwaarden hebben. Zij kunnen je vragen om af te lossen in een kortere periode dan dertig jaar of minder lenen waardoor je meer van je spaargeld moet gebruiken.

- Eigen geld in de woning steken. Bij een vakantiewoning mag je minder lenen en moet je dus je eigen spaargeld inbrengen. De hypotheek mag in de meeste gevallen 65 procent tot 70 procent van de waarde van de woning zijn.

- Het materiaal waaruit de vakantiewoning gebouwd is. Geldverstrekkers stellen vaak als eis dat het om een stenen woning gaat en dat die niet verplaatsbaar is (dus stacaravans worden daarmee uitgesloten).

- Verhuur van de vakantiewoning. Ook hierover zijn geldverstrekkers niet zo enthousiast. Vaak is verhuur verboden of is slechts mogelijk gedurende een beperkt deel van het jaar.

Overwaarde benutten voor hypotheek vakantiewoning

Mensen die hun vakantiewoning willen financieren, kunnen in veel gevallen daarvoor het beste de overwaarde van hun huidige woning inzetten.

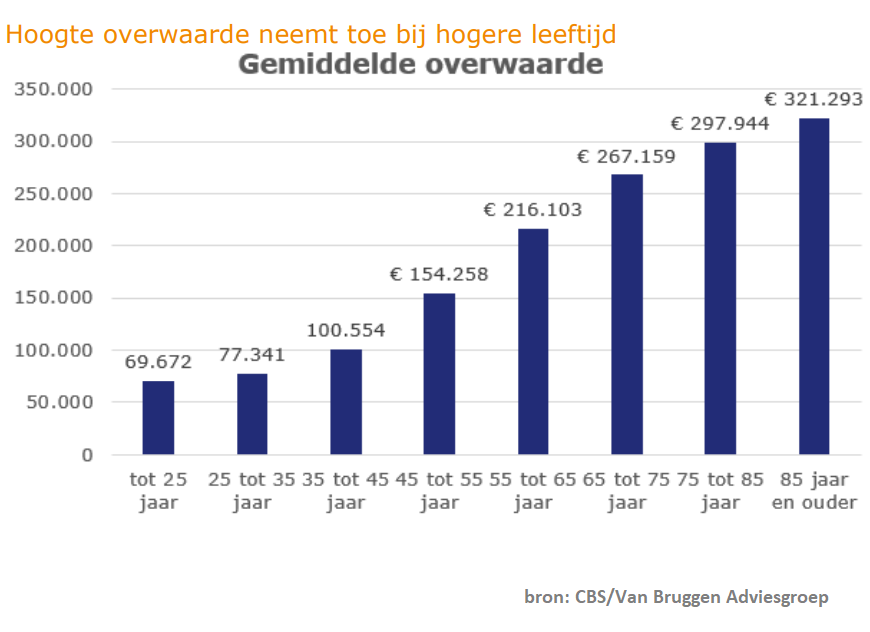

Door de gigantische stijging van huizenprijzen in de afgelopen jaren, is de overwaarde in woningen - het verschil tussen de geschatte marktwaarde en de hoogte van de hypotheek - fors toegenomen. Wel is het zo dat er flinke verschillen zijn tussen generaties, waarbij ouderen doorgaans meer overwaarde in de woning hebben dan jongeren.

Afgelopen jaar maakte Van Bruggen hiervoor op basis van cijfers van het CBS een overzicht. Daaruit bleek dat 50-plussers gemiddeld met een overwaarde van boven de twee ton zitten, maar voor huiseigenaren vanaf 35 jaar gaat het gemiddeld ook al om een ton overwaarde.

Van Bruggen gebruikt een voorbeeld om het gebruik van overwaarde te illustreren. We nemen een woning die momenteel 600.000 euro waard is. De woning heeft een aflossingsvrije hypotheek van 100.000 euro.

De vakantiewoning waar we naar kijken kost 172.000 euro. Dit is overigens volgens makelaarsclub NVM de gemiddelde koopsom voor een recreatiewoning in 2020. We moeten ook rekening houden met 8 procent overdrachtsbelasting. Dit betekent zo'n 14.000 euro. Daarnaast zijn er ook notaris- en hypotheekadvieskosten. Het totaal te financieren bedrag komt neer op 190.000 euro.

Bij veel geldverstrekkers mag je een aflossingsvrije hypotheek afsluiten tot maximaal 50 procent van de waarde van de woning. Dat betekent in dit voorbeeld 300.000 euro. De bestaande hypotheek van 100.000 en de nieuwe lening van 190.000 euro voor de vakantiewoning vallen binnen dit budget.

Een andere vereiste is dat je inkomen voldoende moet zijn om de hypotheeklasten te dragen. De kosten van een aflossingsvrije hypotheken zijn niet zo hoog. Stel dat je een veilige keuze maakt om de rente 30 jaar vast voor bijvoorbeeld 3 procent vast te zetten. In dat geval betaal je een extra 475 euro per maand. Deze rente is niet fiscaal aftrekbaar via de hypotheekrenteaftrek.

Mensen die nog niet met pensioen zijn, moeten wel opletten of de hypotheeklasten betaalbaar blijven, als je een lager inkomen hebt vanaf het moment dat je met pensioen gaat.

Het goede nieuws is dat je bij verhuur van de vakantiewoning de huurinkomsten kunt gebruiken om je kosten deels of volledig te betalen. Vergeet niet dat er andere kosten kunnen zijn zoals kosten van een vakantiepark, afschrijvingskosten voor de inboedel, verzekeringskosten, enzovoorts.