- Op aandelenbeurzen werd er deze week met name in de techhoek een aanzet gegeven tot wat winstnemingen.

- Dit kan een eerste teken zijn van een correctie op de beurs, na de sterke start van dit jaar.

- Beursexperts Gökhan Erem en Michael Nabarro laten zien waar je de komende week op moet letten.

ANALYSE – Op aandelenbeurzen deden beleggers het deze week iets rustiger aan, met vooral in de techhoek hier en daar wat winstnemingen. De hoop van beleggers blijft veelal gevestigd op komende renteverlagingen van centrale banken, dus daar wordt scherp op gelet.

Deze week werd duidelijk dat er een kans is dat de Europese Centrale Bank (ECB) de beleidsrente sneller verlaagt dan de Federal Reserve in de VS. Centrale bankiers in Europa spreken inmiddels met meer stelligheid over renteverlagingen dan bestuurders bij de Amerikaanse centrale bank.

DNB-president Klaas Knot hield nog een een kleine slag om arm wat betreft de risico’s van stijgende lonen voor de inflatie, maar noemde juni als datum voor een renteverlaging in de eurozone. Zijn Franse collega François Villeroy sprak zelfs al over april. De inflatie lijkt in Europa sneller te dalen dan in de VS en de economie draait vrij zwak, dus dat schept meer ruimte voor lagere rentes.

In de VS leven er daarentegen nog wat meer zorgen over de hardnekkige inflatie en is de verwachting dat de eerste renteverlagingen op z’n vroegst vanaf juni in gang worden gezet.

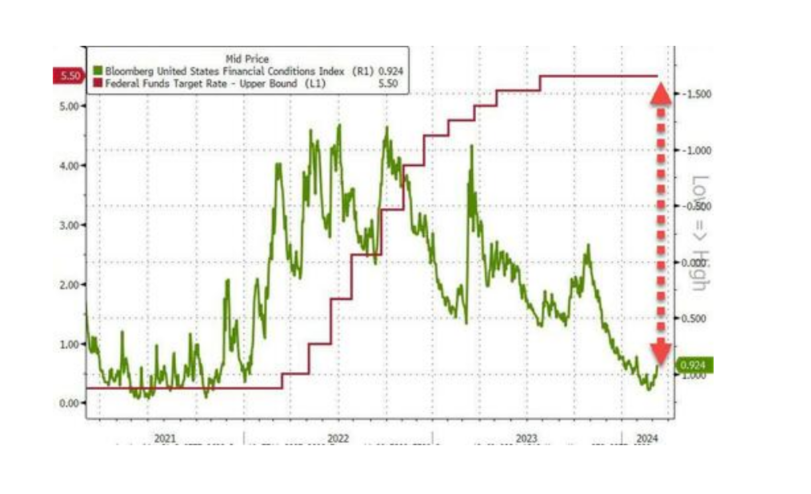

Wat hierbij ook meespeelt is dat de zogenoemde financiële condities ruimer zijn gebleven in de VS, ondanks de forse renteverhogingen die de Amerikaanse centrale bank afgelopen jaar heeft doorgevoerd.

In de onderstaande grafiek vertegenwoordigt de getrapte rode lijn de beleidsrente van de Federal Reserve en de groene lijn de Financial Conditions Index . Laatstgenoemde is samengesteld uit een reeks rentes op de geldmarkt, de obligatiemarkt en indicatoren over de beschikbaarheid van kredieten.

Te zien is dat er een flink gat is ontstaan tussen de ontwikkeling van de beleidsrente van de Amerikaanse centrale bank en de bredere financiële condities.

Wat hier meespeelt is dat de voorwaarden voor de kredietverstrekking door banken in de VS nog redelijk ruim zijn gebleven en dit heeft mede te maken met de speciale steunoperaties van de Amerikaanse centrale bank voor zwakke kleinere regionale banken.

Regionale banken hebben de afgelopen 12 maanden flink wat hulp gekregen, waardoor het financiële systeem in de VS gevoed werd door gelden vanuit de overheid. Deze steunoperatie is overigens per 11 maart afgelopen en de vraag is of dit programma komende periode wordt verlengd.

Per saldo is de taaie inflatie in de VS mede te danken aan de relatief ruime financiële condities, ondanks de verhogingen van de beleidsrente tot het huidige niveau van 5,25 procent tot 5,5 procent.

Beleggers zeer optimistisch

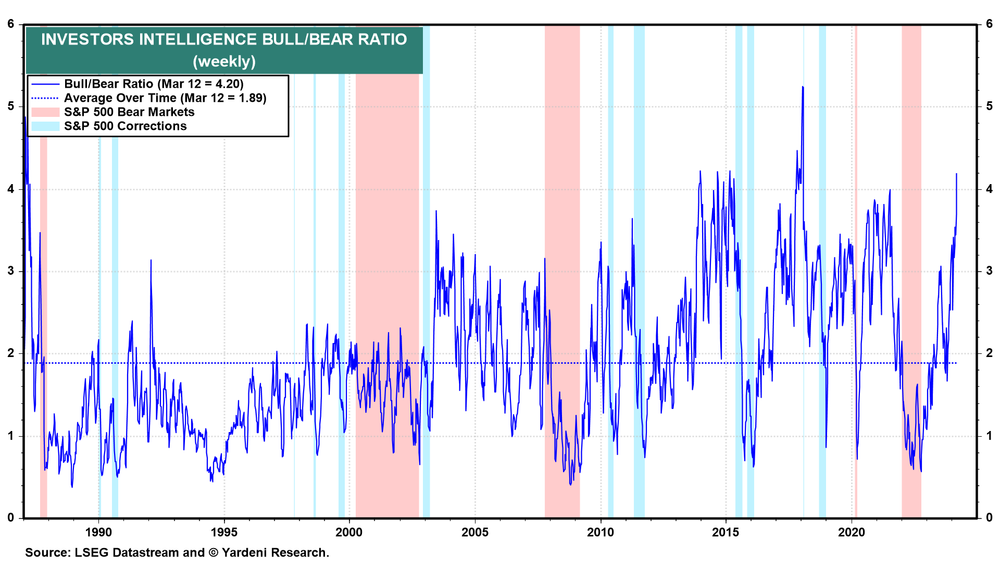

Intussen blijven beleggers nog steeds zeer optimistisch, mede door de verwachting dat de beleidsrente in de VS uiteindelijk wel gaat dalen. Dat zien we bijvoorbeeld in het onderstaande plaatje waarin de bull bear-ratio wordt weergegeven van de S&P 500-index, een sentimentsindicator die de verhouding tussen optimistisch en pessimistisch gestemde beleggers weergeeft.

Aan de donkerblauwe lijn is te zien dat deze indicator momenteel relatief hoog staat, ofwel dat de bulls de overhand hebben.

Verder geven de lichtblauwe balken perioden weer waarin de Amerikaanse S&P 500-index te maken kreeg met een correctie en de roze balken tonen 'bear markets', ofwel langere perioden van dalende koersen.

Uit de grafiek blijkt dat het relatief vaak, hoewel niet altijd, voorkomt dat de bull-bear ratio piekt voorafgaand aan een correctie of een bear market op de beurs. Daarom wordt dit ook wel als een zogenoemde contraire indicator gezien, die vooral bij extreme hoogte- of dieptepunten werkt.

Hiermee kun je het zeer optimistische beeld dat beleggers koesteren in contraire zin beschouwen als een aanvulling op de waarschuwing bij het technische koersbeeld waar we de afgelopen weken op gewezen hebben.

Het gaat hier om de zogenoemde negatieve divergentie tussen de stijgende aandelenkoersen en de onderliggende kracht van die beweging. Dit gold met name voor de Nasdaq 100-index, waar de grote technamen in de eerste maanden van dit jaar de kar hebben getrokken.

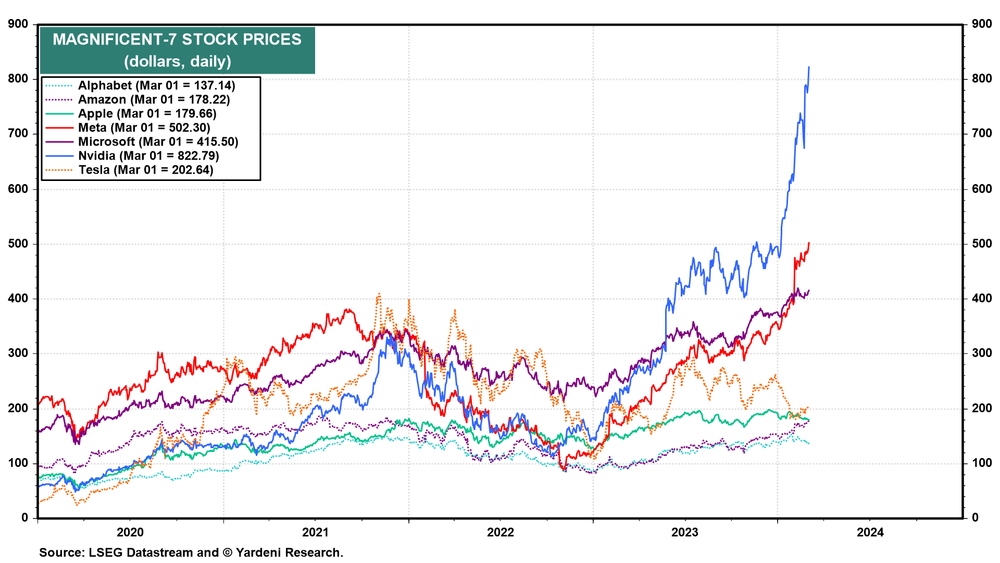

In de grafiek hierboven zie je de koersontwikkeling van de inmiddels welbekende Magnificent 7: Alphabet/Google, Amazon, Apple, Meta, Microsoft, Nvidia en Tesla.

Wat opvalt is dat deze club inmiddels wordt aangevoerd door een subgroep van 3, met chipfabrikant Nvidia als onbetwiste aanvoerder (donkerblauwe lijn), gevolgd door Meta (rode lijn) en Microsoft (donkerpaarse lijn). Dat zegt iets over de breedte van de beursrally op dit moment.

Als je op sectorniveau kijkt is er weliswaar iets meer draagvlak ontstaan vanuit de sectoren grondstoffen en energie, maar voordat de opleving vanuit die hoek tegenwicht kan bieden aan mogelijke winstnemingen bij de grote winnaars die je hierboven ziet, moet er nog heel wat gebeuren.

Wellicht kan de uitkomst van de rentevergadering van de Federal Reserve komende week meer animo in de breedte creëren, maar dat is vooralsnog niet aan de orde en ligt ook niet echt in de lijn der verwachtingen. Uiteraard zullen beleggers de woorden van Fed-voorzitter Powell wel weer op een goudschaaltje wegen.

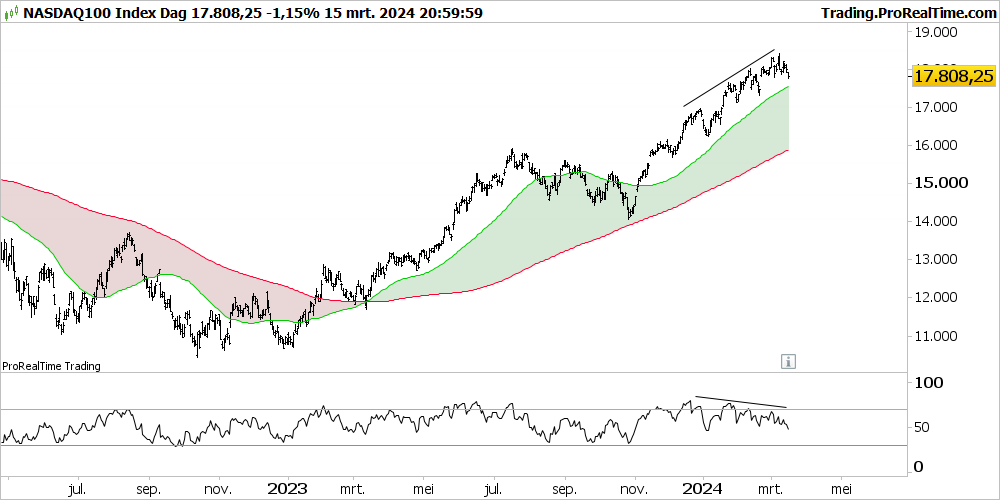

Dreiging van correctie bij de Nasdaq 100

De dreiging van een correctie voor de Nasdaq 100-index blijft aanwezig en daarmee ook voor aandelenmarkten in bredere zin, gelet op de zware weging die de grote techfondsen ook in andere aandelenindices hebben.

Met een daling van 3 procent bij de sector halfgeleiders op de Amerikaanse beurs deze week is in ieder geval een schot voor de boeg gegeven over het tempo waarmee het kan gaan, als winstnemingen echt vorm zouden krijgen.

Het technische beeld bij Nasdaq 100-index ziet er inmiddels als volgt uit.

De eerder aangegeven negatieve divergentie (de stijgende lijn bij de koersgrafiek boven en de dalende lijn bij de RSI-indicator onderin) lijkt een uitwerking te krijgen middels de koersdaling van de Nasdaq 100 die aan het einde van deze week is ingezet.

Dit lijkt een begin voor de zoektocht naar een hogere bodem in de opgaande trend dichter bij de groene zone die in de grafiek wordt weergegeven. Dat kan zomaar een paar duizend punten schelen ten opzichte van de huidige stand, dus wees daarop beducht.

Aangezien dit gepaard gaat met een aarzeling bij de opmars van de bitcoin, kun je ervan uitgaan dat dit iets zegt over de marktsegmenten waar de bereidheid tot het nemen van risico het hoogst is. Wanneer de huidige ontwikkeling de komende week meer vorm krijgt, moet je dus even oppassen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.