- Veel spaarders ergeren zich groen en geel aan de vermogensbelasting in box 3, omdat die werkt met een ‘fictief rendement’ dat nogal pijnlijk uitpakt als je geen spaarrente krijgt.

- Voor beleggers lijkt de vermogensheffing in box 3 dit jaar echter bijzonder voordelig uit te pakken, nu de beurs extreem goed presteert.

- Business Insider laat aan de hand van drie gestileerde voorbeelden zien waarom beleggers in hun handjes mogen wrijven.

- LEES OOK: Eindejaarsrally op de beurs van start: hoe hard kan het nog gaan?

De vermogensbelasting in box 3 is een bron van ergernis voor veel spaarders. Het voelt als oneerlijk om belast te worden op basis van een ‘fictief rendement’, terwijl het geld op de spaarrekening amper wat oplevert.

Spaarders blijven bezwaren aantekenen tegen de heffingsmethodiek in box 3 en hebben recentelijk een juridische overwinning geboekt. De advocaat-generaal van de Hoge Raad heeft onlangs vastgesteld dat de heffing in box 3 in strijd is met Europees recht.

Het voordeel van het fictieve rendement is dat het voor de fiscus relatief makkelijk is om vast te stellen hoeveel vermogensbelasting iemand moet betalen. Daar staat tegenover dat de heffing geen rekening houdt met daadwerkelijke inkomsten uit spaargeld en beleggingen.

Voor spaarders pakt dit al een aantal jaar zo uit, dat ze nauwelijks spaarrente ontvangen en wel belasting betalen. Maar in 2021 lijkt de vermogensheffing voor beleggers juist extreem voordelig uit te pakken, als de koerswinsten op aandelenmarkten stand houden.

Box 3: fictief rendement op spaargeld en beleggingen

De huidige regeling zit zo in elkaar dat de fiscus met een vast beleggingsrendement werkt en daarover belasting heft. Hoe dit precies in elkaar zit, leggen we hieronder nog even uit.

De huidige regeling gaat ervan uit dat spaarders een deel van hun geld op de spaarrekening laten staan en de rest beleggen. Hoe rijker iemand is, hoe meer die belegt, is de aanname.

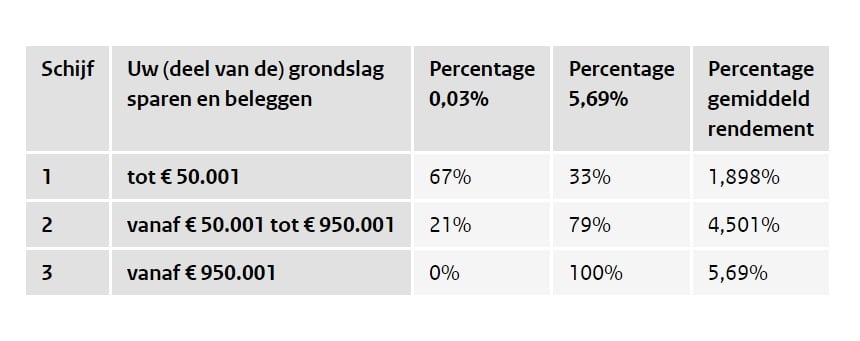

De Belastingdienst werkt dit jaar met twee fictieve rendementen, respectievelijk voor sparen (0,03 procent) en beleggen (5,69 procent).

Afhankelijk van de hoogte van het vermogen wordt een percentage toegekend aan het vermogensdeel dat op de spaarrekening staat en het deel dat wordt belegd. De eerste 50.000 euro is vrijgesteld van belasting.

Hoe dit er precies uitziet, wordt duidelijk aan de hand van de volgende tabel van de Belastingdienst.

Bron: Belastingdienst

Zo veronderstelt de fiscus dat iemand met één ton, 67 procent van dat geld op de spaarrekening laat staan en 33 procent belegt.

Het rendement wordt losgelaten op de vermogensdelen voor sparen en beleggen, en over de fictieve vermogensopbrengst heft de fiscus 31 procent belasting.

Als het daadwerkelijke beursrendement hoger is dan het fictieve rendement, pakt dit relatief gunstig uit (en vice versa). Dit jaar staan aandelenbeurzen fors in de plus. Zo noteert de AEX-index vooralsnog bijna 30 procent hoger vergeleken met de start van dit jaar.

Dit betekent dat de huidige regeling in box 3 voordeel biedt, omdat voor beleggers wordt gerekend met een maximaal (fictief) rendement van 5,69 procent.

Dat alles kan veranderen, als de fiscus overstapt op een vermogensheffing op basis van het daadwerkelijk behaalde rendement. Dat betaal je meer belasting in vette jaren op de beurs en geen belasting in verliesjaren.

In politieke kringen wordt deze variant op de vermogensbelasting regelmatig geopperd: het CDA stelde dit bijvoorbeeld als alternatief voor de huidige heffing voor.

Goed beursjaar pakt gunstig uit in box 3

Om te illustreren dat beleggers er in 2021 naar verwachting goed uitspringen, werken we drie voorbeelden uit van huishoudens met een vermogen van respectievelijk 100.000 euro, 500.000 euro en 1,1 miljoen euro.

We kijken naar het verschil dat optreedt als je de huidige methodiek van box 3 volgt met de bovengenoemde fictieve rendementen. En we vergelijken dat met wat er zou gebeuren als je de fictieve rendementen van 0,03 procent voor sparen en 5,69 procent voor beleggen zou vervangen voor meer reële rendementen in 2021.

Voor het 'reële' rendement op beleggen gaan we uit van 20 procent over het hele jaar. Dit lijkt conservatief gezien de huidige stand van de beurzen (mits er geen beurscrash komt in november of december).

Voor het spaarrendement nemen wij 0 procent aan. We gaan ervan uit dat spaargeld niet wordt getroffen door negatieve rentes.

Bij het vermogen van één ton is om te beginnen 50.000 euro vrijgesteld van belasting. In onze 'reële' berekening levert 67 procent van de overige 50.000 euro geen rendement op en wordt 33 procent belegd tegen een rendement van 20 procent. Dat levert 3.330 euro rendement op. Als je dat belast tegen 31 procent moet je 1.023 euro afdragen aan de fiscus.

Zet je het effect van 'reële' rendementen (0 procent voor sparen, 20 procent voor beleggen) af tegen de huidige fictieve rendementen in box 3, dan ben je met de fictieve rendementen (0,03 procent voor sparen en 5,69 procent voor beleggen) fors minder kwijt. Bij een ton vermogen bij de start van het jaar eist de fiscus voor 2021 namelijk 294 euro op.

Bij een vermogen van 500.0000 euro is de aanname dat je boven de 100.000 euro 79 procent belegt en 21 procent spaart.

Als we deze verhouding op 400.000 euro van het vermogen toepassen tegen 0 procent rendement voor het spaardeel en 20 procent voor het beleggingsdeel levert dat een rendement van 63.200 euro op. Belast tegen 31 procent betekent dit dat je over vier ton 19.592 euro zou moeten afdragen. Plus de eerder genoemde 1.023 euro over de eerste ton, komt dat in totaal neer op 20.615 euro.

Op basis van de huidige fictieve rendementen van 0,03 procent voor sparen en 5,69 procent voor beleggen, kom je bij 5 ton vermogen uit op een totale belastingafdracht van 'slechts' 5.875 euro.

Ga je op basis van dezelfde vergelijking kijken naar het vermogen van 1,1 miljoen euro, dan kom je op basis van de huidige fictieve rendementen op sparen en beleggen uit op een belastingafdracht van 14.616 euro. Verwissel je dat voor rendementen op sparen van 0 procent en beleggen van 20 procent, dan wordt de te betalen belasting 51.305 euro.

We vatten deze verschillen nog even samen in de onderstaande tabel.

Wat duidelijk wordt als we naar deze voorbeelden kijken, is dat een vermogensbelasting in de huidige vorm van een vast fictief rendement in het voordeel van beleggers kan uitpakken, als de beurs het goed doet.

We hebben hier voor de eenvoud aangenomen aan dat huishouders dezelfde verdeling aanhouden tussen sparen en beleggen als de Belastingdienst veronderstelt. In de praktijk kan dat natuurlijk anders zijn.

Een belangrijke kanttekening bij onze analyse is uiteraard dat de fiscus in een verliesjaar op de beurs nog steeds veronderstelt dat je 5,69 procent rendement maakt. Op dat moment pakt de vermogensrendementsheffing zoals die momenteel werkt, weer extra zuur uit.

Lees meer over vermogensbelasting:

- Advocaat-generaal legt bom onder spaartaks in box 3: ook aangepast fictief rendement dat sinds 2017 geldt, zou niet stroken met Europees recht

- Dit betaal je in 2022 in box 3 aan belasting als je €50.000 hebt, of meer dan een €1 miljoen aan vermogen

- 12 beleggingen die je vermogen kunnen beschermen tegen een oplopende inflatie: van goud tot whisky en kunst