- De Russische inval in Oekraïne heeft de onzekerheid op financiële markten sterk vergroot.

- Deze week vonden opvallende bewegingen plaats, waarbij Amerikaanse beurzen donderdag en vrijdag per saldo positief sloten.

- Beursexperts Michael Nabarro en Gökhan Erem geven aan wat het bredere marktbeeld is, als je door de dagelijkse uitschieters op de beurs heen kijkt.

- Lees ook: Hoeveel rek zit er nog in de olieprijs en wat is het perspectief voor Shell?

ANALYSE – Deze week was het dan echt zo ver. Rusland provoceerde in eerste instantie het westen door twee regio’s in de Oekraïne onafhankelijk te verklaren om vervolgens in de nacht van woensdag op donderdag velen te verrassen met een militaire inval op meerdere plekken.

Zoals we eerder deze week aangaven, reageert de beurs grillig op de snel veranderende situatie. Lees hier het laatste nieuws omtrent de ontwikkelingen in Oekraïne.

Op financiële markten hadden aandelen het deze week aanvankelijk zwaar, terwijl grondstofprijzen stegen en beleggers veilige havens zoals obligaties opzochten. Maar dat ging wel gepaard met flinke beweeglijkheid. Zo sloten Amerikaanse aandelenbeurzen zowel donderdag als vrijdag in de plus.

Donderdagochtend zochten beleggers in Europa in eerste instantie de veilige havens op, dumpten ze aandelen en bereikten verschillende grondstoffen nieuwe recordstanden, in anticipatie op stevige sancties vanuit het westen.

Maar na de beursopening in de VS draaide het verhaal compleet en gingen de technologie gerelateerde Nasdaq-index, maar ook de brede S&P 500 en de Dow Jones-index fors omhoog. Een die opleving zette vrijdag door.

Is het hiermee al gedaan met de dalingen, omdat de aangekondigde westerse sancties tegen Rusland lijken mee te vallen? Of is er meer aan de hand?

Scherpe beweging op de beurs onder de loep

Gigantische tussentijdse bewegingen op de beurs zoals die van deze week, zie je niet vaak. Dus dat is interessant om nader te te bestuderen.

De sterke herstelbeweging van donderdag is, gelet op de geopolitieke spanningen, oplopende inflatie en het perspectief van renteverhogingen in de VS toch bijzonder. Zeker als de markten zo snel dreigen om te slaan.

Wij constateren dat in ieder geval drie zaken een rol spelen:

1) De optiemarkten

Het eerste opvallende feit was handel op de optiemarkten in de VS op donderdag en deels ook op vrijdag.

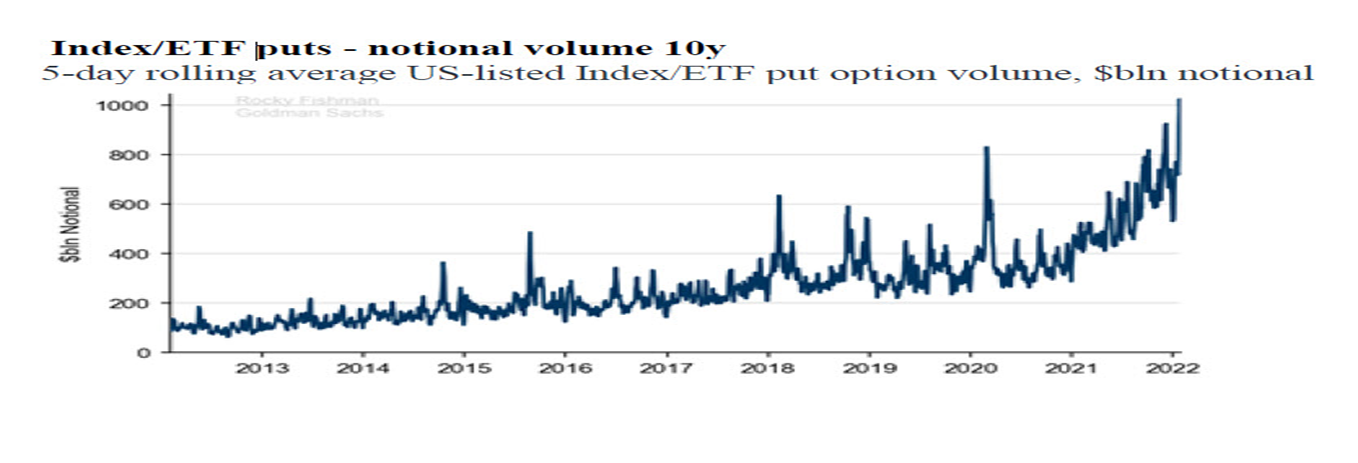

Vanwege de oplopende inflatie en geopolitieke spanningen hebben recentelijk relatief veel beleggers zich ingedekt tegen koersdalingen op het niveau van bredere beursindices door putopties te kopen. Die geven het recht om een onderliggende waarde, zoals een aandeel of beursindex, tegen een van tevoren bepaalde prijs te verkopen.

De onderstaande grafiek laat de afgelopen tijd een duidelijke toename van het volume in verhandelde putopties zien.

Professionele partijen die handelen in opties moeten zich wel indekken als ze posities innemen, op het moment dat koersen niet in de gewenste richting bewegen. Grote optietransacties op indexniveau kunnen hierbij zorgen voor hevige schommelingen in markten, vooral als partijen zich vrij plotseling moeten indekken.

De onderstaande grafiek is een zogenaamde HIRO-weerspiegeling, wat staat voor Hedging Impact Real-Time Options. Hieronder hebben we de HIRO-grafiek van de S&P 500-index (zwarte lijn) van donderdag geplaatst.

Het HIRO-systeem volgt de geschatte impact van de afdekking van posities door optiehandelaren met de aan- en verkoop van opties gedurende de dag.

De grafiek laat zien dat handelaren eerder gekochte puts weer van de hand deden (put selling) en calls kochten. Dit duidt er dus op dat ze terugkwamen op de eerdere inschatting dat aandelenkoersen zouden dalen.

Zonder al te diep op de achterliggende techniek in te gaan, is in de grafiek te zien dat er een sterke correlatie is tussen handelsactiviteit in putopties en de stijgende beweging van de S&P 500-index.

Zeer opvallend is ook dat het verhandelde volume in putopties ongeveer 6 keer hoger was dan het volume van callopties (waarbij kopers inzetten op koersstijgingen). Dit is een vorm van zogenoemde 'short squeeze', iets dat we vaker hebben gezien bij individuele aandelen.

Het bijzondere is wel dat het terugdraaien van posities in putopties donderdag al begon voordat de Amerikaanse president Joe Biden de sanctiemaatregelen tegen Rusland bekend maakte. Na de speech van Biden zie je nog een snellere beweging, omdat de sancties in economische zin vooralsnog niet heel ingrijpend leken, wat dus tegen de handelaren werkte die hadden ingezet op een forse koersdaling.

De activiteit op de optiemarkt heeft hierbij een eigen dynamiek die (deels) los staat de nieuwsactualiteit, maar wel een versterkend effect kan hebben op de richting van de markt.

2)Sancties: oliehandel gespaard en strategische voorraden VS ingezet

Maar er speelde meer. Na de aanvankelijke stijging van olieprijzen op donderdag volgde een terugval, nadat bekend werd dat Amerika bereid is zijn strategische olievoorraden in te zetten om het aanbod op de oliemarkt te ondersteunen.

Bovendien raken de nieuwe sancties van zowel de VS als Europa vooralsnog de energiesector en andere grondstoffen niet hard, maar richten ze zich vooral op de grootste Russische banken en individuen, waaronder ook de Russische president Poetin. Rusland houdt voorlopig toegang tot het internationale betalingssysteem SWIFT, wat ook voor opluchting zorgde op financiële markten.

Het sanctiepakket lijkt vooral ontworpen te zijn om de handel in olie en gas door te laten gaan. Rusland is een grote exporteur van olie en gas en westerse landen zijn beducht dat het wegvallen van het Russische aanbod tot scherpe prijsstijgingen leidt die hun eigen economieën raken

Tja, energie is belangrijker dan het lot van de Oekraïners. Triest, maar waar!

3: Forse renteverhogingen in de VS minder zeker

Tenslotte lijken beleggers erop te gokken dat de Federal Reserve in maart niet zo agressief zal handelen om de inflatie in toom te houden, gelet op de verhoogde spanningen. De markt verwachtte een Amerikaanse renteverhoging van 0,5 procentpunt, maar die prognose is inmiddels gedaald naar 0,25 procentpunt.

Bovendien daalden rentes op kapitaalmarkten deze week door de vlucht naar veilige havens, oftewel staatsobligaties. Dat was ook het startsein om de hard geraakte technologiefondsen weer op te pikken en hielp met name de zwaarwegende techgiganten op de beurs. Daarbij kregen ook bedrijven die zich richten op cyberbeveiliging een flinke impuls op de Nasdaq-beurs. Niet heel gek natuurlijk, nu een flink gedeelte van de oorlog in cyberspace wordt gevochten.

Aandelenbeurzen blijven kwetsbaar

Het militaire conflict in Oekraïne brengt veel extra onzekerheden mee. Komen er nog meer sancties? Wat is het effect op de inflatie? Hoe reageert de Amerikaanse centrale bank komende maand? En wat doet bijvoorbeeld China?

Per saldo zitten aandelenmarkten sinds dit jaar nog steeds in in een zijwaartse of dalende trend. Wanneer de onzekerheden groot zijn moet je óf alle risico accepteren en er overheen proberen te kijken, óf de markt zijn werk laten doen om vervolgens bij nieuwe kansen klaar te staan om deze te benutten. Deze week kiezen wij voor het laatste.

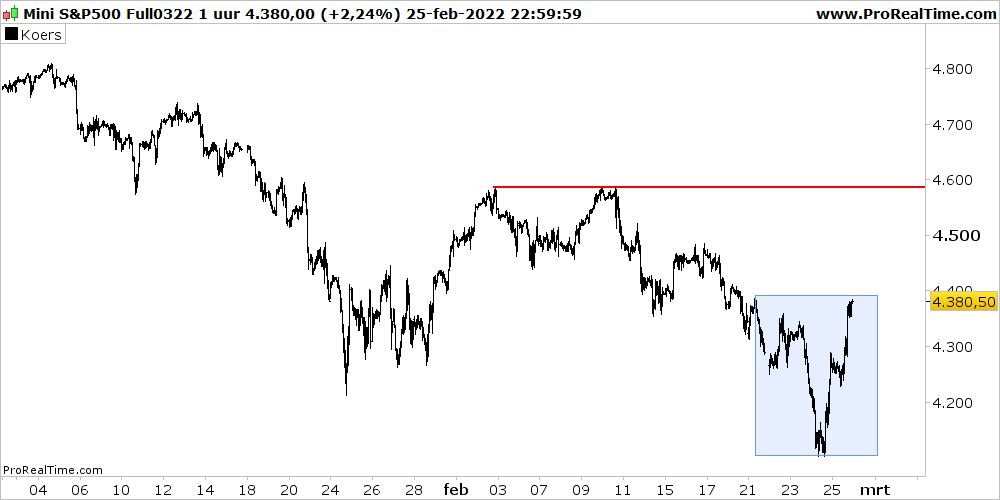

In de onderstaande grafiek van de S&P 500-index (op basis de futurecontracten) zie je de ontwikkeling van dit jaar tot nu toe. Heel veel positiefs is er niet te melden geweest, afgezien van oplevingen zoals in de afgelopen twee dagen, waardoor we kunnen stellen dat koopinteresse zeker niet de overhand heeft gehad.

De beweeglijkheid heeft over de hele maand februari genomen tot een negatief koersverkoop geleid. We zien in het vierkantje rechtsonder in de grafiek dat het koersverloop van deze week per saldo onveranderd is gebleven, ondanks de escalatie van de oorlog in Oekraïne.

Het spel is dus nog niet gespeeld. Ondanks het imposante herstel van donderdag en vrijdag liggen er nog steeds zware weerstandsniveaus voor de S&P 500 op 4.600 punten. Het is dus te vroeg om te bepalen of we de bodem op de beurs hebben gezien.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.