Aandelenbeurzen merken dat het momentum wegzakt bij grote techaandelen die de kar in de afgelopen maanden trokken.

Intussen maken ook olieprijzen een draai en is er weinig positief nieuws dat beleggers kan prikkelen.

De vraag is of we in de aanloop naar de Amerikaanse verkiezingen een verdere verzwakking krijgen van de aandelenmarkt, aldus beursexperts Michael Nabarro en Gökhan Erem

ANALYSE – Nu het momentum van een aantal bekende Amerikaanse zwaargewichten op de beurs onder druk staat, zien we de opmars van aandelenmarkten stagneren. Ook olieprijzen zien we een negatieve draai maken.

Intussen lijken financiële markten te wachten op nieuwe verassende berichtgeving en reageren beleggers steeds minder sterk op positieve berichten over corona of meer fiscale stimulering van overheden

De belangrijkste vraag is inmiddels: moeten we er rekening mee houden dat de aandelen in aanloop naar de verkiezingen in VS verder zullen wegzakken?

Momentum van dominante techaandelen in VS verzwakt

We hebben vorige week al gewezen op meerdere waarschuwingssignalen. Ook hebben we regelmatig aangegeven dat pakweg 5 bekende Amerikaanse technologiereuzen (Facebook, Amazon, Apple, Alphabet en Microsoft) de markten in de VS omhoog hebben gestuwd.

We kwamen het onderstaande plaatje tegen van de brede Amerikaanse S&P 500-index. Dit geeft een veel genuanceerder beeld van de beursontwikkeling in de VS.

Te zien is dat de beurs in de VS zonder de vijf topaandelen het meer zijwaartse beeld toont dat we het laatste kwartaal in Europa zien.

De grote vijf zijn goed voor bijna een kwart van de S&P 500- index. Dit geeft een vertekend beeld dat suggereert dat het fantastisch gaat met aandelenmarkten in de VS.

Voor de volledigheid: er zijn meerdere namen die fantastisch hebben gepresteerd, maar verreweg de meeste Amerikaanse aandelen niet.

Hoewel wij op de lange termijn geloven in de groeicapaciteiten van de succesvolle Amerikaanse techbedrijven, hebben de waarderingen inmiddels niveaus bereikt waarbij de koersen voor bovengemiddelde perfectie zijn geprijsd.

Inmiddels weten we ook dat er een aantal spelers is geweest die door middel van opties de koersen bovengemiddeld hebben laten stijgen.

Mocht het momentum verder verzwakken voor de belangrijke techaandelen, dan zal dat de druk op de gehele S&P 500-index verder opvoeren, want we zien voorlopig geen andere sectoren die het stokje op vergelijkbare wijze kunnen overnemen.

Markten op zoek naar significant nieuws

Financiële markten lijken intussen steeds minder te reageren op hoopvolle berichten. Positief vaccinnieuws heeft minder effect, ondanks de verkiezingsretoriek in de VS.

We weten inmiddels wel dat er uiteindelijk een coronavaccin zal komen, maar naar alle waarschijnlijkheid pas volgend jaar. Dinsdag werd bekend dat de Britse farmaceut AstraZeneca proeven met een potentieel vaccin de universiteit van Oxford heeft gepauzeerd, vanwege mogelijke schadelijke bijwerkingen bij een proefpersoon.

Ook extra fiscale en monetaire stimulering van overheden lijkt beleggers nauwelijks meer te kunnen inspireren. Na alle monetaire en fiscale geweld had het extra pakket van Frankrijk ter grootte van 100 miljard euro nagenoeg geen effect meer.

Het lijkt dus wachten op verassend significant nieuws in aanloop naar de verkiezingen in de VS. Ook zien we steeds meer organisaties die waarschuwen voor de door ons vaak benoemde tweede ronde effecten.

Ten slotte blijft het coronavirus nog steeds links en rechts oplaaien en blijven de spanningen tussen de VS en China steeds verder oplopen.

Zolang er geen grote positieve verrassing opduikt, houden wij dan ook rekening verder verzwakkende koersen.

Olieprijzen laten klassieke topvorming zien

Afgelopen juli gaven we aan dat het onwaarschijnlijk was dat de olieprijs structureel boven de 40 tot 45 dollar voor een vat Brent-olie zou klimmen. Dit vanwege het overaanbod en de lagere vraag vanwege de huidige recessie.

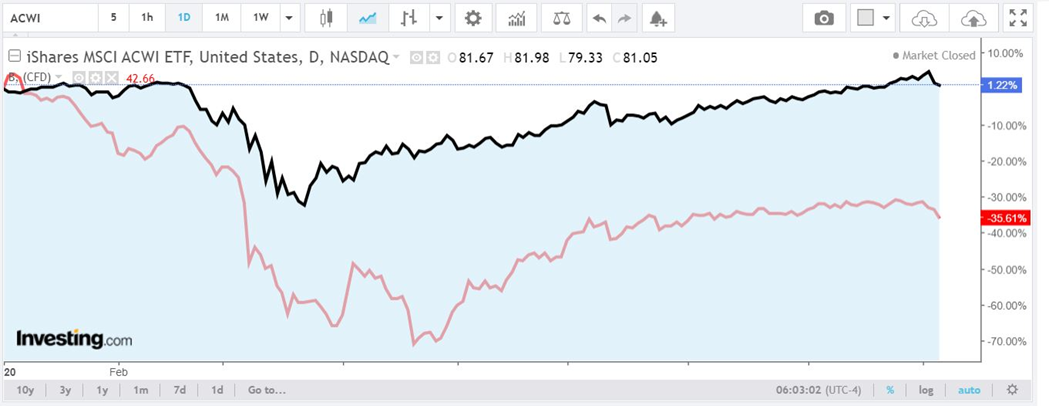

De onderstaande grafiek laat een hoge correlatie zien tussen de olieprijzen en de MSCI Wereldindex voor alle landen in de wereld (ACWI). Uiteraard zijn de procentuele uitslagen verschillend, maar het gaat hier vooral om de richting van de koersen.

De rode lijn vertegenwoordigt de prijsontwikkeling van Brent olie.

Als we verder inzoomen op Brent Olie resulteert dat in de volgende grafiek die een klassieke topvorming laat zien, na het herstel van de paniekbodems eerder dit jaar.

In het tweede kwartaal zakten olieprijzen even helemaal weg. Dat ligt al een tijdje achter ons en inmiddels staan koersen zo’n 50 procent hoger dan die bodemprijzen.

Echter, de koersen hebben daarmee ook slechts 50 procent van een iets langere daling goedgemaakt. Dat is dus correctief en heeft geleid tot de vorming van een volgende lagere top.

Het verlies van momentum dat we nu beleven indiceert dat de koersen op zoek gaan naar houvast op lagere niveaus. In eerste instantie rond de 30 dollar per vat.

Deze zomer was de correlatie tussen de olieprijs en aandelen wat minder, door de hoge vlucht die grote techaandelen namen. Als de correlatie tussen olie en aandelen weer sterker wordt, dan zou dat een slecht voorteken voor de aandelen kunnen zijn.

Het is niet zo dat olieprijzen een leading indicator zijn voor de aandelenmarkten. Maar olieprijzen geven wel een extra waarschuwing, gelet op de correlatie in het verleden, dat een langer durende beurscorrectie op zijn plaats is.

Lees meer beursanalyses op TradeIdee.nl. Deze analyse is niet bedoeld als een advies tot het doen van individuele beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), is onafhankelijk beleggingsspecialist. Sinds 1989 is hij nauw betrokken bij het adviseren van particuliere en professionele relaties met een actieve beleggingsstijl. Lees hier zijn meer gedetailleerde biografie.

Gökhan Erem, ook CMT, is sinds 1995 werkzaam in de financiële sector. Tot 2008 bij instituten en daarna voor eigen rekening bij LeoMont, waar hij zakelijke en particuliere klanten begeleidt. Lees hier zijn meer gedetailleerde bio.