Aandelenmarkten zijn bijzonder veerkrachtig, na de terugval van begin deze week.

De lage rente blijft een belangrijke steunpilaar voor de beurs. Tegelijk wordt de selectie van de juiste aandelen belangrijker.

Beursexperts Michael Nabarro en Gökhan Erem bespreken de laatste ontwikkelingen op de beurs, met dit keer onder meer het beeld voor de Nasdaq-index.

ANALYSE – Na een zwak begin van de week zijn veel beursindices met nieuwe records het weekend ingegaan, waaronder de AEX-index en de Amerikaanse Dow Jones-index die vrijdag voor het eerst boven de 35.000 punten sloot. De zeer besmettelijke Delta-variant van het coronavirus baart nog steeds zorgen, maar financiële markten blijken nog vatbaarder voor het “FOMO”-virus: de angst om de boot te missen bij een stijging van koersen.

Achteraf blijkt dat nieuwsberichten over de nieuwe virusgolf eenvoudigweg een excuus zijn geweest voor sommigen om winsten veilig te stellen, nu aandelen relatief aan de prijs zijn en de economische signalen een wat gemengder beeld geven. De verkoopgolf op de beurs van medio juli heeft in ieder geval korter geduurd dan nog altijd aanwezige Delta-golf.

Naast de overwegend goede bedrijfscijfers wordt de markt ook gesteund door de zalvende woorden van beleidsmakers. De Amerikaanse centrale bank blijft lekker obligaties kopen om marktrentes laag te houden en denkt nog steeds dat de inflatie van tijdelijke aard is. Oftewel: nog geen tijd om de teugels aan te trekken. Wellicht dat eind augustus de bijeenkomst in van centrale bankiers in Jackson Hole een verandering van toon met zich meebrengt, maar zover is het nog niet.

Deze week had ook de Europese Centrale Bank een ‘vernieuwende’ boodschap. Men houdt vast aan de historisch lage rente om zo de inflatie in de eurozone naar een niveau van 2 procent te helpen. Het is daarbij niet erg als de inflatie tijdelijk boven dat niveau uitkomt. De ECB wil rentes pas verhogen als uit prognoses blijkt dat de inflatie langdurig op ten minste 2 procent ligt.

Waar kennen we dit van? Een maand geleden zei de Federal Reserve exact hetzelfde. Kortom, nog een schepje er bovenop wat betreft de boodschap van aanhoudend lage rentes.

Lage rente blijft belangrijke steunpilaar

De lage rentestand, in het bijzonder als je die corrigeert voor de inflatie, blijft voorlopig een belangrijke steunpilaar voor de aandelenmarkten en houdt het TINA-scenario in stand (there is no alternative).

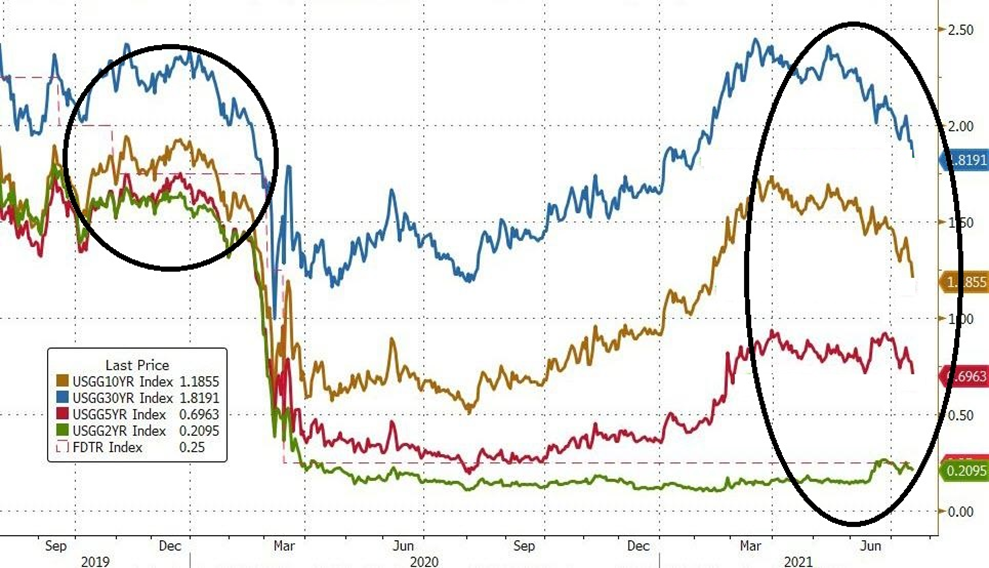

Althans, in algemene zin. Nu geldt echter ook dat de actuele rentecurve er een stuk gezonder uitziet dan vóór de coronadip van februari 2020. Onderstaande grafiek geeft de ontwikkeling van de rentes van Amerikaans staatspapier weer, met looptijden van respectievelijk 2 jaar, 5 jaar, 10 jaar en en 30 jaar.

We zien dat in het laatste kwartaal van 2019 rentes met looptijden van 2, 5 en 10 jaar heel dicht bij elkaar lagen en dat de curve vlak was op een relatief hoog gelegen bandbreedte. De rentes met verschillende looptijden pasten toen in de bandbreedte tussen de 1,6 procent en 2,4 procent. Dat zien we in de eerste cirkel.

Sinds de zomer van vorig jaar is dat genormaliseerd: de kortlopende 2-jaars rente stond een stuk lager en de rentes met langere looptijden liepen sneller op dan de korte rente. Dit had alles te maken met de toenemende inflatieangst.

Inmiddels zijn we aangekomen bij de actualiteit in de rechtercirkel van de grafiek, waarbij de bandbreedte van kort- en langlopende rentes een maximale variatie kende van 0,2 procent tot 2,4 procent. Dat is sinds enkele weken iets minder, nu de 30-jaarsrente is gezakt naar 1,8 procent.

Het algehele renteniveau is lager dan voor de coronadip en dat is gunstig voor aandelen als categorie. Vooral omdat de kracht van de aandelenmarkt momenteel zwaar leunt op grote (tech)bedrijven die profiteren van goedkope financiering.

Niet alleen het kortere geld is goedkoper, ook de kapitaalbehoefte op de lange termijn kan tegen relatief lage rentes gefinancierd worden. Dit kan ook een reden zijn voor ondernemingen om eigen aandelen in te kopen, als alternatief voor investeren in groei van de bedrijfsactiviteiten. Misschien een ideetje?

Aandelenselectie wordt belangrijker

Eén en ander zien we recentelijk terug in de onderlinge verhoudingen van de brede, Amerikaanse S&P 500-index. Met name de grote megacaps in de VS (denk aan namen als Amazon, Facebook, Microsoft en Apple) trekken de kar en dat zijn bedrijven waarbij de groeifactor prominent aanwezig is en waar de programma's voor de inkoop van eigen aandelen volop draaien.

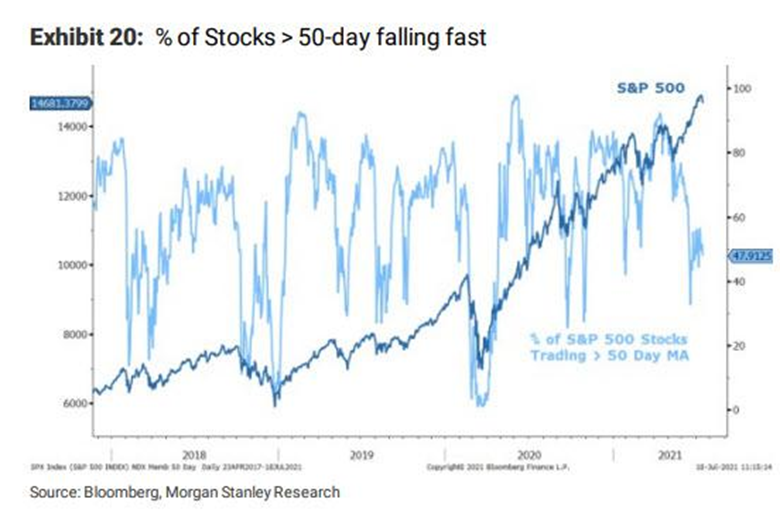

In eerdere bijdragen hebben wij deze ontwikkeling beschreven en tussentijds meerdere van deze namen geanalyseerd en getipt. Toch is dit wel iets om goed in de gaten te houden, want we hebben ook geconstateerd dat de kracht van de markt in zijn geheel afneemt. Onderstaande grafiek weerspiegelt deze ontwikkeling.

De donkerblauwe lijn is de ontwikkeling van de S&P 500-index en de lichtblauwe lijn is het percentage van de aandelen uit deze index dat boven zijn 50-daags voortschrijdend koersgemiddelde noteert. Daar zien we de afgelopen periode een behoorlijke divergentie ontstaan. Inmiddels doet minder dan de helft van de aandelen uit de S&P-500 mee aan de nieuwe recordjacht.

Zoals gezegd zijn het vooral de grote bekende namen die bovengemiddeld presteren. Door hun aanzienlijke weging in de S&P-500 drukken ze een behoorlijk stempel op de index. Omdat ze verspreid zijn over verschillende sectoren is het beeld op sectorniveau momenteel minder helder. Als je dus sterk presterende beursindices wilt verslaan, is de aandelenselectie bovengemiddeld belangrijk geworden.

Onze wekelijkse sectoranalyse signaleert momenteel wel duidelijk welke sectoren je beter kan mijden. En dat scheelt al een hoop.

Nasdaq: jacht op de 16.000

Het is een gegeven dat veel van de groeigerelateerde namen het meest dominant zijn in de Amerikaanse Nasdaq-index. Wij hebben deze index eind juni geanalyseerd en een koersdoel afgegeven van 16.000 punten. Eens kijken hoe we ervoor staan.

De grafiek hieronder is een kopie van een grafiek die we eerder hebben geplaatst. Echter, de tijd is gevorderd en er zijn stappen in de juiste richting gezet.

We haalden in onze eerdere analyse de vergelijkbare ontwikkeling van de Nasdaq in twee periodes aan en stelden de vraag of het vervolg ook zo zou verlopen. Dat zou dan moeten leiden tot een koers van 16.000 punten. De eerdere periodes bevinden zich in de oranje ellipsen.

Nu vergelijken we de groene ellipsen waarin de uitbraak en de succesvolle pull-backs hebben plaatsgevonden. De dip van begin deze week was blijkbaar de uitgelezen gelegenheid om het huidige beeld tot een exacte kopie te maken van de uitbraak van november 2020.

Als extra bevestiging wijzen we op de vergelijking tussen de twee blauwe horizontale arceringen in de grote koersgrafiek en de blauwe arceringen in de kleine grafiek onderaan. Die geeft als signaal dat koersen recent bij een niveau van 14.300 punten als goedkoper ervaren werden dan in juni bij 13.500 punten. Dit heet een Positive Reversal in de technische analyse en duidt op een positieve ommekeer van sentiment binnen de opwaartse trend.

Dus of de 16.000 punten haalbaar is…..vul maar in.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.