De renteschrik op de beurs van een week geleden bleek van korte duur.

Beleggers blijven optimistisch en beursindices zijn alweer op weg naar nieuwe records.

Vooral Big Tech in de Verenigde Staten lijkt zich op te maken voor een volgende opmars, signaleren beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – Beleggers blijven optimistisch gestemd. Deze week was voor vele beursindices de beste week sinds begin april. Dit na de duik van de voorgaande week, die volgde op uitspraken van de Amerikaanse centrale bankier James Bullard. Die suggereerde dat de Federal Reserve de rente mogelijk eind 2022 al verhoogt en dat was genoeg voor een schrikreactie op aandelenmarkten. Maar dat bleek een schijnbeweging.

Op zich was de suggestie van een verhoging van de Amerikaanse rente over pakweg anderhalf jaar niet extreem of heel schokkend, bovendien is er nog grote verdeeldheid binnen de Amerikaanse centrale bank. Onderliggend gaf dit de markt echter een aanleiding om te bewegen. Er vond namelijk een meervoudige expiratie plaats op de optiemarkten, zoals elk kwartaal. Hierbij wikkelen marktpartijen contracten af waarbij is ingezet op bepaalde koersniveaus op de beurs. Lees hier meer over hoe een optie-expiratie de beurs kan beïnvloeden.

Ook dit keer waren de belangen van verschillende marktpartijen groot en net als afgelopen maart knalde de beurs omhoog na de expiratie. Daarnaast is ook de samenstelling van een aantal brede beursindices aangepast, waarbij het gewicht van bepaalde grote aandelen in de indices werd teruggebracht. Beheerders van indexfondsen die beursindices volgen, moesten hierop ook de samenstelling van hun portefeuilles aanpassen en ook dat zorgde voor onderliggende beweging in de markt.

Vooralsnog is er met het beurssentiment echter helemaal niets mis en de markt blijkt uiteindelijk helemaal niet geschrokken te zijn van het perspectief van hogere rentes in de VS over anderhalf jaar. Zo jagen beleggers alweer op nieuwe records in de VS en herpakken andere markten in de wereld zich heel snel.

Beleggers kunnen rekenen op stevige inkoopprogramma’s voor aandelen

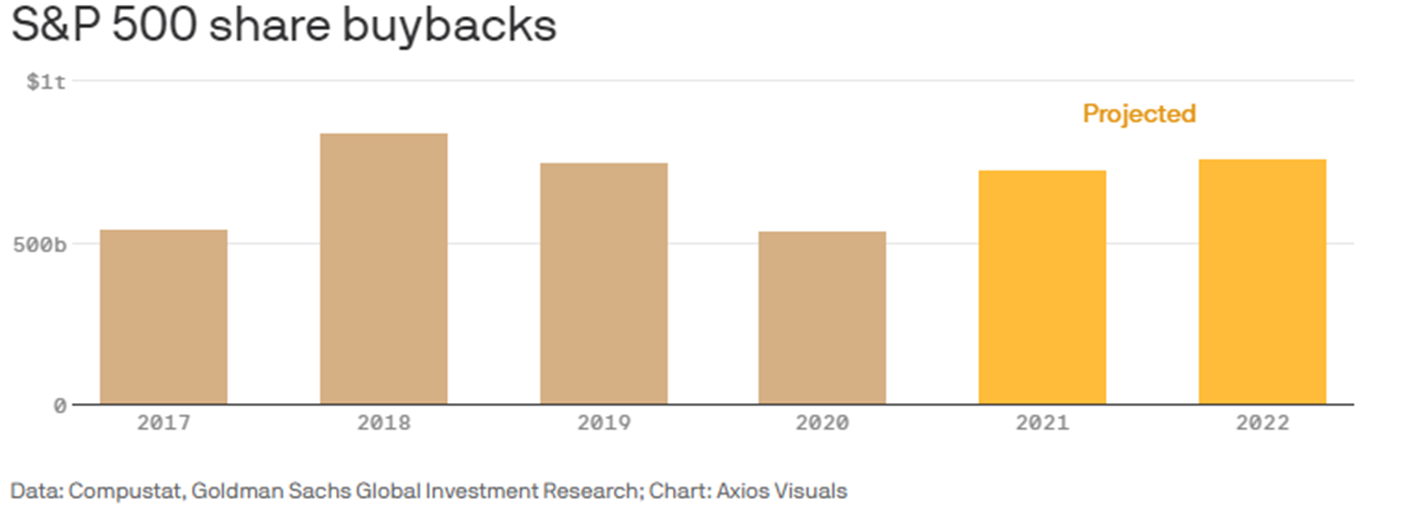

In coronajaar 2020 schroefden beursgenoteerde bedrijven hun activiteiten op het gebied van de inkoop van aandelen fors terug. Gelet op de extreme onzekerheden van dat moment was het begrijpelijk dat bedrijven geld liever in kas hielden als financiële buffer, in plaats van het terugsluizen van cash naar beleggers door eigen aandelen in te kopen.

Maar inmiddels is dat beeld veranderd en kijkt men met vol vertrouwen naar de heropening van de economie. Zo neemt het ondernemersvertrouwen weer toe en zijn de bedrijfskasstromen momenteel sterk. In de VS hebben ondernemingen uit de brede S&P 500-index momenteel meer cash op hun bankrekeningen staan dan voor de pandemie. Hierdoor staan inkoopprogramma's weer op de agenda.

Met het inkopen van aandelen belonen bedrijven aandeelhouders met extra cash uitkeringen. Ook daalt hierdoor het aantal uitstaande aandelen, waardoor de toekomstige winst over minder aandelen verdeeld hoeft te worden en de winst per aandeel dus hoger kan uitvallen.

Volgens een recent rapport van zakenbank Goldman Sachs-rapport hebben bedrijven uit de S&P 500 al plannen goedgekeurd voor het terugkopen van maar liefst 567 miljard dollar aan aandelen. De analisten van Goldman verwachten verder dat het totale bedrag dat wordt gespendeerd aan de inkoop van aandelen, dit jaar nog oploopt naar circa 726 miljard dollar. Dat is een stijging van 35 procent ten opzichte van 2020.

Onder meer Apple heeft besloten tot de inkoop van nog eens 90 miljard dollar aan aandelen. Alphabet, het moederbedrijf van Google, doet ook lekker mee met een bedrag van 50 miljard dollar. Maar ook andere bedrijven als Microsoft, Facebook, Amazon en Netflix hebben nieuwe inkoopprogramma's van aandelen aangekondigd. Zeg maar de beroemde FAANG-aandelen inclusief Microsoft.

De meeste analisten hebben voor deze bedrijven hogere koersdoelen staan en voorzien sterke kwartaalcijfers, gelet op de gemiddelde koersstijging van 15 procent die ze voor deze groep zien. Dit sluit ook aan op onze bijdrage van vorige week over Amazon.

Een prettige bijkomstigheid is dat banken in de VS recente stresstesten over hoe ze in crisissituaties zouden presteren, glansrijk hebben doorstaan. Dit opent volgens analisten de weg om vanaf volgende maand maar liefst 130 miljard dollar aan dividenden en aandeleninkopen uit te geven. Al met al dus een stevige wind in de rug!

Nasdaq geeft het goede voorbeeld

Als het over de Big Tech gaat, kun je je geen volledig beeld vormen zonder naar de Nasdaq-index te kijken. Inmiddels zijn sommige grote techbedrijven ook onderdeel van bijvoorbeeld de S&P 500-index en de Dow Jones. Dit zorgt ervoor dat het effect dat ze sorteren, de techsector overstijgt. De positieve verwachtingen die over deze bedrijven worden uitgesproken hebben dus een wijdverspreid effect.

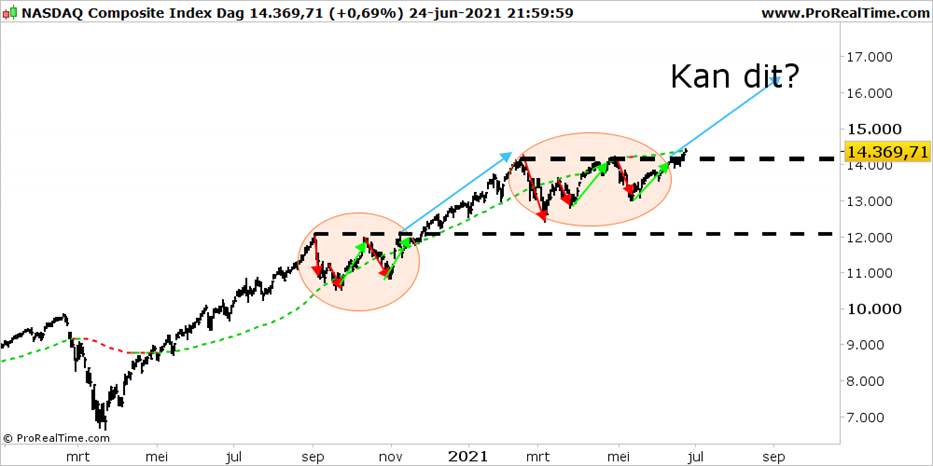

Twee weken geleden maakten we op basis van onderstaande grafiek een vergelijking tussen de zijwaartse fase van de Nasdaq sinds februari dit jaar en de zijwaartse fase in het derde kwartaal van 2020 die gevolgd werd door een uitbraak naar boven. We signaleerden toen dat er nu mogelijk eenzelfde soort opwaartse uitbraak zou kunnen volgen.

De uitbraak naar nieuwe records van de Nasdaq is inmiddels een feit. De hierboven genoemde verwachtingen van analisten over de grote techbedrijven zorgen ervoor dat een verdere stijging van de Nasdaq met ongeveer 10 procent naar een niveau van 16.000 punten binnen handbereik moet zijn. Het antwoord op de vraag in de grafiek is dan ook. Ja!

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.