- De favoriete waarderingsmaatstaf voor de beurs van topbelegger Warren Buffett noteert op het hoogste niveau in twee jaar.

- De totale waarde van de Amerikaanse beurs is nu bijna twee keer zo groot als de omvang van de economie.

- De hoge waardering van aandelen vergroot het risico op een beurscrash.

- Lees ook: Goudprijs boven de $2.200: nieuw record dankzij verwachte renteverlaging in de VS

De favoriete graadmeter van topbelegger Warren Buffett voor de waardering van aandelen is naar een tweejarig hoogtepunt gestegen. Dit geeft aan dat aandelen overgewaardeerd zijn en kwetsbaar zijn voor een beurscrash.

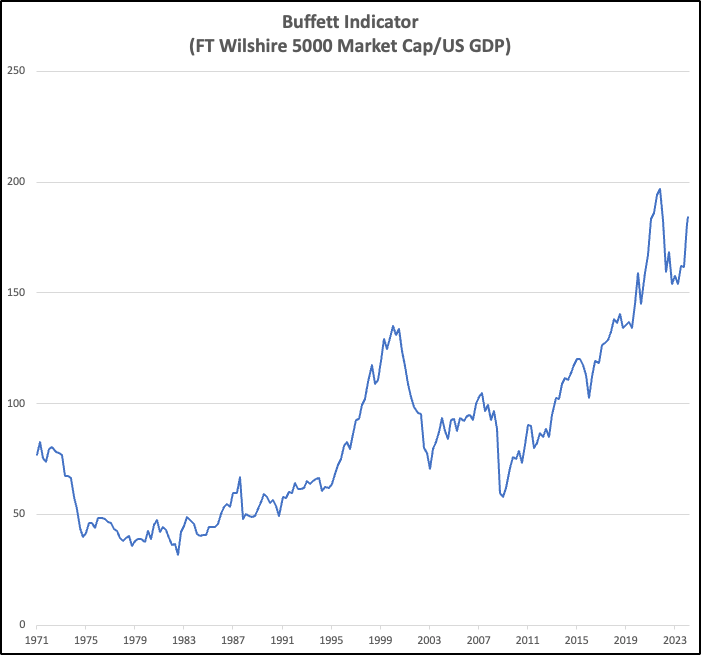

De zogenoemde “Buffett Indicator” neemt de gecombineerde marktkapitalisatie van alle verhandelde Amerikaanse aandelen en deelt dat cijfer door het bruto binnenlands product van de Verenigde Staten.

Beleggers gebruiken deze indicator om de totale waarde van de aandelenmarkt te vergelijken met de omvang van de nationale economie.

De FT Wilshire 5000 index is dit jaar met 9 procent gestegen naar een recordhoogte, waardoor de marktkapitalisatie van de Amerikaanse beurs is gestegen naar ruim 51.000 miljard dollar, volgens Wilshire Indexes.

Het nationaal inkomen van de VS lag in het slotkwartaal van vorig jaar op jaarbasis op bijna 28.000 miljard dollar. Het eerste cijfer delen door het tweede geeft een waarde van 184 procent. Ofwel: de waarde van alle beursgenoteerde aandelen is bijna twee keer zo groot als de omvang van de Amerikaanse economie.

Buffett verkondigde in 2001 in een artikel in Fortune dat deze maatstaf "waarschijnlijk de beste maatstaf is voor waarderingen op een bepaald moment".

De topbelegger en directeur van beleggingsvehikel Berkshire Hathaway zei dat aandelen waarschijnlijk redelijk gewaardeerd zouden zijn bij een waarde van 100 procent, dus als de waarde van de beurs ongeveer gelijk is aan de omvang van de economie. En bij 70 procent of 80 procent zijn aandelen echt goedkoop. Maar hij waarschuwde dat kopen in de buurt van de 200 procent "spelen met vuur" zou zijn.

De legendarische belegger voegde eraan toe dat, toen de indicator tijdens de internetzeepbel van het jaar 2000 naar een recordhoogte steeg, dit een "zeer sterk waarschuwingssignaal" had moeten zijn dat er een beurscrash op komst was.

Zorgen om zeepbel op de beurs: maar aandelen stijgen verder

Aandelen zijn dit jaar naar recordhoogtes gestegen, waardoor verschillende commentatoren het zeepbelalarm hebben laten rinkelen.

De heftige beursrally werd aangewakkerd door de enorme opwinding rond AI-gerelateerde aandelen zoals Nvidia en Microsoft en de toenemende hoop op Wall Street dat de Federal Reserve de rente zal verlagen en de economie dit jaar aan een recessie zal ontsnappen.

De maatstaf van Buffett bewees zijn waarde aan het begin van 2022 toen hij rood oplichtte door de 200 procent te overschrijden. De S&P 500-index en de door techfondsen gedomineerde Nasdaq Composite kelderden respectievelijk 19 procent en 33 procent in de daarop volgende twaalf maanden.

Maar de waarderingsmaatstaf is verre van perfect. Er zijn wat kanttekeningen te plaatsen bij deze indicator. Zo vergelijkt het de huidige waarde van de aandelenmarkt met een groeicijfer voor het vorige kwartaal.

Het is ook gebaseerd op het nationale inkomen, terwijl Amerikaanse aandelen de waarde van de binnenlandse en internationale activiteiten van bedrijven weergeven.

Toch is de stijging van de waarderingsmaatstaf naar de hoge niveaus die voorafgingen aan eerdere beurscrashes een duidelijke rode vlag voor sommige experts.

Zowel John Hussman van vermogensbeheerder Hussman Investment Trust, als beleggingsstrateeg Paul Dietrich van B. Riley Wealth Management, zien in de stijging van de indicator een bewijs voor een zeepbel die op enig moment zou kunnen knappen.