- De overheid gaat verschillende groepen belastingplichtigen compenseren voor te veel betaalde belasting in box 3 voor spaargeld en beleggingen in de afgelopen jaren.

- Vrijdag bepaalde de Hoge Raad dat de fiscus niet verplicht is om een brede groep belastingbetalers tegemoet te komen voor de jaren 2017 tot en met 2020.

- Voor het belastingjaar 2021 komt er sowieso een brede compensatie: maar hoe hoog wordt de teruggaaf als je vermogen hebt in box 3?

- Lees ook: Kabinet start vanaf juli met eerste compensatieregeling voor te hoge spaartaks voor de jaren 2017 tot en met 2021

De belasting over spaargeld en beleggingen in box 3 gaat op de schop, naar aanleiding van een uitspraak van de Hoge Raad over de onrechtmatigheid van de vermogensbelasting op basis van een fictief rendement. Hierdoor hebben vooral belastingplichtigen met veel spaargeld de afgelopen jaren relatief veel belasting betaald in box 3, terwijl variabele spaarrentes richting het nulpunt zijn gedoken.

Het kabinet Rutte IV is inmiddels druk bezig met het inrichten van een compensatieregeling. Die kan anders uitpakken voor verschillende groepen belastingplichtigen. Lees daar hier meer over.

Vrijdag bepaalde de Hoge Raad dat de Belastingdienst niet verplicht is om belastingbetalers over de jaren 2017 tot en met 2020 compensatie te bieden, als mensen eerder geen bezwaar hebben gemaakt. Lees hier meer.

Zeker is wel dat iedereen die over 2021 belastingaangifte heeft gedaan in theorie in aanmerking komt voor de compensatieregeling in box 3.

Vanaf augustus gaat de Belastingdienst hiervoor aan de slag met het opleggen van definitieve aanslagen, waarbij rekening wordt gehouden met de compensatie.

Teruggaaf belasting box 3 bij aangifte 2021

Maar hoe gaat dit uitpakken voor verschillende belastingplichtigen? Staatssecretaris Marnix van Rij van Financiën heeft aangegeven dat compensatie gaat plaatsvinden op basis van een alternatieve heffing in box 3 die rekening houdt met de daadwerkelijke hoeveelheid spaargeld en beleggingen.

In oude systematiek van box 3 is het zo dat de fiscus een fictieve indeling maakt van de verhouding tussen spaargeld en beleggingen. Er geldt hierbij voor de eerste 50.000 euro vermogen een vrijstelling. Voor vermogen tot een ton gaat de Belastingdienst er vervolgens vanuit dat 67 procent wordt gespaard en 33 procent wordt belegd.

Voor het vermogen tussen pakweg een ton en 1 miljoen euro veronderstelt de fiscus dat 79 procent wordt belegd en 21 procent wordt gespaard; voor vermogen boven de 1 miljoen euro is de aanname dat alles wordt belegd.

Op basis van deze indeling wordt een bepaald verondersteld rendement toegekend aan het spaardeel en het beleggingsdeel van het vermogen, waarover vervolgens belasting wordt geheven.

Tegenover deze oude systematiek wordt bij de compensatie gekeken naar de werkelijke verhouding tussen spaargeld en beleggingen. Hierop wordt vervolgens dan wel een fictief rendement losgelaten, dat voor sparen op 0,01 procent is gesteld en voor beleggen op 5,69 procent.

Hoe meer spaargeld je werkelijk hebt, hoe hoger de teruggaaf in box 3

Bij de vraag of en hoeveel compensatie belastingplichtigen krijgen, hangt dus veel af van het verschil tussen de werkelijke verhouding tussen spaargeld en beleggingen van belastingplichtigen en de veronderstelde verhouding volgens de oude heffing in box 3.

Grofweg kun je hierbij stellen: hoe groter het daadwerkelijke aandeel van spaargeld in het vermogen, hoe hoger de potentiële compensatie.

Vermogensplanner René Bruel van ABN AMRO MeesPierson heeft dit in een aantal voorbeelden uitgewerkt.

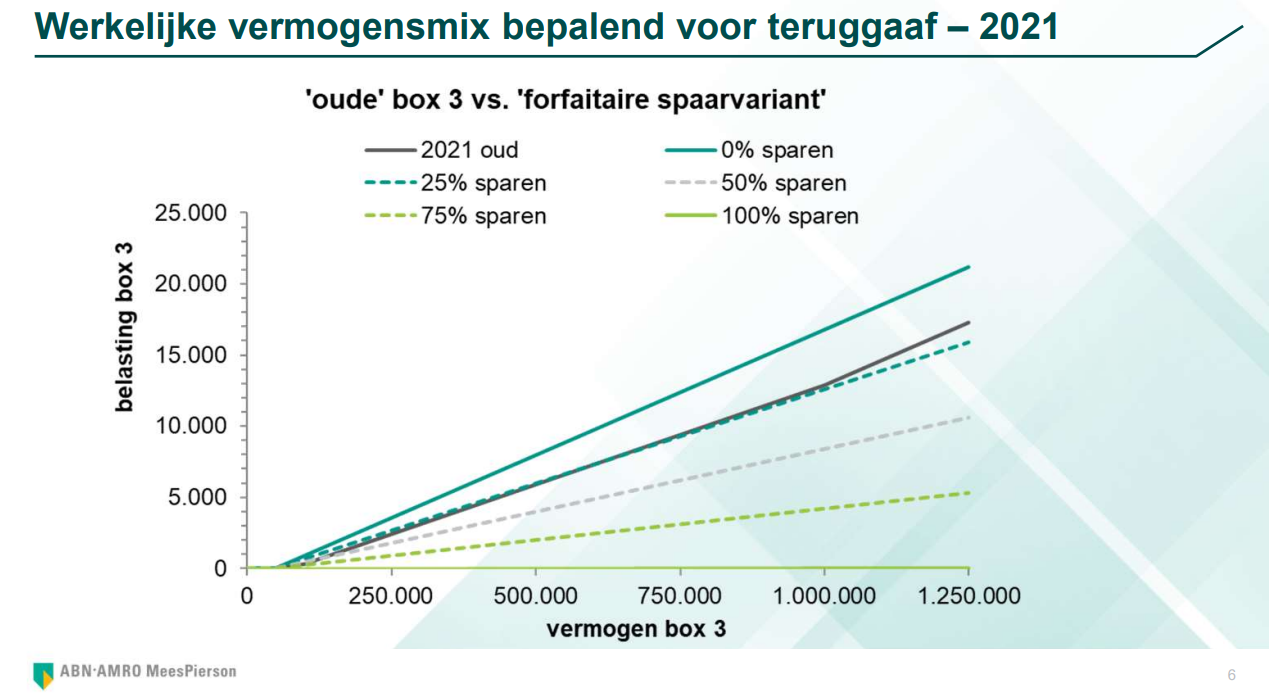

Het algemene principe rond de teruggaaf in box 3 voor het jaar 2021 is weergegeven in de onderstaande grafiek. Dat vraag wel om enige uitleg.

De zwarte lijn in de grafiek geeft weer wat de te betalen belasting is in box 3 (verticale as) bij verschillende vermogens (horizontale as), op basis van de oude systematiek van de vermogensrendementsheffing.

Vervolgens heeft vermogensplanner Bruel van ABN AMRO daar een aantal scenario's tegenovergesteld voor de werkelijke verhouding tussen spaargeld en beleggingen en gekeken wat er dan aan compensatie zou moeten uitrollen.

Dit komt op het volgende neer: iemand die alleen spaargeld in box 3 heeft in 2021 (boven de vrijstelling van 50.000 euro) zou vrijwel geen belasting moeten betalen en krijgt het volledige bedrag dat volgens de oude regeling betaald zou moeten worden terug.

Voor belastingplichtigen van wie het vermogen voor 75 procent uit spaargeld bestaat (lichtgroene stippellijn) is er ook een relatief hoge teruggaaf. Die teruggaaf wordt beperkter als het vermogen voor 50 procent uit spaargeld bestaat (lichtgrijze stippellijn).

Als het daadwerkelijke vermogen voor 25 procent uit spaargeld bestaat (donkergroene stippellijn), wordt de kans groot dat je weinig of geen compensatie krijgt, omdat de berekening van de verschuldigde belasting op basis van de compensatievariant dan dicht bij de berekening van de oude heffing in box 3 zit. Dit is te zien in de grafiek doordat de zwarte lijn (oude heffing) en de donkergroene stippellijn grotendeels overlappen.

Als je 100 procent van je vermogen belegt (donkergroene aaneengesloten lijn in de tabel), krijg je geen compensatie. Je zou dan in theorie zelfs belasting moeten bijbetalen, maar besloten is om degenen zie zouden moeten bijbetalen te ontzien.

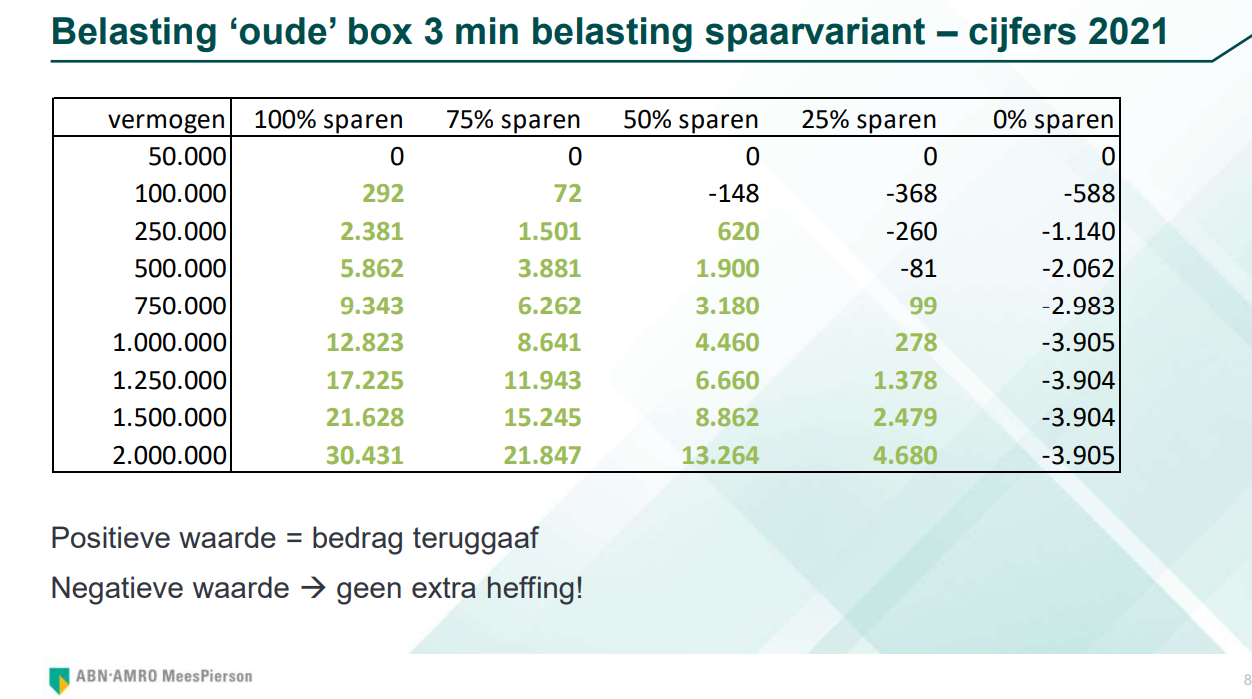

Om het nog iets concreter te maken, heeft vermogensplanner Bruel van ABN AMRO ook de volgende tabel gemaakt.

In deze tabel is concreet het bedrag van de teruggave te zien (lichtgroene getallen in de tabel), voor verschillende vermogens op basis van de daadwerkelijke verhouding tussen spaargeld en beleggingen.

Stel dus dat je over 2021 een ton vermogen had die volledig bestond uit spaargeld. Dan moest je volgens de oude systematiek hierover 292 euro belasting betalen in box 3 (hierbij is rekening gehouden met de fiscale vrijstelling over de eerste 50.000 euro). Volgens de compensatieregeling krijg je dan dit volledige bedrag terug.

Een belastingplichtige die 250.000 euro aan vermogen had dat volledig uit spaargeld bestond, krijgt 2.381 euro terug.

Te zien is dat er bij een aandeel van 75 procent spaargeld in het werkelijke vermogen ook sprake is van 'groene cijfers' in de tabel. Maar de omvang van de teruggaaf is verhoudingsgewijs wat lager. Heb je een ton waarvan 75.000 euro uit spaargeld bestaat, dan is de teruggaaf 72 euro.

Te zien is vervolgens dat vanaf een verdeling van 50 procent spaargeld en 50 procent beleggingen er in de tabel meer 'minnen' opduiken. Wie van een ton de helft belegt en de helft spaart, zou bijvoorbeeld eigenlijk 148 euro moeten bijbetalen. Maar zoals gezegd: dan geldt de regel dat de teruggaaf nul is.