- De overheid gaat vanaf juli dit jaar beginnen met de compensatieregeling voor belastingplichtigen in box 3 die te veel belasting te hebben betaald over hun spaargeld.

- Het gaat hierbij om verschillende groepen belastingplichtigen, waarbij de compensatie betrekking heeft op de jaren 2017 tot en met 2021.

- Staatssecretaris Van Rij wil vóór juni de knoop doorhakken over financiële dekking voor het compenseren van gedupeerde spaarders.

- Lees ook: Dit zijn 2 voorstellen voor de compensatie van spaarders voor te hoge belasting in box 3 – en dit is het plan voor de belasting van vermogen op basis van reëel rendement

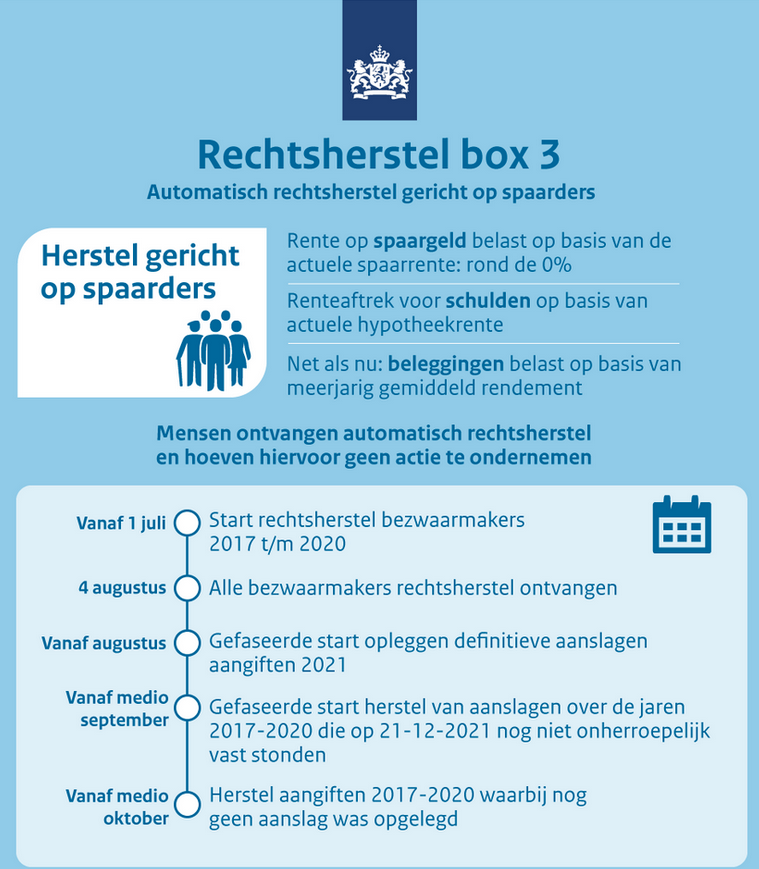

Vanaf juli gaat het kabinet van start met compensatieregelingen voor belastingplichtigen in box 3 die de afgelopen jaren te veel belasting hebben betaald over spaargeld. Het gaat hierbij om de belastingjaren 2017 tot en met 2021.

Het kabinet maakt het geld over naar aanleiding van een uitspraak van de Hoge Raad. Die oordeelde dat de manier waarop belasting werd geheven over vermogen in box 3 niet mocht.

Zo’n 60.000 spaarders hebben bezwaar gemaakt tegen de belasting die zij moesten betalen over hun vermogen in box 3 in de jaren 2017 tot en met 2020. Zij komen vanaf juli als eerste aan de beurt en krijgen vóór 4 augustus automatisch geld teruggestort. Het gaat hierbij om een compensatie over de genoemde periode van 2017 tot en met 2020.

Een tweede groep die compensatie krijgt, betreft de belastingplichtigen die aangifte hebben gedaan voor het belastingjaar 2021 in box 3. Vanaf augustus dit jaar worden er voor deze groep definitieve belastingaanslagen opgelegd, waarin de compensatie voor te veel betaalde belasting in box 3 is verwerkt.

Dan zijn er nog twee groepen die compensatie krijgen. Vanaf medio september wordt herstel geboden aan de aanslagen over 2017 tot en met 2020 die op 24 december 2021 nog niet onherroepelijk vaststonden. En vanaf medio oktober volgt dan het rechtsherstel voor de aangiften 2017 tot en met 2020 waarbij nog geen aanslag was opgelegd.

In alle gevallen zal de fiscus automatisch zorgen voor de compensatie en hoeven belastingplichtigen hiervoor geen actie te ondernemen.

De vraag die nog open ligt is of belastingplichtigen die over de jaren 2017 tot en met 2020 geen bezwaar hebben gemaakt tegen de heffing in box 3, alsnog over die jaren compensatie krijgen. Hiervoor wil het kabinet wachten op een nieuwe uitspraak van de Hoge Raad die dit najaar wordt verwacht.

Om uit te rekenen hoeveel geld de spaarders terugkrijgen, is een nieuwe berekening gemaakt volgens de zogenoemde spaarvariant. Het idee daarvan is dat wordt gekeken welk deel van hun vermogen spaargeld was, en welk deel bestond uit beleggingen.

De belasting over het spaargeld wordt berekend op basis van de actuele spaarrente. Die staat al jaren op net iets meer dan 0 procent.

Dekking compensatie spaartaks door tijdelijk extra belasting voor vermogende Nederlanders?

Waar de miljarden van betaald worden, moet blijken uit de voorjaarsnota. Daar wordt momenteel over onderhandeld. De nota moet uiterlijk op 1 juni naar de Kamer gestuurd worden.

Als het aan Van Rij ligt, moeten vermogende Nederlanders opdraaien voor de miljardenstrop rond de belastingheffing in Box 3. Dit gaf de staatssecretaris, die zelf namens het CDA in het kabinet zit, eerder deze maand aan in een debat. De vraag is vooral of de VVD als coalitiepartner hiermee wil instemmen.

Aangezien de strop met de heffing in box 3 een tegenvaller is aan de inkomstenkant voor de staat, moet het probleem volgens Van Rij volgens de budgettaire logica ook aan de inkomstenkant worden opgelost. Lees: door belastingen te verhogen. Het ligt dan voor de hand om daarbij naar vermogende Nederlanders te kijken.

Er komt dus mogelijk een 'tijdelijke spaartaks' voor rijke Nederlanders om de compensatie van de onrechtmatige, oude spaartaks financieel te dekken.

Een andere vraag die speelt is: hoe groot wordt uiteindelijk de totale groep die aanspraak kan maken op compensatie voor de te hoge heffing op spaargeld in box 3?

Volgens eerder deze maand vrijgegeven berekeningen van het ministerie van Financiën kan de rekening oplopen tot bijna 12 miljard euro, als alle belastingplichtigen die in theorie recht hebben op compensatie (dus niet alleen degenen die bezwaar hebben gemaakt) ook daadwerkelijk compensatie krijgen.

Aanpassing van de belasting in box 3: heffing op daadwerkelijk rendement

Vanaf 2025 moet er een nieuwe heffing op spaargeld en beleggingen komen in box 3, op basis van het daadwerkelijk gerealiseerde rendement.

Het kabinet wil het nieuwe box 3-stelsel vormgeven als een zogenoemde vermogensaanwasbelasting, waarbij jaarlijks belasting wordt geheven over de directe inkomsten uit spaargeld en beleggingen (zoals rente, dividend, huur en pacht minus de kosten) en de waardeontwikkeling van vermogensbestanddelen (dus koerswinst of koersverlies van aandelen en waardestijging of waardedaling van onroerend goed).

Bij een vermogensaanwasbelasting wordt alleen gekeken naar de jaarlijkse waardestijging of -daling van het vermogen. Er wordt geen belasting geheven over gerealiseerde winsten bij verkoop van effecten, waarbij je kijkt naar het waardeverschil tussen de aankoop- en verkoopprijs. Dit laatste wordt een vermogenswinstbelasting genoemd.

Van Rij geeft de voorkeur aan een vermogensaanwasbelasting, omdat hiermee de waardeontwikkeling van bijvoorbeeld een aandelenportefeuille van jaar tot jaar wordt belast en niet pas in het jaar waarin een deel van de aandelen wordt verkocht. "Op deze manier wordt langdurig uitstel van belastingheffing voorkomen", gaf de staatssecretaris eerder deze maand aan.