- Beurzen hebben in september moeite om de stijging van de eerste acht maanden van dit jaar door te zetten.

- Het spel rond de Chinese vastgoedreus Evergrande is nog niet gespeeld.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken de belangrijkste marktontwikkelingen die je als belegger momenteel in de gaten moet houden.

ANALYSE – Het wil nog niet erg vlotten in september op de beurzen. Afgelopen maandag kregen we zelfs een wat diepere correctie te verwerken. Niet heel gek na de recordreeks van de maanden ervoor.

Na de optie-expiratie van vorige week werd maandag de problematiek omtrent de Chinese vastgoedreus Evergrande gebruikt om de boel een keer te drukken.

Het spel rond Evergrande, dat een schuldenlast van ruim 300 miljard dollar met zich meetorst, is nog niet gespeeld. Al is een reddingsoperatie van overheidswege onwaarschijnlijk. De Chinese regering zal waarschijnlijk alleen ingrijpen als er verregaande besmetting dreigt en andere grote projectontwikkelaars en banken in de problemen komen.

Nu Evergrande claimt dat er een akkoord is over leningen die in yuan zijn gedenomineerd, neemt de druk vanuit die hoek af. Wel moeten nog de leningen die in dollars zijn afgesloten worden veiliggesteld en dat blijft spannend. Een eventueel faillissement van het vastgoedbedrijf is natuurlijk uitermate triest en zal veel slachtoffers kennen. Dit alles wordt overigens (nog) niet gecategoriseerd als systeemrisico.

Meer wolken boven de financiële markten

Los van de vraag of Evergrande een systeemrisico wordt, of dat China aanvullende maatregelen treft, ontstaan er inmiddels steeds meer wolken boven het beleggingslandschap.

In de VS lijken de Democraten en Republikeinen op weg naar een confrontatie over het Amerikaanse schuldenplafond. Dit valt samen met gesteggel over het sociaal-economische stimuleringsplan van 3.500 miljard dollar dat de Democraten voor ogen hebben. President Joe Biden en zijn regering bekijken momenteel ook hoe dit allemaal gefinancierd kan worden.

De angst voor hogere belastingen in de VS is een terechte zorg, als het Witte Huis de belastingvoordelen van voormalig president Trump neutraliseert. Bedrijven zullen dat voelen en dat zal toekomstige winsten onder druk zetten.

Ook helpt de oplopende inflatie in de VS niet mee, vooral nu de economische groeicijfers wat verzwakken. Is de hogere inflatie nog steeds tijdelijk? Want zo voelt het niet. Zelfs de Federal Reserve voorziet een wat lagere groei en hoger dan verwachte inflatie.

Vanaf november wil de Amerikaanse centrale bank de financiële injecties van 120 miljard dollar per maand afbouwen en wellicht stopt de Fed daar medio volgend jaar helemaal mee. De eerste renteverhoging in de VS wordt in nu 2022 verwacht en dat is sneller dan marktvolgers aanvankelijk dachten.

Centrale bankiers zijn dus iets meer 'hawkish' geworden, maar de kanttekening dat het beleid afhankelijk blijft van de economische ontwikkelingen geeft voldoende armslag om de rust te behouden.

Zo wordt het steeds belangrijker om selectief te zijn bij de keuze van aandelen, want lang niet alle aandelen doen mee aan de stijging die de beursindices voorspiegelen.

Verschillende beursindices geven door hun samenstelling soms een verkeerd beeld van de breedte van de interesse in de aandelenmarkt. Voor een sterker beeld op de aandelenmarkt zou de stijging bij voorkeur door meerdere sectoren gedragen moeten worden. Ook dat is vooralsnog niet het geval, want inmiddels stijgen de indices al een tijdje op een select groepje namen.

S&P 500-index: cruciale fase

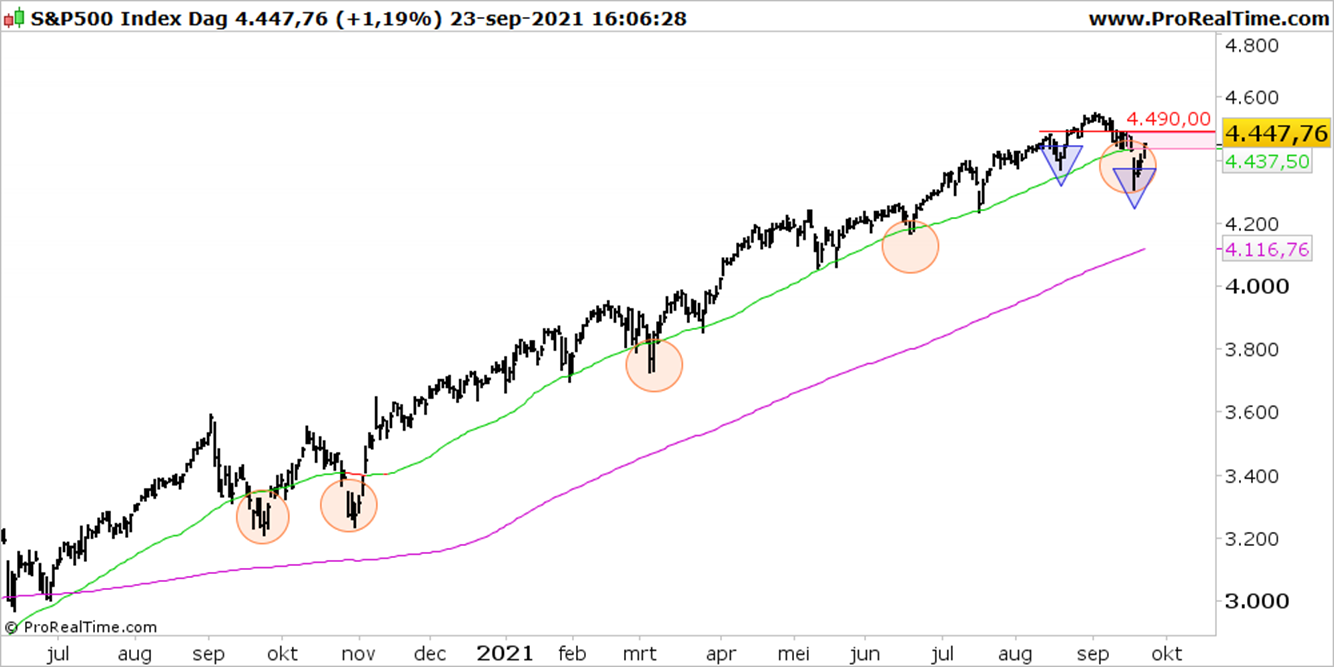

Kortom, best wel wat wolkjes die samen een front kunnen vormen. Maar dat is de laatste jaren niet anders geweest. De beroemde uitspraak ‘climbing a wall of worries” is hierop gestoeld. Dat ziet er zo uit voor de grafiek van de brede, Amerikaanse S&P 500-index.

Hier zie je de koersontwikkeling vanaf de zomer van 2020. Na de eerste Covid-klappen heeft de S&P 500 verschillende kortere trends aan elkaar weten te rijgen tot de stijging die we tot nu toe hebben beleefd. Daar zijn allemaal hulppakketten en steunmaatregelen aan te pas gekomen, waarvan er een aantal inmiddels ter discussie staan.

Tijdens die stijging zijn de dagkoersen meestal boven het 50-daags voortschrijdende gemiddelde (groene lijn) gebleven en altijd boven het 200-daags voortschrijdend gemiddeld (paarse lijn). Dat toont aan dat er sprake is van een bull markt.

De dagkoersen zijn bij de rode bolletjes iets teruggevallen en hoogstens een paar dagen onder het 50-daags voortschrijdend gemiddelde gezakt. De correcties zijn dus beperkt in tijd en omvang gebleven in het afgelopen jaar.

Hoe zit dat nu dan?

Momenteel bevinden koersen zich om en nabij het 50-daags voortschrijdend gemiddelde. De dreiging van een grotere correctie is nog niet afgewend voor de S&P 500.

De eerste uitdaging is om boven de groene lijn in de grafiek te blijven noteren. De tweede opgave ligt bij de rode horizontale lijn die op 4.490 punten ligt. Daar begon de aanzet tot de correctie en dus moet dat koersniveau met de bijbehorende argumenten overwonnen worden om te kunnen spreken van een hervatting van het opwaartse momentum. Maar gaat dat lukken?

Nu is daar goede kans toe gezien de kracht van de trend tot nu toe, maar toch. Wat minder goed is en in het nadeel van een hervatting spreekt, is dat er ditmaal een lagere bodem gemaakt is dan bij de vorige dip in augustus.

Anders gezegd: de bereidheid tot kopen was ditmaal minder of kwam later dan een maand geleden. Als de koers van de S&P 500 weer boven de start van de correctie van deze maand uitkomt, is het acute gevaar geweken. Zolang dat niet lukt, bestaat het risico dat we langer blijven hangen in correctiegebied en dus ook lager zouden kunnen gaan richting de 200-daags voortschrijdend gemiddelde in het paars.

In technische termen is het de vraag of er na de lagere bodem nu ook een lagere top zal ontstaan. Dat spel is op de wagen en verdient de aandacht. Lees dus onze volgende bijdrage voor een update over de ontwikkelingen in deze cruciale fase van de opwaartse trend van de markt.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.