Aandelen sluipen van record naar record.

In de VS beleven beleggers een ijzersterk seizoen van de bedrijfsresultaten.

Beursexperts Michael Nabarro en Gökhan Erem analyseren de kansen en risico’s op de beurs voor de komende periode.

ANALYSE – Ook deze week zetten vele westerse aandelenindices nieuwe records op de borden. Zo sluipen ze hoger en hoger zonder noemenswaardige correcties. Prima wanneer je volledig belegd bent en in de winnaars, frustrerend als je wacht op een significante correctie om te kopen.

Nieuwe kansen die gekenmerkt worden door kortstondige dalingen zijn steeds schaarser geworden.

Nu is de trend volgen over het algemeen verstandig en zijn pogingen om toppen of bodems van de beurs te timen doorgaans een kostbare exercitie. Daarbij is er ook een verschil tussen het aangeven van berekende koersdoelen voor aandelen en beursindices, en roepen dat er op een bepaald moment een top of bodem aan zit te komen.

Soms kunnen koersen langer doorstijgen dan verwacht en waarom zou je dat in de weg gaan zitten? De door ons benoemde koersdoelen, zoals de 4.500 punten voor de Amerikaanse S&P 500-index, komen inmiddels binnen handbereik, maar dat wil dus niet zeggen dat het ook direct hoeft op te houden. Alleen is het op dit moment nog lastig om nieuwe koersdoelen te stellen aan de hand van de door ons gebruikte technieken.

IJzersterk cijferseizoen VS: is dat vol te houden?

Over het huidige cijferseizoen in de VS kunnen we kort en krachtig zijn. Dat is ijzersterk! Volgens de gegevens van databureau Factset heeft op het moment van schrijven 91 procent van bedrijven uit de S&P 500-index de boeken geopend. Maar liefst 87 procent heeft zowel een positieve winst per aandeel gerapporteerd alsmede een positieve omzetverrassing. Dat zijn imposante cijfers die in het afgelopen decennia niet zo sterk zijn geweest.

De sterk resultaten zijn breed gedragen, waarbij nagenoeg alle sectoren de gemiddelde winst per aandeel opwaarts bijstellen en de positieve verrassingen de overhand hebben.

Maar beleggen is vooruitkijken en dus rijst de vraag of dit een (tijdelijke) piek in de verdienkracht van bedrijven is, of dat het nog beter kan.

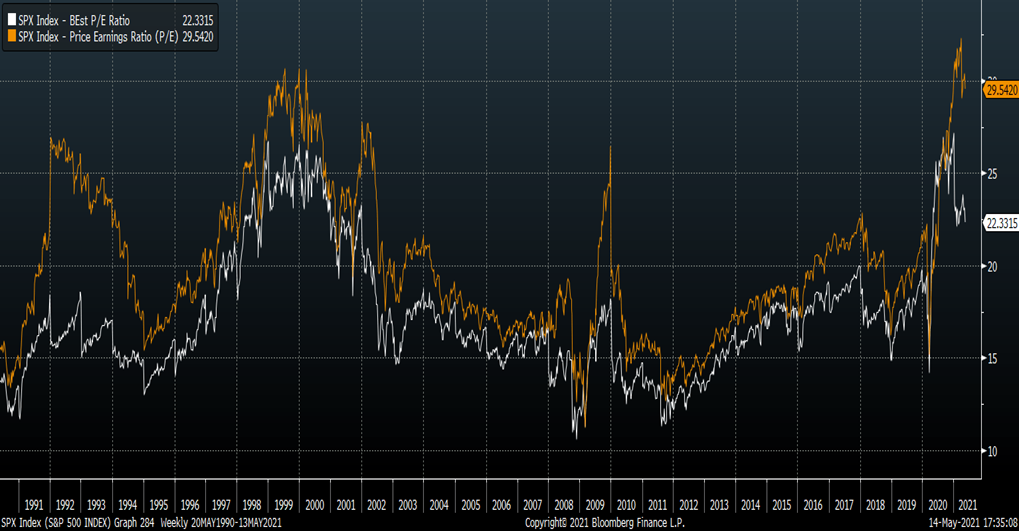

Onderstaande grafiek weerspiegelt de actuele koers-winstverhouding (oranje lijn) van de S&P 500 sinds 1990, op basis van de behaalde resultaten. En die zegt dat we alleen eind jaren '90 zo hoog zijn geweest en dat was geen fijne voorbode.

Echter, de witte lijn vertegenwoordigt de verwachte koers-winstverhouding en die oogt een stuk schappelijker. Dat betekent dat analisten gemiddeld verwachten dat winsten nog verder zullen stijgen. Daarnaast staat de rente extreem laag, waardoor hogere gemiddelde waarderingen gerechtvaardigd zijn. Immers, de financiering van toekomstige groei of andere ondernemingskosten valt daardoor lager uit.

Daarbij moet wel worden aangetekend dat verwachtingen vaak rooskleurig worden ingeschat en onderhevig zijn aan veranderingen. Bovendien is een ratio van 22 op basis van verwachte winsten historisch gezien ook niet goedkoop. Maar zoals we vaker hebben aangegeven: het smijten met overheidsgeld en het feit dat er geen alternatief is voor aandelen (TINA) hebben het spel aanzienlijk veranderd.

Wat kan het feest bederven?

Bovenstaande vraag is meteen de belangrijkste vraag om een goede inschatting te maken van de huidige risico’s. We weten dat het momenteel per saldo goed gaat met het economisch herstel en de bedrijven in de S&P 500.

De verwachte gemiddelde winst per aandeel noteert op recordstanden en de beurs is historisch gezien niet goedkoop, maar op basis van de verwachtingen ook niet extreem aan de prijs. Ten slotte hebben beleidsmakers de neiging om de economie flink te blijven steun met fiscale en monetaire injecties en zijn er maar weinig alternatieven voor aandelen. Dat kan slechter, toch?

Dat kan zeker slechter. Ten eerste zijn zogenoemde zwarte zwanen een altijd een aanwezige risicofactor, maar is de lage rente misschien wel het belangrijkste belangrijk gegeven.

Momenteel wordt er veel gediscussieerd over hogere inflatie en dat is ook niet zo gek want we voelen allemaal wel dat het leven niet goedkoper wordt. Maar beleidsmakers blijven vooralsnog van mening dat hogere inflatie tijdelijk van aard is en willen het huidige herstel niet laten ontsporen door te vroeg op de rem te trappen. Bovendien wil je met de huidige schuldenberg in de wereld (stiekem) ook geen hogere rente.

Mocht de Amerikaanse centrale bank toch van toon veranderen, dan kan dat op de korte termijn voor extra beweeglijkheid zorgen op financiële markten. Maar zolang het niet gierend uit de klauwen loopt, moet er toch heel wat gebeuren voordat het beleggen in (veilige) obligaties weer een winstgevende exercitie wordt.

Hier hebben we het natuurlijk over het gegeven dat behaalde resultaten voor de inflatie dienen te worden gecorrigeerd. En hoewel wij ook verwachten dat de inflatie plakkeriger zal zijn dan verwacht, voorzien we niet dat het zo extreem blijft. Kortom: waarschijnlijk blijft de rente nog voor een langere tijd laag en dat is gunstig voor aandelen!

Dan hebben we de verschillende steunprogramma’s. Aangezien overheden ”all-in” zijn gegaan met economische steunpakketten, voorzien wij geen plotselinge veranderingen, tenzij economieën last krijgen van oververhitting. En dat is momenteel niet het geval. De huidige economische groei is voor een groot gedeelte gekocht en organische groei moet zich nog bewijzen. Vooralsnog lijkt het erop dat het afkicken van staatssteun en lage rentes een hele lange exercitie kan worden.

Ten slotte zitten we nog midden in een pandemie en dat blijft een lastig verhaal om in te schatten. Echter, dat zal eerder tot voorzichtigheid dan overmoedigheid leiden bij de beleidsmakers. Kortom, de komende tijd veel van hetzelfde waarbij aandelen gewoon zigzaggend hoger kunnen. Je uiteindelijke selectie blijft uiteraard cruciaal en kijk dan ook wekelijks met ons mee in Premium voor meerdere handvatten.

Nasdaq: op weg om 16.000 punten te halen

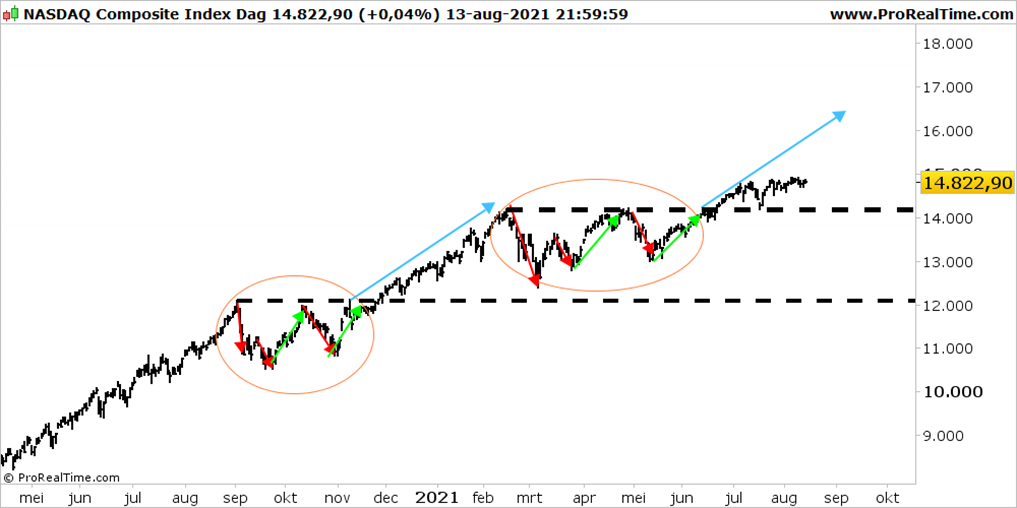

Voorlopig lopen aandelenkoersen dus onveranderd omhoog. Zie hieronder bijvoorbeeld de grafiek van de technologie gerelateerde Amerikaanse Nasdaq-index, waarover we eerder stelden dat we midden in een proces zitten dat we eerder hebben beleefd maar dan op fors lagere koersniveaus.

De uitwerking van de eerdere ontwikkelingen (oranje ellips van september tot november 2020) vond uiteraard plaats tegen een geheel andere achtergrond dan we nu hebben, maar evengoed zie je dat de koersen dit jaar een vergelijkbaar patroon laten zien. De vorige keer hebben we vanaf in het laatste kwartaal van 2020 ook een aanhoudende koopgolf beleefd tot maart dit jaar.

Inmiddels kunnen we stellen dat niet alleen het verloop in de ellips (de voorbereiding) één op één verloopt. Zo zien we dat na de uitbraak uit de ellips, wederom het kortstondig consolideren en vervolgens weer snel opwaarts draaien een kopie is van eerder vertoond gedrag.

Op deze manier zijn we op weg naar 16.000 punten voor de Nasdaq, maar dat koersdoel hebben we al in juni berekend en afgegeven op lagere niveaus dan we nu staan. Tussentijds zijn er geen nieuwe inzichten ontwikkeld die tot nieuwe aanvullende koersdoelen hebben geleid.

Sterker een deel van de belofte is ingelost en zo zijn we rustig bezig het tweede deel van dit geprojecteerde traject af te leggen. Geen nieuwe inzichten dus, wel aanhoudende animo om hoger te reiken.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.