De markt voor vlees- en zuivelvervangers groeide de afgelopen tien jaar met zo’n 10 procent per jaar.

Vegetarische en vegan producten komen niet alleen van veelbelovende startups. Ook gevestigde bedrijven mengen zich in de strijd.

Economen van ING verwachten in de komende vijf jaar een felle concurrentiestrijd waar consumenten de vruchten van plukken.

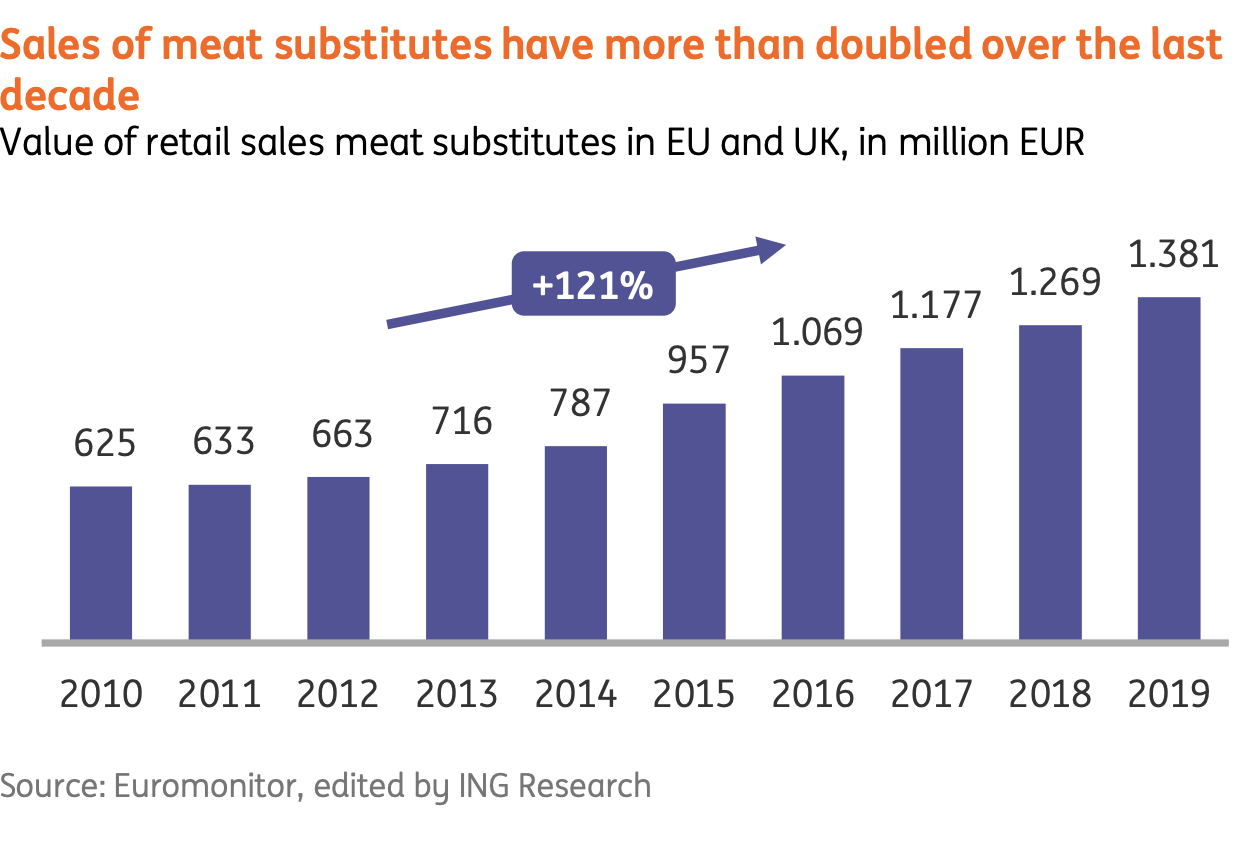

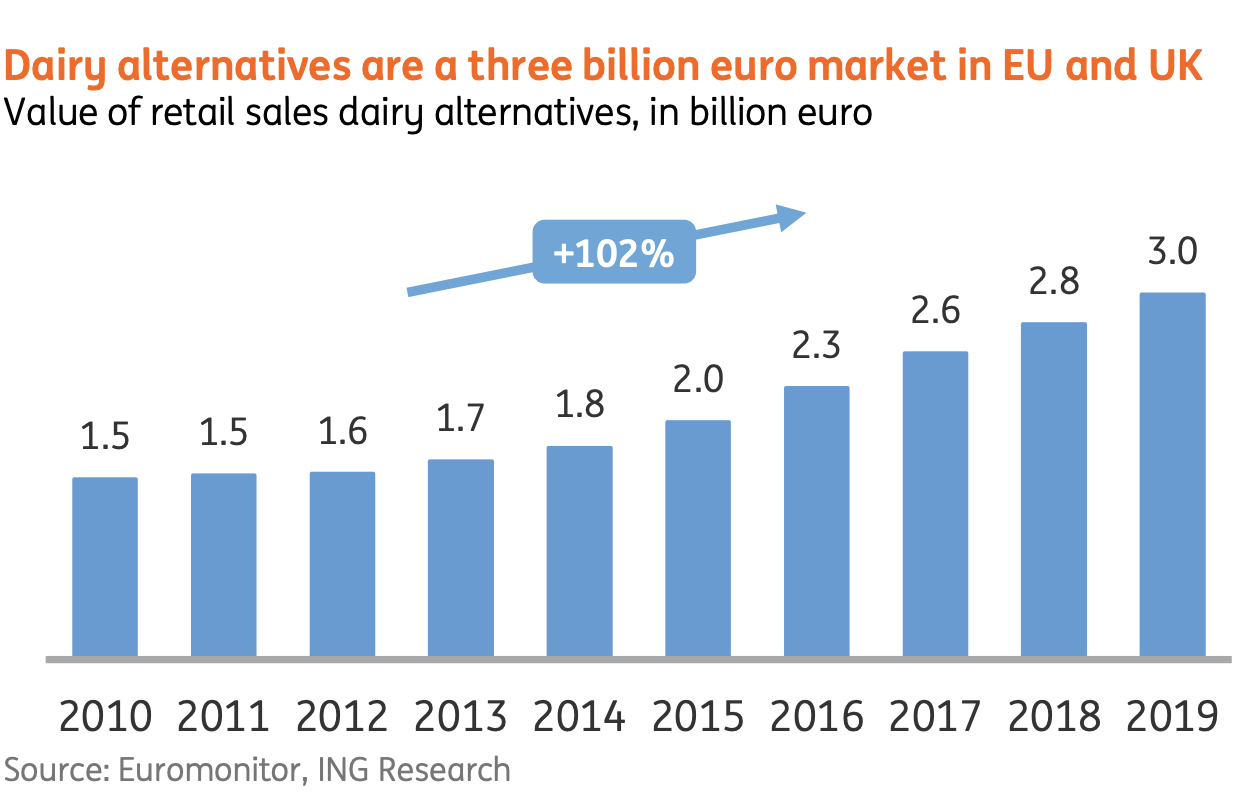

De markt voor vlees- en zuivelvervangers zit flink in de lift. Hoewel vegetarische en veganistische producten op de totale Europese markt nog maar een beperkte omzet genereren, is er een duidelijk opgaande lijn zichtbaar.

Economen van ING denken dat er op het gebied van vegaburgers, sojamelk en andere alternatieven een nieuwe concurrentiestrijd zal losbarsten. In Europa zijn dit soort alternatieven al goed voor een markt van 4,4 miljard euro.

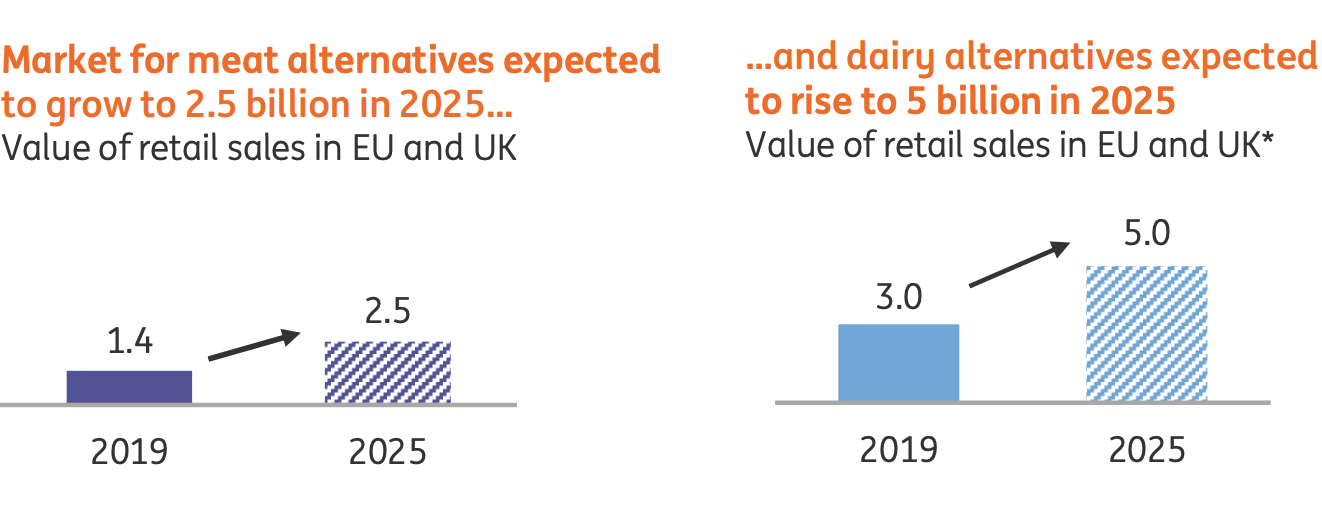

Die zal naar verwachting groeien tot 7,5 miljard euro in 2025. Nederland behoort met landen als het Verenigd Koninkrijk, Duitsland en Frankrijk tot de grootste afzetmarkten.

Het succes van startups als Beyond Meat en Oatly, maar ook de inzet van gevestigde producenten als Unilever, Nestlé en Danone op de vegamarkt, maakt dat ook traditionele vlees- en zuivelbedrijven zich steeds meer in deze concurrentiestrijd mengen.

In de onderstaande grafiek zie je de verwachte groei van de 'alternatieven'-markt in de komende vijf jaar:

Alternatieven voor melk vormen al 10 procent van de markt

De consument zal uiteindelijk profiteren van de nieuwe ontwikkelingen, denken de economen van ING. Dit vanwege een breder aanbod in het winkelschap en alternatieven die zich qua prijs en smaak ook steeds vaker met vlees en zuivel kunnen meten.

Volgens het Economisch Bureau van ING is er nog wel een lange weg te gaan. De bestaande markt is simpelweg zo groot dat nieuwe initiatieven altijd maar een klein percentage zullen vertegenwoordigen. De gehele Europese vlees- en zuivelmarkt heeft een waarde van 300 miljard euro.

Plantaardige alternatieven voor melk zijn volgens ING het verst ontwikkeld. In de EU vormen melkvervangers 10 procent van de totale markt voor melk. Het aandeel vleesvervangers in de markt voor vlees is vooralsnog nog minder dan 1 procent.

Voor verdere groei van de markt voor vlees- en zuivelvervangers ligt volgens ING een taak weggelegd voor producenten. Op het gebied van smaak, textuur en prijs valt volgens de economen nog een hoop te winnen. Ook is het aanbod voor bijvoorbeeld kaas nog zeer beperkt.

De inzet van bedrijven op die aspecten, zal volgens ING de kaarten in de sector opnieuw schudden. Met het huidige tempo zal het echter nog tot zeker 2050 duren alvorens de alternatieven zich met echt vlees en zuivel kunnen meten.

Twintigers proberen het vaakst een vleesvervanger

In Nederland lag de omzet van zuivelvervangers vorig jaar op 150 miljoen euro en van vleesvervangers op 140 miljoen euro.

Van alle Nederlandse consumenten heeft 70 procent wel eens een vegetarische vleesvervanger geprobeerd en heeft de helft van de consumenten zich weleens gewaagd aan een plantaardig alternatief voor melk, aldus ING.

Onder twintigers zijn deze percentages het hoogst met respectievelijk 82 en 67 procent.

In de afgelopen tien jaar namen de totale winkelverkopen van de vlees- en zuivelvervangers in de Europese Unie en het Verenigd Koninkrijk jaarlijks met bijna 10 procent toe. Een stijging in die orde van grootte zal ook de komende jaren doorzetten, is de verwachting.

De ING-economen waarschuwen er wel voor dat het nog tot in de jaren 50 van deze eeuw kan duren voor de markt voor vleesvervangers groter is dan die voor vlees.

Lees meer over vleesvervangers:

- McDonald’s komt met een vegetarische McKroket van kippen-eiwit – na 23 november verdwijnt-ie weer van de menukaart

- Plantaardige yoghurt heet voortaan ‘yog’ – de fabrikant heeft een slimme uitleg voor het schrappen van het pijnlijke ‘hurt’

- Vezels van sinaasappelschillen zijn te gebruiken in vleesvervangers en soepen