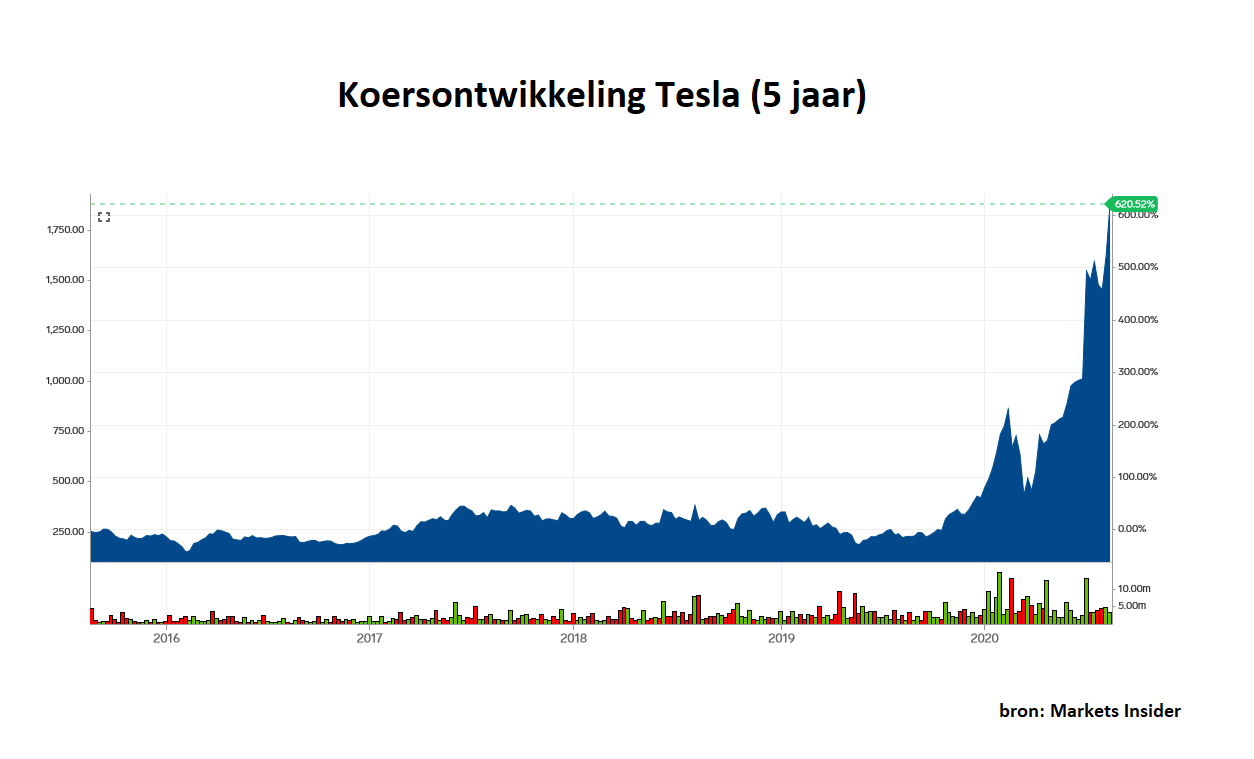

Aan een aandeel van Tesla hangt sinds vorige week een prijskaartje van meer dan 2.000 dollar.

De maker van elektrische auto’s is daarmee op de beurs meer waard dan de drie oliereuzen bij elkaar: Shell, ExxonMobil en BP.

Dat tekent de groeiende kloof tussen aandelen van techbedrijven en energiereuzen.

Toch blijft er iets knagen: is het aandeel Tesla intussen niet te duur?

ANALYSE – Hoe kan het dat Tesla, een bedrijf dat slechts sinds een jaar winst maakt, afgelopen week meer dan 2.000 dollar per aandeel noteerde en daarmee ruim 380 miljard dollar waard is op de beurs. Dat is meer dan de marktwaarde van energiereuzen Shell (123 miljard dollar), ExxonMobil (beurswaarde: 173 miljard dollar) en BP (73 miljard dollar) bij elkaar.

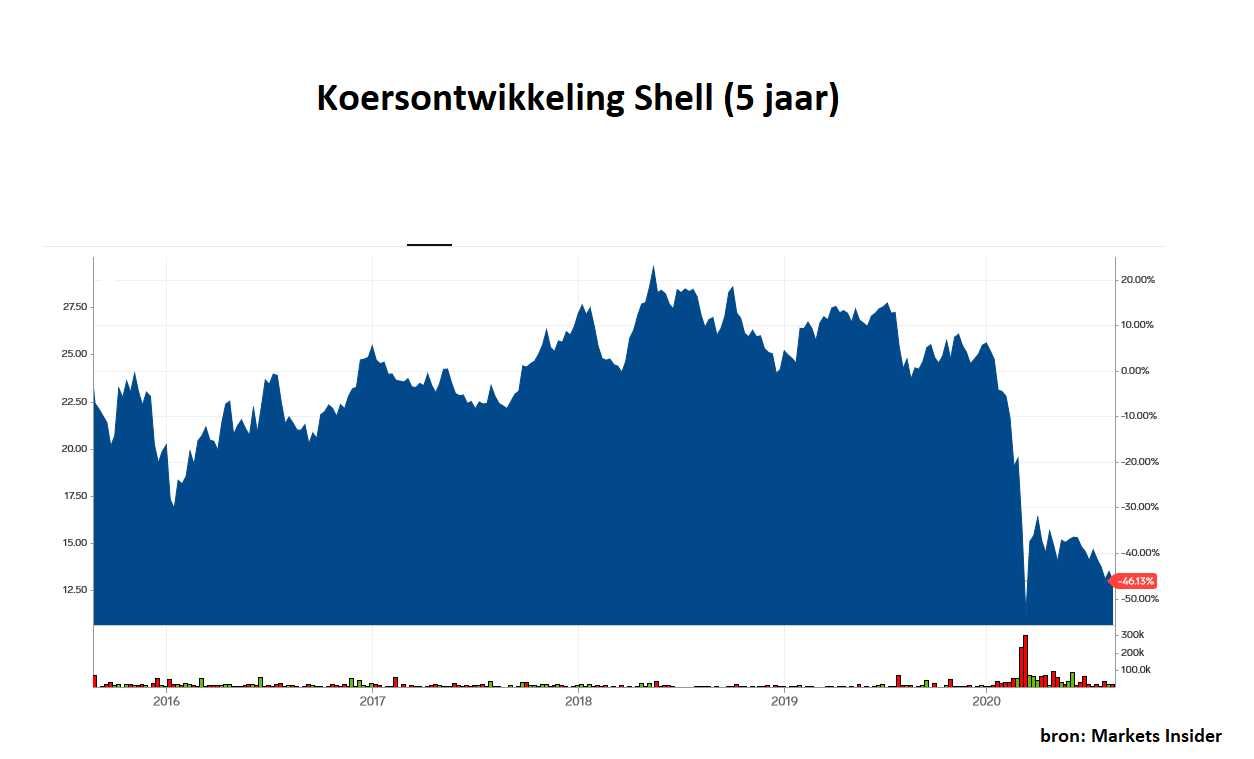

Enkele jaren geleden golden olie- en gasbedrijven die miljarden winst maken en relatief veel dividend uitkeren als solide cashcows voor beleggers. Maar inmiddels zit de sector in het verdomhoekje.

De uitleg is simpel. Beleggers kijken niet achteruit, maar vooruit. Zij verwachten dat Tesla in de toekomst nog veel groter en winstgevender gaat worden. Het is immers de eerste autobouwer ter wereld die elektrische auto’s op grote schaal maakt.

Daarnaast helpt het dat Tesla inmiddels vier kwartalen op rij winstgevend is. Over de twaalf maanden in de periode tot eind juni dit jaar hield Tesla onder de streep in totaal 368 miljoen dollar over.

Een bedrijf als Shell daarentegen moet door de coronacrisis hard op de rem trappen: vooral in het tweede kwartaal van dit jaar daalde de vraag naar energie fors door de lockdowns in veel landen. Gecombineerd met lagere olieprijzen leverde dit Shell een verlies op van liefst 18 miljard dollar in het tweede kwartaal.

Ter vergelijking over heel 2019 zette Shell nog een nettowinst van bijna 16 miljard dollar in de boeken.

Tesla is de toekomst van de automarkt - denken beleggers

Tesla lijkt intussen goed gepositioneerd om één van de grootste autobouwers van de toekomst te worden. Een sterk ontwikkelde technologie om elektrische auto's te maken, automodellen die zeer gewild zijn en kennis over het bouwen van nieuwe fabrieken om de productie op te schalen, helpen daar allemaal bij.

Beleggers zien het enorme groeipotentieel van Tesla en zijn daarom bereid om, vooruitlopend op toekomstige groei, een hoge prijs te betalen voor een aandeel van de Amerikaanse autobouwer.

De hoge beurswaardering van Tesla past overigens in de trend: techaandelen presteren sinds medio maart sowieso exreem goed.

Apple, Facebook, Amazon, Microsoft en Alphabet/Google deden het al voor de coronacrisis goed, maar krijgen vanwege de coronacrisis extra wind in de rug. Zo doorbrak Apple afgelopen week de grens van een beurswaarde van meer dan 2.000 miljard dollar.

Had een belegger in 2010 zijn geld gestoken in Amerikaanse techaandelen, dan zou diens rendement nu bijna 300 procent bedragen, meldt beurssite The Motley Fool. Ter vergelijking: een investering in energieaandelen over dezelfde periode leverde slechts 5 procent rendement op.

In de periode tussen 2000 en 2010 was het plaatje juist omgekeerd. Een investering in de energiesector leverde een rendement van ruim 100 procent op, terwijl beleggers in de techsector juist geld verloren.

Oliereuzen worstelen met hun verdienmodel

De olie- en gasreuzen verkeren in feite in een existentiële crisis. Hun decenniaoude bedrijfsmodel van exploratie en verkoop van fossiele brandstoffen komt steeds meer onder vuur te liggen.

Overheden scherpen milieuregelgeving aan, terwijl de maatschappij steeds kritischer wordt over de rol van olie- en gasmaatschappijen bij de energietransitie die de rol van fossiele brandstoffen moet terugdringen.

Het Britse energiebedrijf BP stelde zelf onlangs dat het geen oliebedrijf meer wil zijn. Het concern doopt zich om tot een breed georiënteerd energiebedrijf. Het idee is om tegen 2030 de olieproductie met 40 procent te verminderen en veel geld te steken in hernieuwbare energie.

De topman van Shell, Ben van Beurden, sprak in mei zijn twijfel uit of de vraag naar olie nog ooit terugkomt op het niveau van vóór de coronacrisis. Vanwege beperkingen van het vliegverkeer en de toename van thuiswerken in coronacrisis is er minder brandstof nodig. En als de crisis voorbij is, zal hernieuwbare energie een groter deel van de fossiele brandstoffen vervangen.

Ook de Amerikaanse olie- en gasreus ExxonMobil heeft in verband met de coronacrisis investeringen tijdelijk op een lager pitje gezet. Maar fundamenteel lijkt er bij Exxon niet veel veranderd. "De factoren die onze bedrijfsplannen voor de lange termijn ondersteunen zijn niet veranderd: de bevolking en de vraag naar energie blijven groeien en de economie gaat herstellen", liet topman Darren Woods in april weten.

Is Tesla te duur?

De waanzinnige opmars van Tesla op de beurs roept intussen wel de vraag op of beleggers niet al te enthousiast zijn geworden.

De huidige marktwaarde van Tesla vertegenwoordigt namelijk liefst 1.000 keer de winst over de twaalf maanden tot medio 2020. Dat is ook voor een sterk op technologische vooruitgang gericht bedrijf ongekend hoog.

Ter vergelijking: het mandje van bedrijven in de brede Amerikaanse S&P 500-index heeft historisch een zogenoemde koers-winstverhouding tussen de 13 en 15.

De koers-winstverhouding van de S&P 500 is uiteraard een gemiddelde en er zullen altijd bedrijven zijn die daar boven of onder scoren. Maar over het algemeen komt er altijd een einde aan een uitzonderlijke hoge waarderingen zoals die van Tesla.

Aan de hand van een paar simpele berekeningen kun je de uitzonderlijk hoge marktwaarde van Tesla illustreren. Als de autobouwer het komende decennium zijn winst elk jaar met 50 procent opvoert en de aandelenprijs rond de 2.000 dollar blijft, daalt de koers-winstverhouding over tien jaar tot 27. Dat is nog steeds ruim twee keer zo hoog als het gemiddelde van de S&P 500.