De meeste werknemers die bij een pensioenfonds zijn aangesloten, hebben een regeling waarbij ze een toezegging krijgen over de hoogte van de pensioenuitkering. Bijvoorbeeld een pensioen dat inclusief de AOW-uitkering op 70 procent van het gemiddelde loon uitkomt.

Nadeel van dit systeem voor werkgevers is dat zij de beleggingsrisico’s dragen. Als de financiële buffers van pensioenfondsen tekortschieten, moeten er allerlei pijnlijke maatregelen worden genomen: pensioenpremies gaan omhoog, pensioenen worden niet meer aangepast aan de inflatie en soms moeten werkgevers geld bijstorten in de pensioenkas om te korten aan te vullen.

Sinds de financiële crisis van 2008 zijn dit soort problemen voor klassieke pensioenregelingen steeds knellender geworden. Werkgevers kiezen daarom vaker voor een andere variant. Hierbij wordt de maandelijkse pensioenpremie in een persoonlijke pot gestopt, waarmee de werknemer vermogen opbouwt. Aan het eind van de rit wordt het opgebouwde vermogen omgezet in een uitkeringsregeling. De beleggingsrisico’s zijn in dit geval voor de werknemer; de werkgever doet alleen toezeggingen over de premiebijdragen.

Volgens gegevens van de Nederlandsche Bank hebben zo’n 600 duizend deelnemers van Nederlandse pensioenfondsen inmiddels een regeling waarbij geheel of deels de risico’s van de vermogensopbouw dragen. De verwachting is dat het belang van individuele pensioenpotten de komende jaren alleen maar zal toenemen.

Voor zzp’ers en andere ondernemers geldt sowieso dat ze zelf verantwoordelijk zijn voor de opbouw van hun pensioenpot. Dit brengt extra verantwoordelijkheden mee bij keuzes voor de opbouw van het pensioen. En dus ook keuzestress.

Van groot belang bij de opbouw van een eigen pensioenvoorziening is je levenshouding ten aanzien van financiële keuzes. Pensioenuitvoerder LifeSight, een dochter van pensioenspecialist Wills Towers Watson, heeft hier onderzoek naar gedaan.

In een nieuw rapport identificeert LifeSight vijf persoonlijkheidstypes met elk een eigen levenshouding. In de typering van het rapport gaat het om respectievelijk Vinex Valerie, Zelfstandige Zeno, Gewone Gerda, Avontuurlijke André en Bezorgde Bernard.

Vanuit de werkgever is het van belang verschillende persoonlijkheidstypes anders te benaderen. Voor verschillende types zijn er ook andere valkuilen waar ze voor moeten waken, bij het nemen van beslissingen over hun toekomstige pensioenpot.

Business Insider nam met directeur Edwin van den Oever van LifeSight Nederland de vijf pensioentypes door. Meteen een aardige test: op wie lijk je zelf?

Vinex Valerie

(klik voor uitvergroting)

Vinex Valerie kan een man of vrouw zijn van middelbare leeftijd, laten we zeggen: 42 jaar. Met de mbo- of hbo-opleiding die ze heeft genoten, harkt ze tegenwoordig een modaal salaris binnen. Wellicht heeft ze thuiswonende kinderen. Over het algemeen is Valerie tevreden, maar ze wilt wel nieuwe dingen blijven leren in het leven, en op de hoogte blijven van de actualiteit.

Ze is redelijk financieel onderlegd en zal haar geld niet snel over de balk smijten of in een risicovol project stoppen. Wel trakteert ze zichzelf zo nu en dan op luxeproducten of op iets wat ze niet per se nodig heeft. Valerie spaart veel en ze zou nog meer willen sparen, ook voor de oude dag. Voordat ze dergelijke beslissingen neemt, overlegt ze met anderen. Omdat ze liever geen risico neemt, wil ze weten wat de gevolgen zijn van een bepaalde beslissing.

Gelet op de risico-aversie van Valerie is de vraag of ze de keus wil maken voor bijvoorbeeld beleggen in aandelen. Die leveren op de lange termijn doorgaans een hoger rendement, maar kunnen op de korte termijn flink schommelen.

"Belangrijk is dat je uitlegt wat de consequenties van bepaalde keuzes zijn, als je een bepaald welvaartsniveau wilt behouden", legt Van den Oever uit. "Als Valerie bijvoorbeeld niet bereid is risico te nemen met aandelenbeleggingen, kun je aangeven wat de alternatieve keuzes zijn: nu extra geld opzij zetten, dus een hogere inleg om te zorgen dat er straks voldoende vermogen is. Of bijvoorbeeld de keuze om wat later met pensioen te gaan, zodat je langer kunt sparen."

Zelfstandige Zeno

(klik voor uitvergroting)

Zelfstandige Zeno is in de meeste gevallen een hoogopgeleide man van middelbare leeftijd, ongeveer 42 jaar. Hij heeft een managementfunctie waarmee hij bovenmodaal verdient, denk aan 50.000 euro per jaar.

Net als Valerie wil hij de financiële risico’s beperkt houden. Hij heeft het vertrouwen in zijn capaciteit informatie te verzamelen, investeringsmogelijkheden te evalueren en financiële beslissingen te nemen. Hij spaart genoeg en is in staat beleggingskeuzes te maken, althans, dat vindt hij zelf.

Deze zelfverzekerdheid maakt dat Zeno toch risico loopt, met name door zelfoverschatting. Van den Oever zegt hierover: "Voor hem is een pensioenproduct dat veel keuzemogelijkheden biedt binnen een duidelijk kader waarschijnlijk het meest geschikt. Zo kan hij zijn kennis gebruiken, zonder dat zijn beslissingen de einddoelstelling in gevaar brengt."

Gewone Gerda

(klik voor uitvergroting)

Gewone of gemiddelde Gerda is iets vaker een vrouw dan een man, van ongeveer 46 jaar met al dan niet thuiswonende kinderen. Ze is wat lager opgeleid en heeft waarschijnlijk een parttime baan die een relatief laag salaris oplevert, ongeveer 33.000 euro per jaar.

Ook Gerda gokt liever niet met haar geld. Af en toe koopt ze heus iets leuks voor zichzelf, maar sparen vindt ze belangrijk. Ze heeft een gemiddeld vertrouwen in haar kennis van financiële zaken, maar wil liever geen rompslomp. Voor haar dus geen (pensioen)producten met te veel keuzemogelijkheden.

"Je moet haar goed informeren met laagdrempelige informatie die haar doen nadenken over het pensioen. Maar tegelijk heeft Gerda een sterke behoefte aan ontzorging", zegt Van den Oever. "Een simpel product zou het beste bij haar passen, ook omdat haar financiële kennis tekort kan schieten en je de complexiteit eigenlijk moet wegnemen."

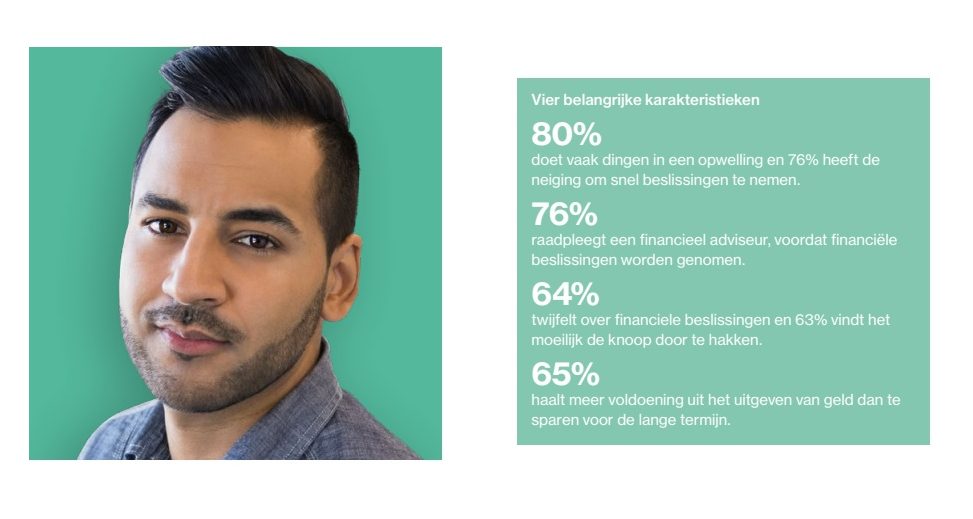

Avontuurlijke André

(klik voor uitvergroting)

Avontuurlijke André is meestal een man van achter in de dertig met waarschijnlijk thuiswonende kinderen. Hij werkt vaak fulltime waarmee hij zo’n 40.000 per jaar verdient. André houdt van mooie kleding, merkproducten en van een gokje.

Hij is bereid risico te nemen met zijn geld. Dit type is er zeker van dat hij de juiste informatie weet te verzamelen en de mogelijkheden weet te onderzoeken, maar vervolgens twijfelt hij wel bij het nemen van financiële beslissingen.

André doet vaak impulsieve aankopen en is dan ook niet zo goed in sparen. Geld uitgeven vindt-ie nu eenmaal leuker. Sparen voor het pensioen komt eigenlijk niet eens in hem op, daartoe zou bijvoorbeeld een werkgever hem moeten aansporen.

Voor André is het belangrijk dat sparen een doel heeft. Volgens Van den Oever helpt het ook echt om André de keuze te geven met een pensioenregeling waarbij de premie nu in de pensioenpot kan gaan, of daadwerkelijk wordt uitgekeerd: "Dan gaat hij beter nadenken over zijn keuzes. Het alternatief voor de pensioenopbouw kan bijvoorbeeld zijn extra aflossing op de hypotheek. Zo ziet hij ook meteen de waarde van het pensioengeld in."

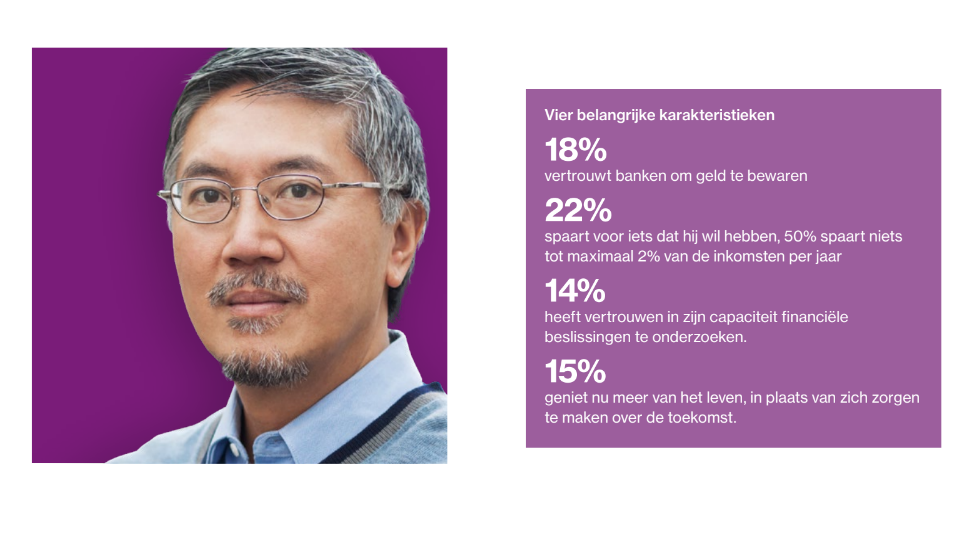

Bezorgde Bernard

(klik voor uitvergroting)

Bezorgde Bernard is doorgaans een man van middelbare leeftijd, wat lager opgeleid. Hij werkt meestal fulltime voor zo'n 39.000 euro per jaar. Bernard heeft de neiging om zaken somber in te zien: hij maakt zich zorgen over de toekomst. Wordt het niet allemaal wat minder?

Ook kun je Benard niet een feestbeest noemen dat graag in het middelpunt van de belangstelling staat. Liever houdt hij zich op de achtergrond. Z'n neiging tot negativisme leidt ertoe dat hij weinig vertrouwen heeft in banken en andere instituties. Hij ziet het belang van sparen voor later dan ook niet meteen in.

"Bernard voelt zich vaak miskend en heeft daarom de neiging om niets te regelen. Het beste wat je in dit geval kunt doen is individueel het gesprek aangaan, begrip tonen voor zijn zorgen en inzicht bieden", zegt Van den Oever. "Als Bernard het gevoel heeft dat hij serieus wordt genomen, werkt dat het beste."