- Het bedrijfscijferseizoen krijgt de komende weken extra aandacht van beleggers, die op zoek zijn naar houvast in onzekere tijden.

- Intussen blijft de inflatie in de VS en Europa zeer hoog, terwijl de economische groei onder druk staat.

- Beursexperts Michael Nabarro en Gökhan Erem wijzen erop dat meerjarige trends voor zowel rentes als aandelen onder druk staan.

- Lees ook: Amerikaanse centrale bank wil $1.000 miljard per jaar aan goedkoop geld opzuigen uit de economie

ANALYSE – Het bedrijfscijferseizoen waarin ondernemingen de resultaten over de eerste drie maanden van 2022 presenteren, is echt van start gegaan. De aandacht zal vooral uitgaan naar de verwachtingen voor de komende maanden. Dat is belangrijk voor beleggers, gelet op de economische en geopolitieke onzekerheden.

De vraag is hoe de hoge inflatie uiteenlopende bedrijven raakt. Wie heeft voldoende ‘pricing power’ om hogere kosten door te berekenen in de verkoopprijzen? Wie heeft het meest last van de problemen in de toeleveringsketens en de westerse sancties tegen Rusland? Wie heeft er last van de oplopende rentes en hoe stressbestendig zijn verschillende bedrijven? Dat zijn vragen die beleggers beantwoord willen zien.

Forse daling van de verwachte winstgroei

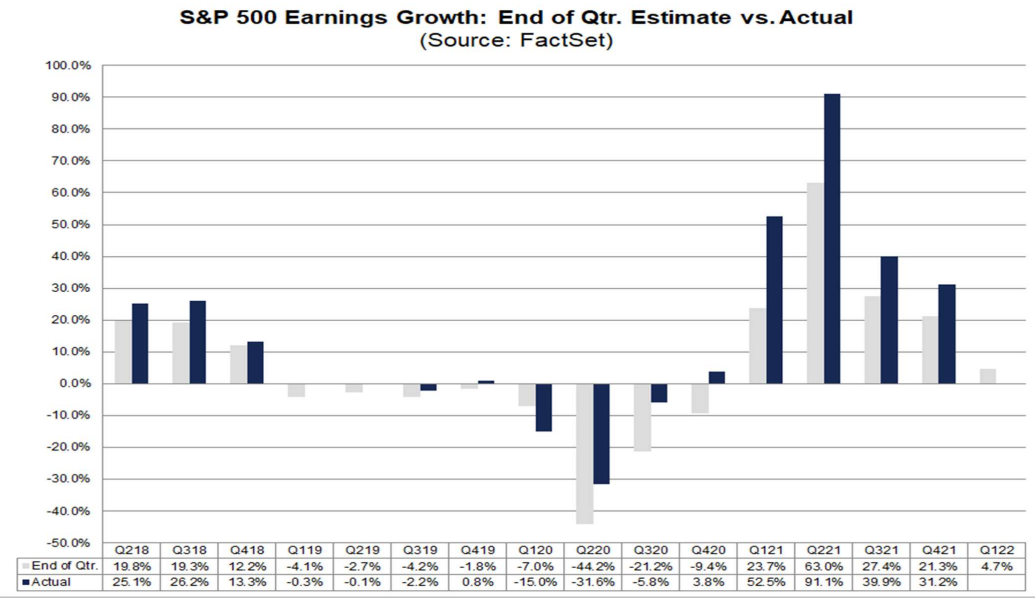

Als voorproefje kijken we wat meer in detail naar de ontwikkelingen in de VS. De verwachtingen voor dit cijferseizoen zijn inmiddels zeer bescheiden in vergelijking met het laatst kwartaal van 2021.

Door Factset geraadpleegde analisten rekenen gemiddeld op een groei van de winst per aandeel van de bedrijven uit de S&P 500-index met gemiddeld 4,5 procent op jaarbasis. In het slotkwartaal van 2021 ging het nog om een verwachte winstgroei van meer dan 20 procent.

Volgens FactSet zullen de financiële waarden het zwaar hebben en dan vooral de banken. Bezorgdheid over de toekomstige economische groei en de afvlakking van de rentecurve helpen momenteel niet mee. Banken zullen ook de voorzieningen voor kredietverliezen waarschijnlijk verhogen, wat de winstgevendheid zal raken.

Dat zagen we deze week al terug bij de kwartaalcijfers van een aantal grote Amerikaanse banken. Zakenbank JPMorgan heeft besloten 902 miljoen dollar opzij te zetten voor verwachte kredietverliezen. Ook Wells Fargo en CitiGroup moesten forse bedragen opzijzetten, onder meer voor financiële risico's in verband met de oorlog in Oekraïne.

Zakenbanken Goldman Sachs en Morgan Stanley profiteerden in het eerste kwartaal juist van de sterke prestaties van de handelsafdelingen als gevolg van de recente beweeglijkheid op financiële markten.

Naar verwachting zal de energiesector de komende weken extreem goede resultaten presenteren en een fors deel van de totale kwartaalwinst van de bedrijven uit de S&P 500 voor z'n rekening nemen. Dat is niet heel vreemd, gelet op de hogere olieprijzen, die op jaarbasis inmiddels ruim 60 procent zijn gestegen.

Wat vooralsnog opvalt, is dat tot nog toe 67 bedrijven uit de S&P 500 de winstverwachting voor het eerste kwartaal hebben verlaagd, terwijl 29 bedrijven met een verhoging van de winstverwachting zijn gekomen. Het aantal bedrijven dat de winstprognoses heeft verlaagd is hiermee relatief hoog. Houd dus rekening met substantiële onderlinge verschillen.

Let op de stijgende rentes

Op de achtergrond van het bedrijfscijferseizoen speelt nog steeds de combinatie van hoge inflatie en groeivertraging. In de VS is de inflatie in maart opgelopen naar 8,5 procent en in de eurozone naar 7,5 procent.

Inmiddels zijn centrale banken af van het verhaal dat de hoge inflatie een 'tijdelijk fenomeen is' en is dat aangepast naar 'we het ergste hebben gehad.' Maar is dat realistisch? De verschillende toeleveringsketens zijn behoorlijk verstopt en is er nog geen reden voor optimisme als gaat om het conflict in de Oekraïne. De grondstofprijzen rekenen daar ook mee en staan op het punt om weer een aanval op de recente hoogtepunten in te zetten.

Zoals we eerder aanstipten maakt de Amerikaanse centrale bank aanstalten om het monetaire beleid fors te verkrappen om de inflatie te beteugelen, terwijl de Europese Centrale Bank nog altijd een aarzelende indruk maakt als het op inflatiebestrijding aankomt en dat is niet zonder risico.

Intussen reageren obligatiemarkten wel en zijn marktrentes de afgelopen weken fors gestegen, vooral in de Verenigde Staten. De onderstaande logaritmische grafiek van de 10-jaars staatsrente in de VS laat een structureel dalende trend zien sinds de jaren 1980 van de vorige eeuw.

De recente rentestijging is inmiddels tegen een belangrijke weerstand aangelopen, de rode lijn in de grafiek. De vraag is nu of de rentestijging verder kan doorzetten, waarmee de dalende trend van de afgelopen 40 jaar zou worden doorbroken, of dat de rente weer terugzakt.

Als rentes blijven stijgen, komt er een moment dat beleggen in vastrentende waarden weer een serieuzer alternatief wordt voor aandelen. Dat zal aandelenmarkten verder onder druk zetten.

Zet de rentestijging niet door en blijft de reële rente - dus de marktrente gecorrigeerd voor de inflatie - negatief, dan blijft TINA (there is no alternative) een belangrijke steunpilaar voor aandelen.

Na de recente rentestijging is een adempauze niet gek, maar dit is wel iets om goed in de gaten te houden. Het 'breakniveau' ligt overigens rond de grofweg 3 procent tot 3,3 procent voor de 10-jaars staatsrente in de VS.

S&P 500: gevangen in zijwaartse bandbreedte

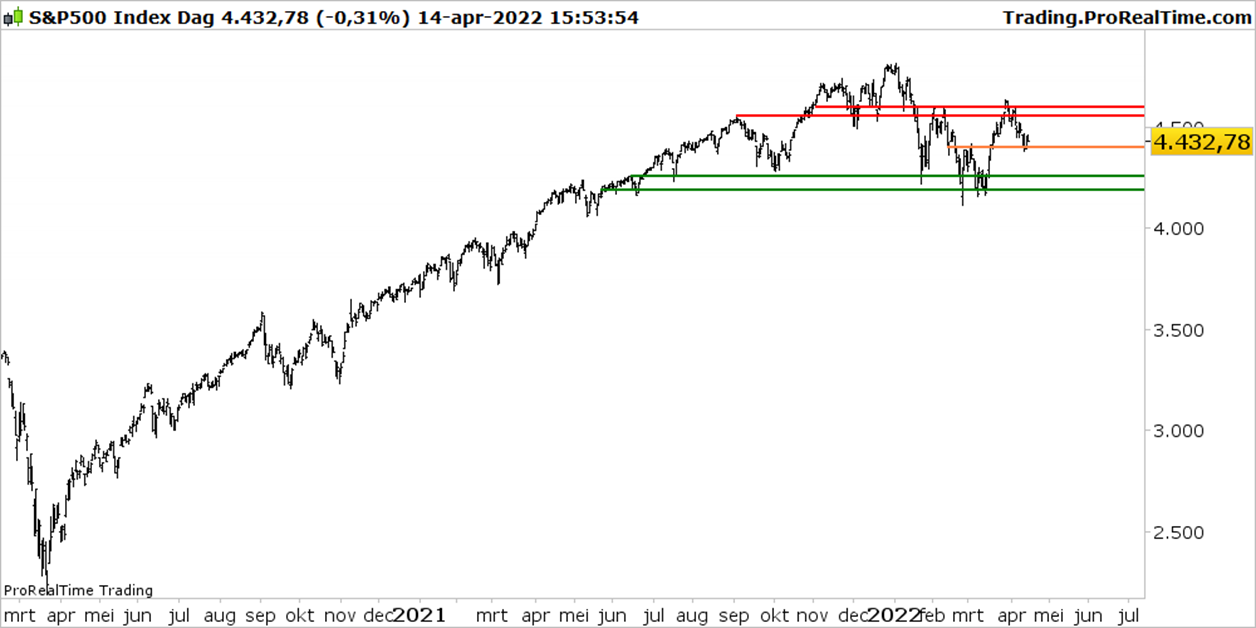

Kijken we naar de aandelenmarkt, dan hapert het snelle herstel van de S&P 500-index. Begin april bereikte de koers van de S&P de bovenzijde van de door ons gedefinieerde bandbreedte tussen de 4.200 punten en 4.600 punten. De terugval die daarop volgde, heeft de koers alweer doen zakken naar het midden van de genoemde bandbreedte.

Feitelijk is er een lagere top gemaakt, maar hoop doet leven. Immers, er is nog geen lagere bodem na de lagere top, hetgeen een down trend zou aangeven. Daardoor stellen we dat neerwaarts momentum ontbreekt en de koers van de S&P 500 nog steeds in een zijwaarts verloop gevangen zit.

Welke effect het bedrijfscijferseizoen de komende weken heeft op de beurs, is de vraag, maar zonder kolossen zoals Apple, Amazon, Alphabet, Microsoft en Tesla is het schier onmogelijk om de oude toppen te slechten.

Wanneer we de twee grafieken van respectievelijk de 10-jaars staatsrente en de S&P 500-index in relatie tot elkaar zien, blijkt dat in beide gevallen het pad van de afgelopen jaren sterk onder druk staat. En in beide gevallen is het ijs flinterdun.

Met die constatering sluiten we de boeken voor het Paasweekend. Komende week geven we weer een update over de mogelijk groene scheuten bij individuele aandelen in onze Premium-bijdrage.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.