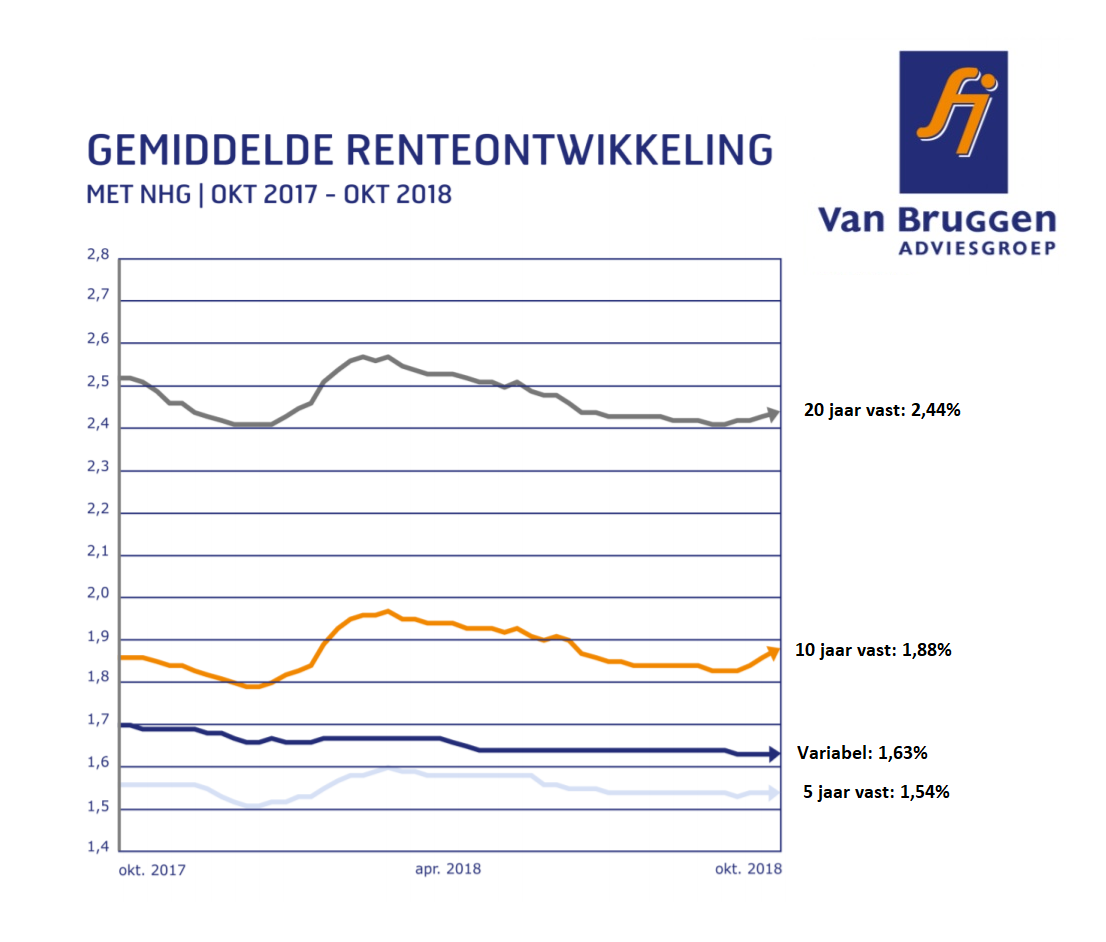

Sinds enkele weken lopen hypotheekrentes heel lichtjes op. Dit geldt vooral voor langere rentevaste perioden van tien en twintig jaar, waar de hypotheekrente gemiddeld met enkele honderdsten van een procent is gestegen.

Dit alles stelt nog weinig voor, maar het lijkt erop dat de markt zich heel voorzichtig begint voor te bereiden op de afbouw van het goedkoopgeldbeleid van de Europese Centrale Bank (ECB).

Voor een rentevaste periode van 10 jaar bedraagt de hypotheekrente gemiddeld 1,88 procent en voor 20 jaar vast is dat 2,44 procent. In beide gevallen gaat het om hypotheken met NHG-garantie.

(klik voor uitvergroting)

De ECB wil begin volgend jaar stoppen met ingrepen op financiële markten waarmee marktrentes kunstmatig laag worden gehouden. Hierdoor kunnen rentes op de kapitaalmarkt stijgen en dat werkt ook door op de hypotheekrentes.

Veel huiseigenaren kijken naar oversluiten hypotheek

Op de hypotheekmarkt zijn momenteel niet alleen kopers actief, maar vooral ook huiseigenaren die lopende hypotheken aanpassen vanwege de lage hypotheekrente. Vooral voor mensen met een aflossingsvrije hypotheek kan de lage hypotheekrente voordeel opleveren.

Lees in dit verband ook: Aflossingsvrije hypotheek: zo kun je de lage hypotheekrente gebruiken om straks niet met een al te hoge schuld te zitten

Als je huidige rentevaste periode toevallig de komende maanden afloopt, kun je eenvoudig profiteren van een lagere hypotheekrente. Maar dat ligt anders als de hypotheekrente nog een aantal jaar vast ligt. Dan moet je de rente-afspraak met de bank openbreken, wat gepaard gaat met een boeterente.

Of dit de moeite loont, hangt vooral af van verwachtingen over de rente in de toekomst. Breek je nu het rentecontract open en daalt de hypotheekrente de komende jaren nog verder, dan heb je verkeerd gegokt. Maar als je de rente nu op een laag niveau vastzet en de hypotheekrente stijgt de komende jaren, dan kan je voordeliger uit zijn.

Rentescenario's bij oversluiten hypotheek

Intermediair Van Bruggen Adviesgroep heeft een aantal rentescenario's opgesteld voor het tussentijds oversluiten van een hypotheek, met als voorbeeld een aflossingsvrije hypotheek van 250.000 euro.

Stel dat je nog twee jaar te gaan hebt met de rentevaste periode en je sluit je hypotheek nu over tegen een lagere rente voor twintig jaar.

In de volgende tabel is te zien hoe groot het jaarlijkse voordeel over de resterende achttien jaar is, als de rente over twee jaar respectievelijk 0,2 procent, 0,5 procent, 1 procent of 1,5 procent hoger ligt vergeleken de huidige gemiddelde hypotheekrente.

Te zien is dat als je over twee jaar tegen een 0,2 procentpunt hogere rente instapt, de brutorentelasten in het geval van een aflossingsvrije hypotheek op dat moment 500 euro per jaar hoger komen te liggen. Over een periode van 18 jaar is het voordeel van eerder de hypotheekrente vastleggen op een 0,2 procentpunt lager niveau in totaal 9.000 euro bruto.

Bij een rentestijging van 1,5 procentpunt binnen twee jaar wordt het jaarlijkse voordeel 3.750 euro en het totale brutovoordeel 67.500 euro.

Drie kanttekeningen

Bij het bovenstaande voorbeeld vallen wel een paar kanttekeningen te maken. Op de eerste plaats gaat dit uit van het verschil tussen de huidige hypotheekrentes en een eventueel hogere hypotheekrente over een paar jaar. Maar zelfs als de hypotheekrente de komende jaren iets stijgt, kun je nog goedkoper uit zijn vergeleken met je actuele hypotheekrente.

Als je nu bijvoorbeeld een hypotheekrente van 4,5 procent hebt en de huidige marktrente stijgt van 2 procent naar 3,5 procent, dan kun je over twee naar nog steeds de hypotheekrente op een lager niveau vastzetten vergeleken met je huidige rente.

Belangrijk is ook om te beseffen dat bovenstaand voorbeeld voor aflossingsvrije hypotheken geldt. Bij andere hypotheekvormen zoals een annuïteitenhypotheek of een spaarhypotheek pakt het sommetje anders uit.

Lees in dit verband ook: Spaarhypotheek: onvolledige informatie kan voor een nare verrassing zorgen als je denkt te profiteren van de lage hypotheekrente

Derde kanttekening is dat vervroegd openbreken van de rente-afspraak met de geldverstrekker tot een boeterente leidt. Daarover hieronder meer.

Boeterente: voorschot op lagere hypotheekrente

Belangrijk punt is dat het openbreken van het oude rentecontract, twee jaar voordat de rentevaste periode afloopt, een boeterente meebrengt.

De geldverstrekker wil immers gecompenseerd worden voor het feit dat deze de komende twee jaar rente-inkomsten misloopt.

Van Bruggen rekent voor dat bij een hypotheek van 250.000 euro, een oude rente van 5 procent en een huidige rente van 2 procent de boeterente neerkomt grofweg 15.000 euro.

Tegelijk betaal je vervolgens de komende twee jaar dan ook zo'n 15.000 euro minder rente. Ofwel: je moet nu ineens een bedrag ophoesten, dat je anders over een periode van twee jaar nog kwijt zou zijn met de oude hypotheekrente.

Het geld van de boeterente is dus vermogen dat je nu beschikbaar moet hebben. Vervolgens zet je in op een scenario van stijgende hypotheekrentes.

Het is dus van belang een aantal scenario's goed (te laten) doorrekenen en dat te bepalen of je het risico van tussentijds oversluiten wilt lopen.