Als je de keuze hebt tussen een huis huren of kopen is het onder meer van belang om de maandlasten goed te vergelijken.

De maandelijkse huurlasten kun je niet zomaar tegenover de maandelijkse hypotheeklasten zetten.

Hypotheeklasten bestaan uit rente en aflossing. De rente gaat naar de bank, maar de aflossing gaat eigenlijk naar jezelf.

Wel moet je al huiseigenaar rekening houden met extra kosten voor onderhoud en eigendomsbelastingen.

Je wilt verhuizen maar ga je voor kopen of huren? Bij deze keuze voor een huis zijn er allerlei factoren om rekening mee te houden, maar belangrijk is in ieder geval dat je de maandelijkse lasten goed vergelijkt.

De kosten bij kopen lijken zeker met de huidige huizenprijzen behoorlijk pittig, maar vaak pakt dit voordeliger uit dan huren. Dat komt omdat de maandelijkse netto hypotheeklasten vaak klakkeloos worden vergeleken met de maandelijkse huurprijs.

Maar die twee zijn niet hetzelfde. De hypotheeklasten bestaan uit rente en aflossing. De hypotheekrente gaat naar de bank, maar met de aflossing betaal je je huis af, dat wordt dus steeds meer een beetje van jou. Ten minste, zolang je geen aflossingsvrije hypotheek hebt, waarbij je tijdens de looptijd niet aflost.

In het geval van huren gaat de opbrengst in zijn geheel naar de verhuurder terwijl de aflossing van de hypotheek naar jezelf gaat. Wat je feitelijk doet is contant vermogen overbrengen naar bezit in stenen.

Huur versus hypotheeklasten van een woning

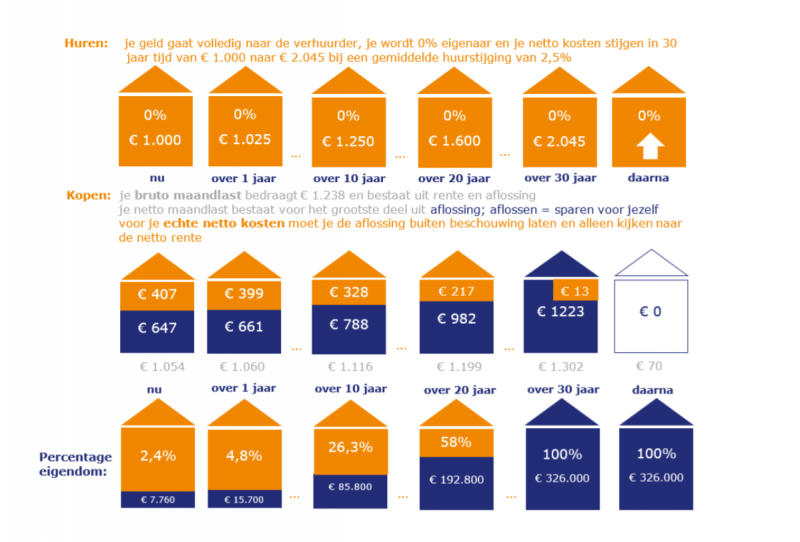

Financieel intermediair Van Bruggen Adviesgroep legt het verschil tussen de huur- en hypotheeklasten uit met een voorbeeld. Hierbij wordt een huurwoning met een huur van 1.000 euro per maand vergeleken met een koopwoning van 326.000 euro. Er is een hypotheek afgesloten voor 326.000 euro met een rentevaste periode van 20 jaar tegen 2,2 procent rente.

De eerste rij huizen uit de infographic hieronder toont wat je kwijt bent aan huur door de jaren heen. De tweede en de derde rij huizen gaan over koop.

De tweede rij toont de hypotheeklasten, met daarin rente en aflossing, door de jaren heen. Hierbij is rekening gehouden met de hypotheekrenteaftrek en de bijtelling eigenwoningforfait in box 1 van de inkomstenbelasting. De derde rij huizen laat zien hoe de woning steeds meer eigendom wordt.

De infographic laat zien dat de huurprijs in het eerste jaar een wellicht schappelijke 1.000 euro bedraagt maar dat die met de jaren behoorlijk oploopt. Van Bruggen Adviesgroep is hierbij uitgegaan van de gemiddelde huurstijging van 2,5 procent per jaar. Na 30 jaar zit je dan op ruim 2.000 euro huur per maand.

Je moet er echter mee houden dat een woning met een kale huur van 1.000 euro een vrije sector woning is, waarvan de huur jaarlijks veel harder kan stijgen dan 2,5 procent.

Lees hier meer over huurverhoging: Huurwoning in de vrije sector gevonden? 3 belangrijke dingen om te checken in het huurcontract

Na 30 jaar kun je misschien terugkijken op heel veel woonplezier, maar verder houd je er niets aan over. De huurwoning is nog steeds van de verhuurder.

Door naar de koopwoning. Daar zie je de maandelijkse hypotheeklasten ook oplopen. Dat komt omdat bij de meest populaire hypotheekvorm, de annuïteitenhypotheek, de verhouding tussen het rentedeel en het aflossingsdeel van de maandlasten in de loop van de tijd verandert.

In het begin is het grootste deel van de hypotheeklasten rente en een kleiner deel aflossing, later is dat andersom. Minder rente betekent ook minder hypotheekrenteaftrek. De netto hypotheeklasten lopen dus op omdat je minder belastingvoordeel geniet.

De hypotheeklasten bedragen aan het eind van de looptijd van 30 jaar zo'n 250 euro per maand meer dan aan het begin van de looptijd. Daar staat tegenover dat je het huis na 30 hebt afbetaald. Het is dus helemaal van jou. Het enige waar je rekening mee moet houden is dat je de bijtelling eigenwoningforfait niet meer kunt wegstrepen tegen de hypotheekrenteaftrek.

Lees hier hoe dat zit: Woede om de ‘aflosboete’, maar uiteindelijk betaal je straks maar 1 biertje per maand extra

Huis kopen: kosten voor onderhoud

Bij de keuze tussen een koop- of huurwoning zijn de maandlasten natuurlijk niet de enige kosten die je in overweging moet nemen.

Houd er rekening mee dat je bij een koopwoning zelf voor de onderhoudskosten opdraait, terwijl bij een huurwoning de verhuurder het onderhoud als het goed is voor zijn rekening neemt.

De Vereniging Eigen Huis (VEH) schat dat onderhoudskosten van een eigen huis op maandbasis gemiddeld zo'n 300 euro bedragen, ofwel je moet er 3.600 euro per jaar voor reserveren.

Dan gaat het om zaken als periodiek onderhoud, zoals het schilderwerk buiten, groot onderhoud zoals de vervanging van kozijnen, dakgoten of een cv-ketel, achterstallig onderhoud en eventueel verbeteringen zoals het aanbrengen van een dakkapel.

Onderhoudskosten kunnen natuurlijk flink verschillen afhankelijk van het soort woning en de ouderdom.

In de onderstaande tabel van de VEH staan de geschatte onderhoudskosten in de eerste vijf jaar vermeld voor uiteenlopende woningen.

Belastingen en verzekeringen: huiseigenaar versus huurder

Bij een koopwoning betaal je waarschijnlijk ook een premie voor een opstalverzekering, overlijdensrisicoverzekering en/of een inkomensverzekering.

Ook moet je rekening houden met de onroerendezaakbelasting (OZB) die je aan de gemeente betaalt.

Ook de kosten bij het kopen van een woning zijn niet mals. De zogenoemde kosten koper, waaronder bijvoorbeeld notariskosten en overdrachtsbelasting vallen, bedragen zo'n 6 procent van de woningwaarde. Aangezien je niet meer dan 100 procent van de woningwaarde mag lenen, kun je deze kosten niet opnemen in je hypotheek en zul je zelf geld moeten meenemen.

Ga je een woning huren dan vragen particuliere verhuurders vaak een waarborgsom, die kan gelijk staan aan de kale huur maar kan ook hoger uitvallen.

Naast deze financiële factoren kunnen ook andere zaken een rol spelen bij het kiezen tussen koop of huur. Wil je bijvoorbeeld makkelijk je biezen kunnen pakken omdat je plots naar de andere kant van het land wil verhuizen, dan is huren wellicht wat makkelijker. Maar ben je zeker een aantal jaar honkvast en wil je het huis helemaal verbouwen naar eigen smaak, dan is kopen een betere optie.