- Centrale banken willen de beleidsrentes dit jaar verder verhogen om de inflatie te bestrijden.

- Op financiële markten zetten beleggers echter in op een scenario waarbij het agressieve monetaire beleid moet worden gematigd.

- Beursexperts Michael Nabarro en Gökhan Erem laten zien hoe dit leidt tot oplopende spanningen op de beurs.

ANALYSE – Vooralsnog is de stemming op de aandelenmarkten in januari positief, hoewel het erg afhangt van de index die je als maatstaf gebruikt. Zo is het sentiment in de Verenigde Staten wat minder enthousiast, dan bijvoorbeeld in Europa en China.

Het optimisme wordt vooral ingegeven door de heropening van China en door verminderde zorgen over de energiecrisis in Europa vanwege het milde winterweer. In de VS is de stemming iets minder uitbundig, vooral doordat groei gerelateerde aandelen achterblijven als gevolg van de dreigende recessie en de verwachting van verdere renteverhogingen door de centrale bank

In onze bijdrage van afgelopen week gaven we aan dat sinds oktober vorig jaar de verschillen tussen regio’s en beleggingsstijlen best aanzienlijk zijn. Kijk je echter hoe beurzen hebben gepresteerd vanaf begin 2020, dus vlak voor de start van de coronapandemie, dan zijn regio- en stijlverschillen nagenoeg geneutraliseerd.

Dit heeft er mede te maken dat centrale banken in 2020 en 2021 een sterk expansief monetair beleid hanteerden, waarvan bijvoorbeeld groeiaandelen sterk profiteerden, terwijl er sinds begin 2022 en verkrappend monetair beleid wordt gevoerd met stijgende rentes. Dat laatste heeft waardeaandelen meer in de kaart gespeeld .

Centrale banken in de VS en Europa willen hun beleidsrentes nog verder verhogen dit jaar om de inflatie te bestrijden, maar hebben veel moeite om het verkondigde beleid te verkopen. Op financiële markten zijn rentes met langere looptijden namelijk gedaald en zijn aandelenkoersen de afgelopen maanden gestegen.

Beleggers anticiperen er hiermee op dat er al genoeg is gedaan om de inflatie te laten afkoelen, waardoor rentes kunnen dalen. Bovendien denken ze dat centrale banken bakzeil moeten halen met het rentebeleid, vanwege de risico's van een recessie. Als het verkrappende monetaire beleid wordt losgelaten, kunnen aandelen weer profiteren van minder dure financiering en kan een recessie worden vermeden, zo is de gedachte.

De reacties op financiële markten, met dalende langlopende rentes en stijgende aandelenkoersen, druisen echter in tegen de intenties van centrale banken. Lagere rentes op de kapitaalmarkt zorgen op zich al voor een versoepeling van leencondities, wat de inflatie kan aanjagen. Dat doorkruist het streven van centrale banken om de inflatie richting de 2 procent te krijgen.

Centrale bankiers doen intussen hun best door keer op keer te verklaren dat de inflatie nog te hoog is en dat ze niet klaar zijn met het verhogen van de beleidsrentes.

President Christine Lagarde ging deze week nog een stapje verder toen haar werd gevraagd waarom de ECB er niet in slaagt de markt te overtuigen: "Ik raad beleggers aan hun posities te herzien." Tja, centrale bankiers die beleggers gaan adviseren. Dat is zacht gezegd opmerkelijk.

Lagarde is echter niet de enige met een communicatieprobleem. Dat geldt ook voor de Amerikaanse Federal Reserve. In de onderstaande grafiek is het verschil te zien tussen de renteverwachting van bestuurders van de Federal Reserve (rode lijn) en de verwachtingen van de markt (groene lijn). Te zien is dat beleggers voor eind dit jaar rekening houden met een fors lagere beleidsrente dan de Fed zelf.

Het verschil in verwachting is inmiddels opgelopen tot grofweg 0,75 procentpunt, waarbij de Federal Reserve in tegenstelling tot de markt geen renteverlaging voor 2023 voorziet.

Het lijkt erop dat de markt wellicht toch te ver op de situatie vooruitloopt. Wij houden er rekening mee dat in de VS de beleidsrente naar de 5 procent gaat en wellicht iets hoger.

Oftewel, ook nu geldt het het adagium: “Don’t fight the Fed”. De volgende beleidsvergadering van de Amerikaanse centrale bank is gepland op 31 januari en 1 februari. Een renteverhoging met 0,25 procentpunt lijkt dan een uitgemaakte zaak. Beleggers zullen zoals gebruikelijk vooral letten op de woorden van voorzitter Jerome Powell.

Een piek in de inflatie is iets anders dan structureel dalende prijzen

Een belangrijk argument van marktpartijen om te speculeren op een draai van de Federal Reserve is dat de Amerikaanse inflatie een piek heeft bereikt en snel gaat dalen. Je hoort zelfs al verschillende marktvolgers praten over mogelijke deflatie.

Nu is het zo dat diverse grondstofprijzen vanaf piekniveaus van afgelopen jaar zijn teruggevallen. Dit dempt het inflatoire effect op de kortere termijn. Tegelijk zullen we eerdere stijgingen grondstofprijzen nog wel even voelen.

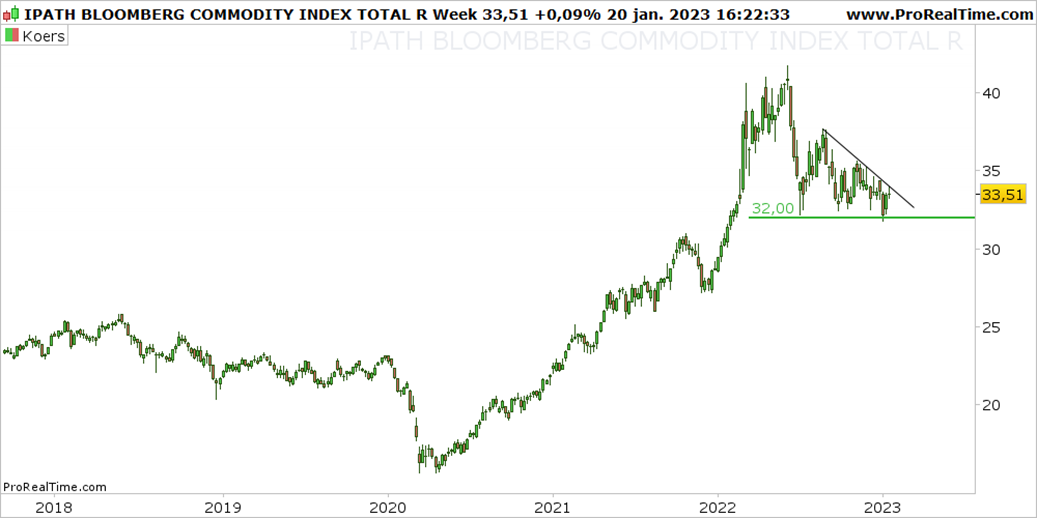

Dat zie je ook terug in de onderstaande grafiek van de in dollars genoteerde Bloomberg Commodity Index. De verdeling is grofweg 30 procent energie, 22 procent graanproducten, 15 procent industriële metalen, 20 procent edelmetalen en 13 procent voor overige grondstoffen.

De daling van deze grondstoffenindex met een kleine 20 procent sinds de top van 2022 is natuurlijk van harte welkom en drukt de inflatie. Echter, het gemiddelde indexniveau in de periode tussen 2018 en medio 2021 ligt een stuk lager. Ten opzichte van pakweg twee jaar geleden zijn prijzen nog altijd fors hoger.

Hoewel de grafiek sinds het hoogtepunt lagere toppen laat zien is er ook een sterke basis gevormd rond de ongeveer 32 punten. De ontstane driehoek is dan ook belangrijk om in de gaten te houden.

Wij vinden het momenteel te vroeg om het "sein veilig" te geven wat betreft de risico's van stijgende grondstofprijzen. Zo houden we er rekening mee dat olieprijzen relatief hoog zullen blijven. Bovendien zijn door de heropening van China en aanhoudende sancties tegen Rusland de risico’s naar boven gericht.

Verder laat de onderstaande grafiek van de strategische olievoorraden in de VS zien dat er toch weer een keer een begin gemaakt mag worden om de aangesproken voorraden bij te vullen.

Ten slotte zien we weinig animo bij de OPEC+-landen om de oliekraan lekker open te zetten en het aanbod te vergroten.

Wat de inflatie betreft is de conclusie dus dat de ergste gekte wel voorbij lijkt en dat de gemiddelde stijging van prijzen gaat afvlakken. Tegelijk houden we er rekening mee dat de weg terug naar een inflatie van gemiddeld 2 procent lastiger zal zijn dan de markt momenteel inprijst.

Ondertussen nemen beleggers al een voorschot op een zogenoemd goldilocks-scenario: snel dalende inflatie, lagere rentes en geen recessie. Dit zet dalende koerstrends behoorlijk onder druk. De vraag rijst dan ook of de markt de negatieve tendens die in 2022 is ontstaan weet te doorbreken, of dat er toch weer een periode aanbreekt van verder dalende koersen.

Dalende trends voor obligaties en aandelen in de VS vooralsnog intact

Als we naar de situatie in de Verenigde Staten kijken, dan is het technische beeld onveranderd ten opzichte van week geleden. Er is er nog geen duidelijke keuze gemaakt. De langere dalende trends de 10-jaars staatsobligatie en de brede S&P 500-index zijn vooralsnog intact.

Laten we beginnen met de koers van de 10-jaars obligatie, die tegengesteld aan de rente beweegt. Een lagere koers betekent dus een hogere rente en omgekeerd.

De obligatiekoers heeft de afgelopen week zijn hoofd gestoten bij de dalende trendlijn die sinds begin 2022 in gang is gezet. Daar loopt ook het 200-daags voortschrijdende koersgemiddelde (rode lijn). Deze combinatie fungeert als stevige weerstansdzone.

Je ziet ook een wimpelformatie waarin de lijnen van het 200-daags koersgemiddelde en 50-daags gemiddelde (groene lijn) samenkomen. Een uiteindelijke uitbraak uit dit patroon zal meer duidelijkheid geven. Voor nu domineert de langere, dalende trend. Hernieuwde druk op de obligatiekoersen, en daarmee een stijging van de 10-jaars rente, lijkt het meest waarschijnlijk.

Dan de aandelenmarkt. Ook bij de S&P 500-index is de dalende trendlijn nog niet doorbroken. Deze heeft inmiddels zes raakpunten en valt ook nagenoeg samen met het 200-daags koersgemiddelde (rode lijn).

Vooralsnog geldt ook hier dat we negatief blijven, zolang de langetermijntrend dalend is. Indien er toch een opwaartse uitbraak plaatsvindt, zal dat naar verwachting gepaard gaan met een positieve kruising van het 50-daags voortschrijdend gemiddelde (groene lijn) en het 200-daags gemiddelde (rode lijn). Dat zou het speelveld in positieve zin veranderen.

Echter, onder het niveau van 3.800 punten lijkt een continuatie van de daling voor de S&P 500 waarschijnlijk en zullen de bodems van afgelopen jaar weer in beeld komen. Maar zover is het nog niet. Komende week eist het cijferseizoen voor bedrijven weer de aandacht op en moet de politiek in de VS een oplossing vinden voor het schuldenplafond van de Amerikaanse overheid.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.