- Beurzen in Europa en de VS kregen deze week flinke klappen.

- De vraag is wel of beleggers niet te hard op de feitelijke ontwikkelingen vooruit lopen, wat betreft het rentebeleid van centrale banken.

- Door de huidige neerwaartse koersdruk wordt het lastiger om snel terug te keren naar de recente records op de aandelenmarkt, signaleren beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – De beren zijn wakker op de beurs deze week. De aandelenkoersen zijn wereldwijd gedaald, nadat Wall Street sinds woensdag telkens na een positieve start een negatieve ommekeer liet zien.

Aandelen zoals streamingdienst Netflix kregen zware neerwaartse klappen, gevolgd door concurrent Disney. Maar ook techreuzen Amazon en Meta konden zich niet aan de malaise onttrekken.

De onontkoombaarheid van een strakker monetair beleid van de Federal Reserve en de spanningen tussen de VS en Rusland wegen eveneens op het beurssentiment.

De hoogvliegers uit de techhoek van vorig jaar worden snel van de hand gedaan: waar winst op zit, daar heb je mogelijkheden om die te verzilveren, zo lijkt men te denken.

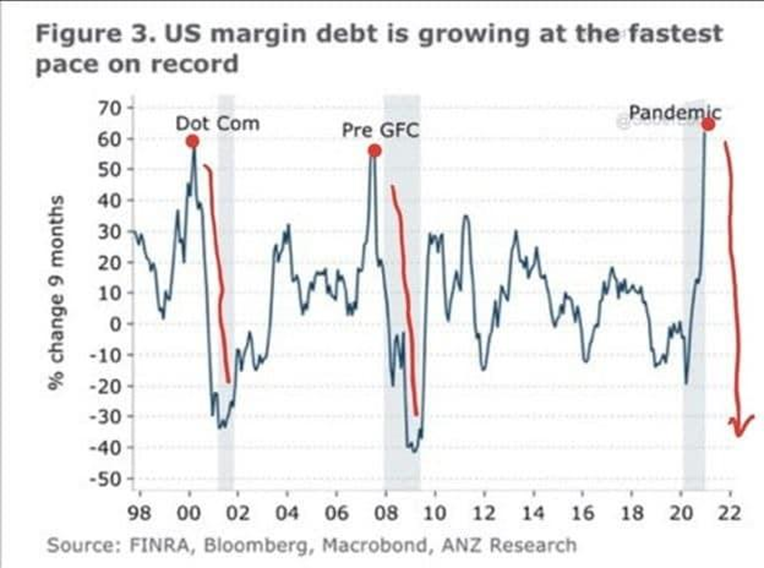

Een belangrijk fenomeen om in de gaten te houden bij de kracht van de huidige beursbewegingen is de mate waarin beleggers gebruik maken van geleend geld. Tijdens de coronapandemie is er in de periode met zeer lage rentes volop gespeculeerd met goedkope leningen. Dat spel wordt minder aantrekkelijk als leenkosten stijgen als gevolg van hogere rentes.

In de grafiek hieronder is de ontwikkeling van de zogenoemde margin debt weergegeven, ofwel geld dat beleggers bij brokers kunnen lenen om transacties te doen. De hefboomwerking van beleggen met geleend geld heeft tijdens de coronapandemie in positieve zin versterkend gewerkt, maar het omgekeerde kan ook gebeuren.

Dit fenomeen raakt ook cryptomunten, want ook daar wordt veel gespeculeerd met geleend geld. En dan helpen de oplopende rentes niet mee. De bitcoin zakte deze week naar het laagste niveau in meer dan vijf maanden.

Voor de cryptomarkt is regulering een andere factor van belang, want de Russische centrale bank sprak zich donderdag uit voor een verbod op het minen van cryptovaluta. Rusland lijkt hiermee op te schuiven naar de lijn van China, dat zich eerder uitsprak voor een algeheel verbod op het gebruik van cryptomunten.

Renteverwachting centrale banken en financiële markten loopt uiteen

Van doorslaggevend belang voor aandelenmarkten blijft het tempo waarin rentes in vooral de VS de komende periode stijgen. Dat bepaalt immers hoe snel het gaat met de relatieve verandering in de aantrekkelijkheid van aandelen versus vastrentende waarden met een lager risicoprofiel.

Opvallend is dat beleggers op snellere actie rekenen van centrale banken dan de beleidsmakers zelf aangeven.

Zo blijkt uit de zogenoemde 'dot plot' uit de notulen van de Federal Reserve dat de Amerikaanse centrale bank ervan uitgaat dat het belangrijkste rentetarief eind 2024 op 2,125 procent staat. Op financiële markten wordt daarentegen rekening gehouden met een veel scherper stijgingstraject, met mogelijk komende maart al een stijging van 0,5 procentpunt.

Het verschil in verwachtingen illustreert dat centrale banken nog steeds sceptisch lijken met de haast die ze moeten maken om de inflatie in toom te houden. Misschien wel omdat ze zich afvragen of hun economieën een reeks snelle renteverhoging aankunnen.

In de VS vreest de markt dat de Federal Reserve 'achter loopt' op de inflatie-ontwikkeling, maar de vraag is of beleggers hierin gelijk krijgen, gelet op de grote economische onzekerheden. Je moet daarom uitkijken dat het ook kan meevallen wat betreft de renteverhogingen.

Neem China: in dat land heeft de centrale bank de rente enkele dagen geleden verlaagd, ja je leest het goed. De economische groei viel tegen namelijk. Dat komt mede door strenge lockdownbeleid, wat extra speelt rond het Chinese Nieuwjaar. Hierdoor kunnen nieuwe knelpunten staan in toeleveringsketens.

Voor de VS en Europa is van groot belang wat er met de inflatie gebeurt in het geval van een groeivertraging: koelen prijsstijgingen dan ook af? Of blijft de inflatie een probleem door disrupties aan de aanbodzijde van de economie?

In het laatste geval komen centrale banken in een lastig parket, als ze moeten kiezen tussen het bestrijden van hoge inflatie en het stimuleren van de economische groei. Dan kan de beurs ook een serieuzere stap terugdoen.

Komende week zullen beleggers met extra aandacht kijken naar de beleidsvergadering van de Federal Reserve, waarbij de Amerikaanse centrale bank duidelijkheid zal moeten scheppen over het te volgen pad. Is de inflatie belangrijker of houdt men oog voor de marktinstabiliteit?

Voor aandelenmarkten begint het er inmiddels om te spannen. De beurs heeft sinds maart 2020 in een lange opgaande trend laten zien, waarbij het adagium telkens 'buy the dip' was. De komende periode moet blijken of we iets anders op het menu krijgen: 'sell on strength.'

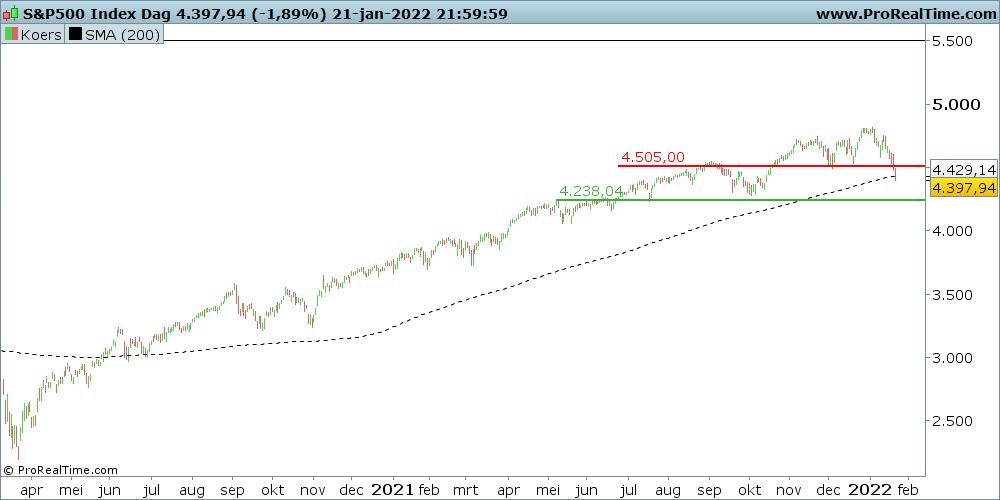

S&P 500-index: technisch beeld aanzienlijk verslechterd

Hieronder kijken we naar de brede S&P 500-index. Vrijdag sloot deze index iets onder de 4.400 punten.

Dat is onder de belangrijke steunzone van de 4.500 punten, alsmede het 200-daags koersgemiddelde, waar de koers sinds juni 2020 niet onder is geweest.

Het zwakke slot van deze week laat dus zien dat de correctiefase nog niet de mate van overdrijving heeft bereikt, waarbij koopjesjagers of volhardende optimisten de daling hebben opgevangen.

Op deze manier neemt de waarschijnlijkheid van een lagere top na de creatie van een lagere bodem alleen maar toe en dat maakt het lastiger om snel terug te keren naar de oude toppen.

Tussen alle bedrijfscijfers door zal de markt aanstaande dinsdag en woensdag een belangrijk signaal krijgen over de lijn van de Amerikaanse centrale bank: ligt de prioriteit bij de inflatie en accepteert de Fed de huidige marktinstabiliteit, of krabbelt men terug?

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.