- Op aandelenmarkten was het in de eerste week van 2023 relatief rustig, met een positieve slotnoot op vrijdag.

- Een belangrijke test voor de korte termijn is het seizoen voor de bedrijfscijfers dat weer van start gaat.

- Beursexperts Michael Nabarro en Gökhan Erem signaleren dat optimistische verwachtingen over de bedrijfswinsten nog altijd een serieus risico vormen voor de aandelenmarkt.

ANALYSE – De kop is eraf voor het nieuwe beursjaar. Voor aandelen was het een warrige start met aanzienlijke verschillen tussen sectoren een regio’s.

In Europa waren beurzen redelijk positief gestemd, waarbij onder meer financiële waarden het goed deden. De verwachting is dat deze sector bovengemiddeld profiteert van de recente rentestijgingen.

In de VS was het aanvankelijk minder enthousiast, vooral vanwege de aanhoudende druk op de (grote) technologiegerelateerde aandelen. Vrijdag sloten Amerikaanse beurzen wel met een positieve noot, omdat beleggers hoop putten uit cijfers over een iets minder sterke stijging van de uurlonen, wat van belang kan zijn voor de inflatie-ontwikkeling.

Chinese aandelen presteerden in de eerste handelsweek van het jaar behoorlijk goed in de hoop dat de economie zich dit jaar kan herpakken en men de Covid-problematiek achter zich kan laten.

In onze vooruitblik op 2023 van afgelopen week wezen we op drie trends die bepalend zullen zijn voor de beurs: het rentebeleid van centrale banken, de ontwikkeling van de inflatie en de risico's van een economische recessie. Voor de winstgevendheid van bedrijven is dat laatste uiteraard een belangrijk factor en daarom gaan we hieronder wat dieper in op het cijferseizoen dat vanaf volgende week weer van start gaat.

Cijferseizoen voor de deur: bedrijfswinsten lopen gevaar

Eén van de redenen waarom wij voor de korte termijn negatief zijn voor de aandelenmarkt in brede zin is dat analisten nog steeds erg positief zijn over de verwachte winsten.

Voor de VS rekent men vooralsnog op een zeer zachte landing van de economie of zelfs lichte groei. Wij denken dat dit erg opportunistisch is, gelet het economische beeld en de verwachte krimp wereldwijd.

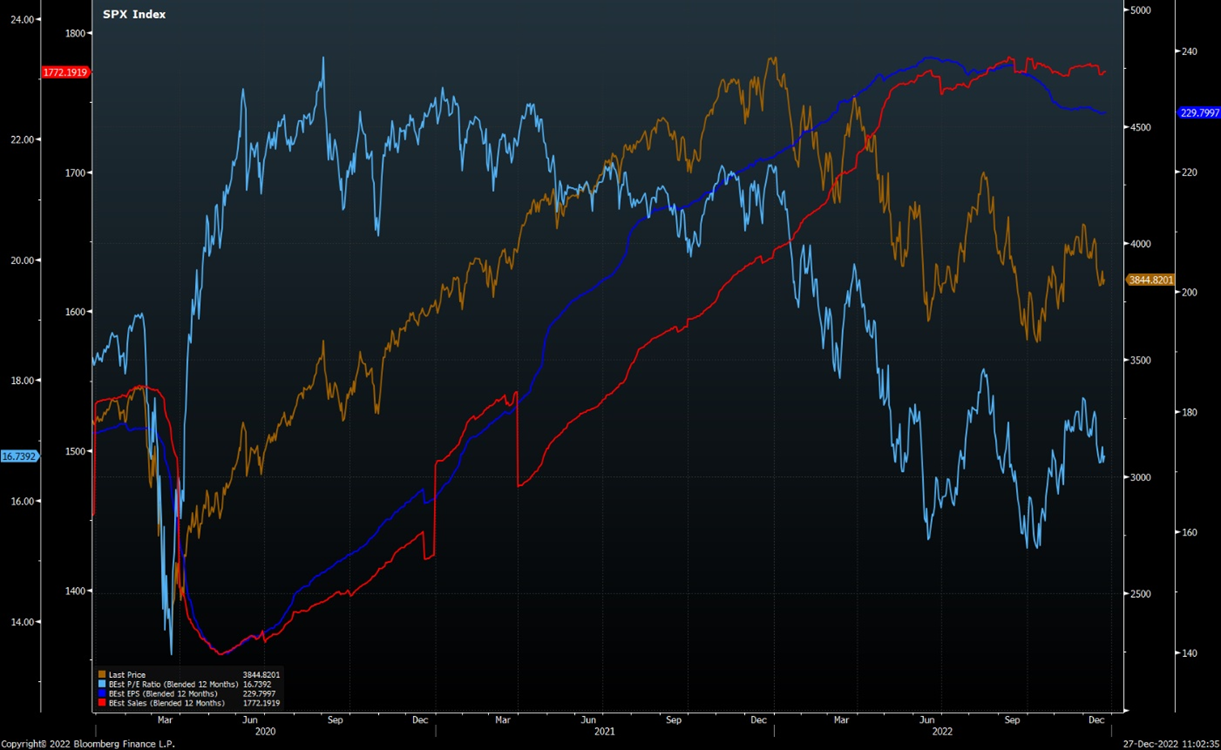

In de onderstaande grafiek weerspiegelt de rode lijn de gemiddelde verwachting van de bedrijfsomzetten over de komende 12 maanden voor de brede de S&P 500-index. De donkerblauwe lijn geeft winstverwachting voor de komende 12 maanden weer, de bruine lijn de koers van de S&P 500-index zelf en de lichtblauwe lijn de verwachte koers-winstverhouding.

Zoals je ziet zijn de rode lijn (omzet) en de donkerblauwe lijn (verwachte winst) nauwelijks gedaald. Het grootste gedeelte van de koersdalingen van vorig jaar is vooral een reactie geweest op rentestijgingen. Dat is terug te zien in de daling van de waarderingen (lichtblauwe lijn) van met name groeibedrijven.

De door ons geanticipeerde neerwaartse bijstelling van de verwachte winsten zal waarschijnlijk een volgende impuls inluiden voor koersdalingen. Oftewel: aandelen zijn nog relatief duur, als je rekening houdt met een recessie en verdere renteverhogingen van de Amerikaanse centrale bank gedurende 2023.

Vergeet niet dat als de rente verder oploopt, terwijl de inflatie afkoelt, de zogenoemde reële rente stijgt. Dat is over het algemeen niet goed voor aandelen en obligaties.

Komende week zullen beleggers vooral kijken naar de Amerikaanse inflatiecijfers op donderdag en vrijdag komen de grote Amerikaanse banken met de kwartaalcijfers naar buiten. De banken zullen naar verwachting wel hebben weten te profiteren van de hogere rentes.

De grote vraag is vervolgens hoe bedrijven omgaan met de hogere kosten, verslechterende economische vooruitzichten en in hoeverre ze zelf de verwachtingen zullen temperen.

We verwachten dat de beweeglijkheid op de beurs vanaf volgende week weer toeneemt. Hieronder lichten we met een technisch oog de stand van zaken toe voor drie toonaangevende Amerikaanse aandelenindices: de Dow Jones, de Nasdaq Composite en S&P 500.

Belangrijke piketpaaltjes voor de Dow Jones, de Nasdaq en de S&P 500

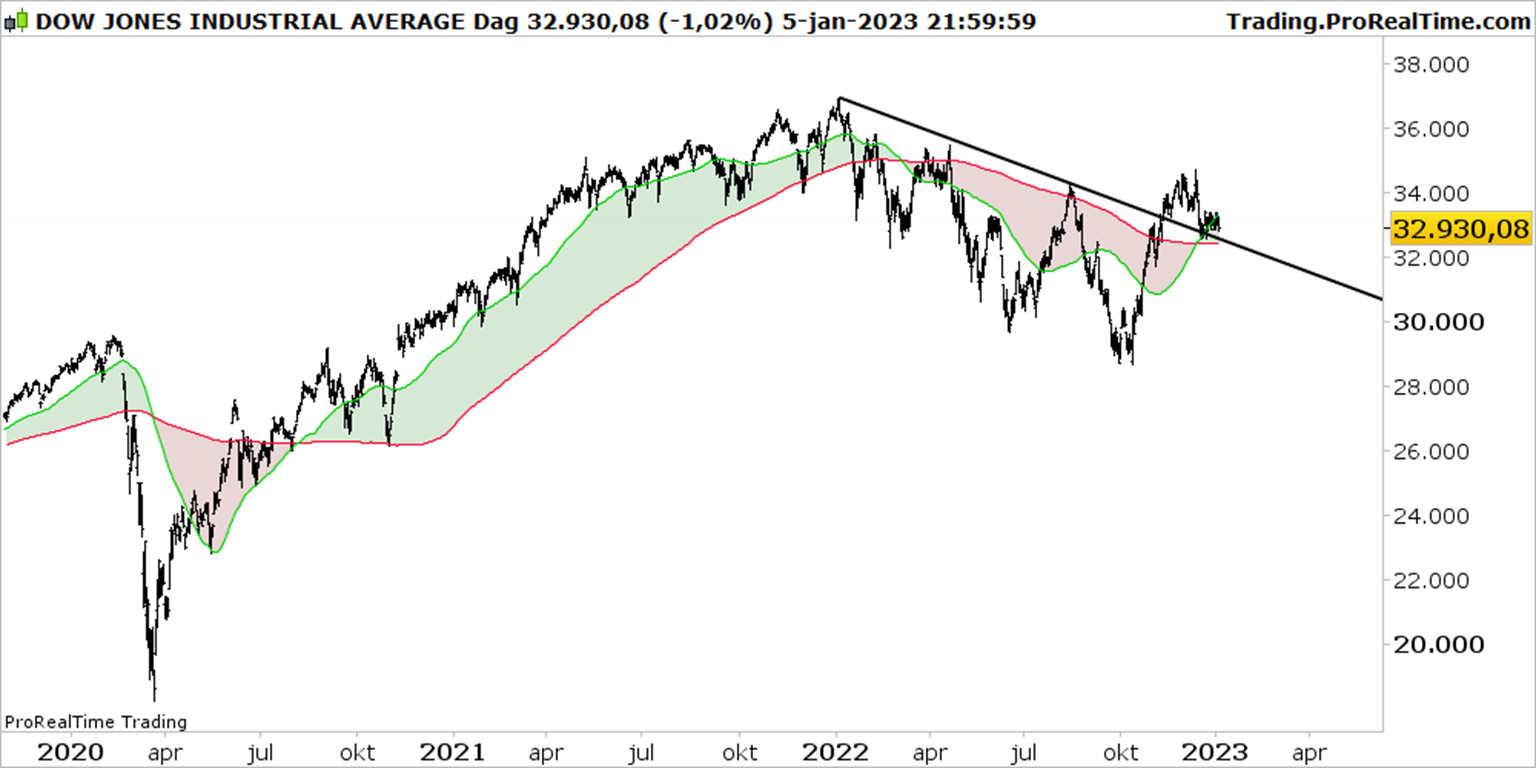

Om met het goeie nieuws te beginnen, De Dow Jones-index heeft zich onttrokken aan de bear market. Dat was het dan ook direct, want in de grafiek hieronder kun je zien dat dat niet direct een opwaartse potentie genereert.

Voor de Dow Jones-index geldt dat het 50-daags voortschrijdend koersgemiddelde (groene lijn) inmiddels boven het 200-daags koersgemiddelde (rode lijn) noteert en dat de koers van de index daar ook weet te stabiliseren.

Nu geldt dat zolang de koers van de Dow Jones boven 32.000 punten blijft noteren, de hoop op meer upside aanwezig blijft, maar dat daaronder koersen weer terug kunnen naar 30.000 punten in ieder geval. Echter in dit geval is het dan een zijwaartse marktfase geworden en is directe dreiging van nieuwe dieptepunten voorlopig afgewend.

Met die positieve noot pakken we direct het meest negatieve op. Zie hieronder de koersgrafiek va de NASDAQ Composite, die op het punt staat de neerwaartse trend te hervatten.

Niks geen einde aan de bear market. Sterker, een daling tot onder het niveau van 10.000 punten is een reële mogelijkheid. Zie als bevestiging daarvan de verhouding tussen het 50-daags koersgemiddelde en het 200-daags koersgemiddelde, waarbij de groene lijn van het 50-daags gemiddelde duidelijk onder de rode lijn beweegt.

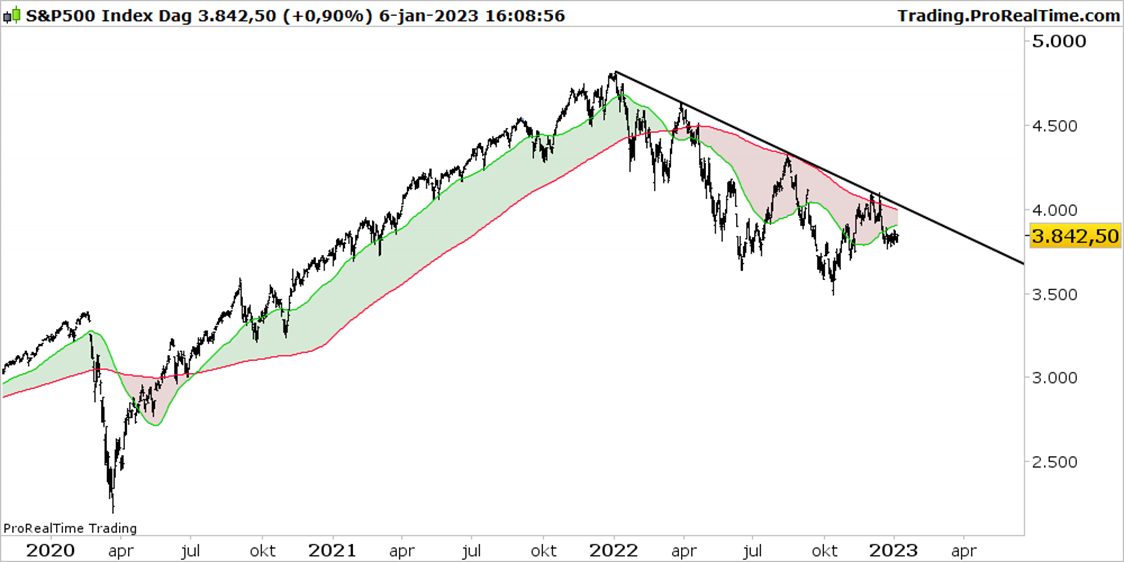

Dat brengt ons bij de S&P 500-index. Die houdt meer het midden tussen de zwaar op technologiefondsen leunende Nasdaq en de sterker met waardeaandelen gevulde Dow Jones. De S&P 500 wordt dan ook als de belangrijkere graadmeter van beurssentiment beschouwd.

In de grafiek hierboven is te zien dat de S&P 500 kenmerken heeft die vergelijkbaar zijn met de Nasdaq, waardoor we moeten stellen dat de breedte van de markten er slecht voor staat en dat nog steeds de grote industriële (waarde)bedrijven de investeerders soelaas bieden.

Zo zien we begin 2023 direct terug dat waardeaandelen de voorkeur van beleggers genieten boven groeiaandelen. Die trend lijkt vooralsnog aan te houden. Blijkbaar is er nog steeds behoefte om veiligheid te zoeken in grotere, bekende waardebedrijven die stijgende kosten makkelijker kunnen berekenen in hun verkoopprijzen en dus minder hard geraakt worden.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.