- Aandelenbeurzen hebben een buitengewoon sterk eerste kwartaal neergezet dit jaar.

- Hoewel het technische beeld op de beurs onverminderd positief is, zijn er onderliggend de nodige risico’s.

- Beursexperts Michael Nabarro en Gökhan Erem signaleren dat het relatief goedkoop is om je tegen een daling van de beurs in te dekken.

ANALYSE – Aandelenbeleggers hebben een waanzinnig eerste kwartaal achter de rug, waarbij bijna wekelijks de records van belangrijke beursindices werden aangescherpt.

De Amerikaanse S&P 500-index steeg in de eerste drie maanden van het jaar met ongeveer 10 procent en is nu al de grens van 5.200 punten gepasseerd, een niveau dat de meest optimistische analisten voor eind 2024 hadden voorspeld.

Enige zwakte heeft niet langer dan een aantal handelssessies geduurd, waarbij elke dip door beleggers werd aangegrepen om te kopen.

Het gaat op de Amerikaanse beurs inmiddels om meer dan de AI-revolutie en de Magnificent Seven – of onderhand de ‘Fantasic 5’, want Tesla en Apple blijven achter bij de aandelen van Nvidia, Microsoft, Meta, Alphabet/Google en Amazon. Op vastgoed na zijn alle andere sectoren dit jaar gestegen en heeft het momentum zich recentelijk zelfs verspreid naar andere indices, zoals de brede Russell 2000-index.

Hiermee is de gewenste verbreding van de beursrally een feit geworden en dat duidt op meer overtuiging en vertrouwen, in tegenstelling tot de rally van 2023. Die dreef immers op een zeer kleine groep aandelen.

De records zijn ook niet beperkt gebleven tot aandelen. Zo deden onder andere de bitcoin en goud ook lekker mee met nieuwe hoogtepunten. Dat betekent bij elkaar genomen dat er veel geld naar de financiële markten is toegevloeid.

Enigszins bijzonder is wel dat de timing van de renteverlagingen van centrale banken, die vorig jaar van het allergrootste belang was, ineens minder betekenis heeft gekregen voor beleggers.

Dit kwam grotendeels door de economische veerkracht in de VS. Echter, zoals we in onze column van afgelopen week aangaven, ziet het er onder de motorkap van de Amerikaanse economie een stuk minder rooskleurig uit dan het huidige narratief op de beurs suggereert.

De aandelenmarkt heeft veel te danken aan de aandeleninkoopprogramma’s van grote beursgenoteerde bedrijven, flinke overheidsuitgaven en zeer ruime financiële condities die blijven bestaan ondanks de verhogingen van de beleidsrente door de Amerikaanse centrale bank.

Het narratief van een lagere inflatie, verwachte rentedalingen gedurende dit jaar en geen recessie heeft steeds meer tractie gekregen. Gooi daar een beetje angst om de boot te missen bij (fomo) en voilà: de beursrecords vliegen je om de oren.

Is dit verder vol te houden of gaat het tweede kwartaal toch wat lastiger worden?

Inflatiedata VS en sterke arbeidsmarkt geven weinig aanleiding voor verlaging rente

De afgelopen tijd spreken bestuursleden van de Federal Reserve zich regelmatig uit over de verwachte verlagingen van de beleidsrente. Daarbij hebben ze één ding gemeen: niemand heeft haast. En dat is niet heel vreemd, met een taaie inflatie en sterke arbeidsmarkt.

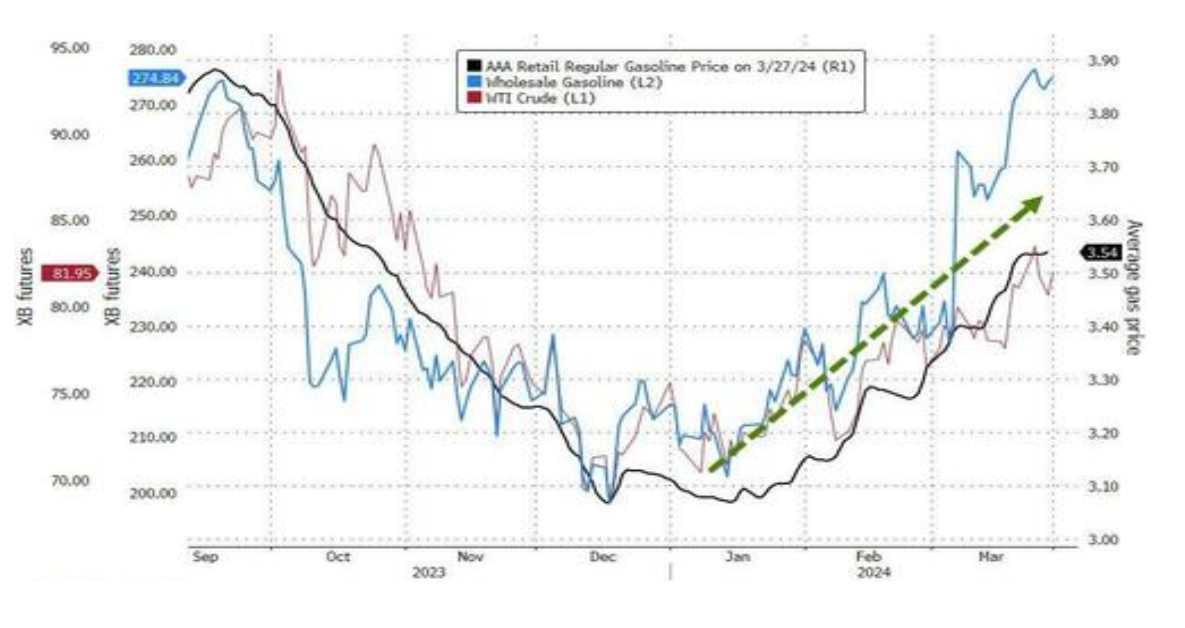

In de grafiek hieronder zie je ook dat de prijzen van olie en benzine in de VS weer omhoog kruipen en dat zal niet meehelpen om de gewenste doelstelling van 2 procent inflatie snel te behalen.

Daarnaast zijn er nog de geopolitieke risico's, waardoor bijvoorbeeld vaarroutes voor containerschepen en olietankers worden omgeleid, wat ook niet meehelpt om de inflatie te drukken.

Het is dus niet verrassend dat de Federal Reserve voorzichtig blijft, want het laatste dat centrale bankiers willen is dat de inflatie weer wordt aangewakkerd, waardoor de geplande verlagingen van de beleidsrente niet kunnen worden doorgevoerd. Dat zou niet fijn zijn, want dan trek je toch wel een belangrijke steunpilaar onder de markt weg.

Verschil tussen financiële condities en gestegen rente in de VS

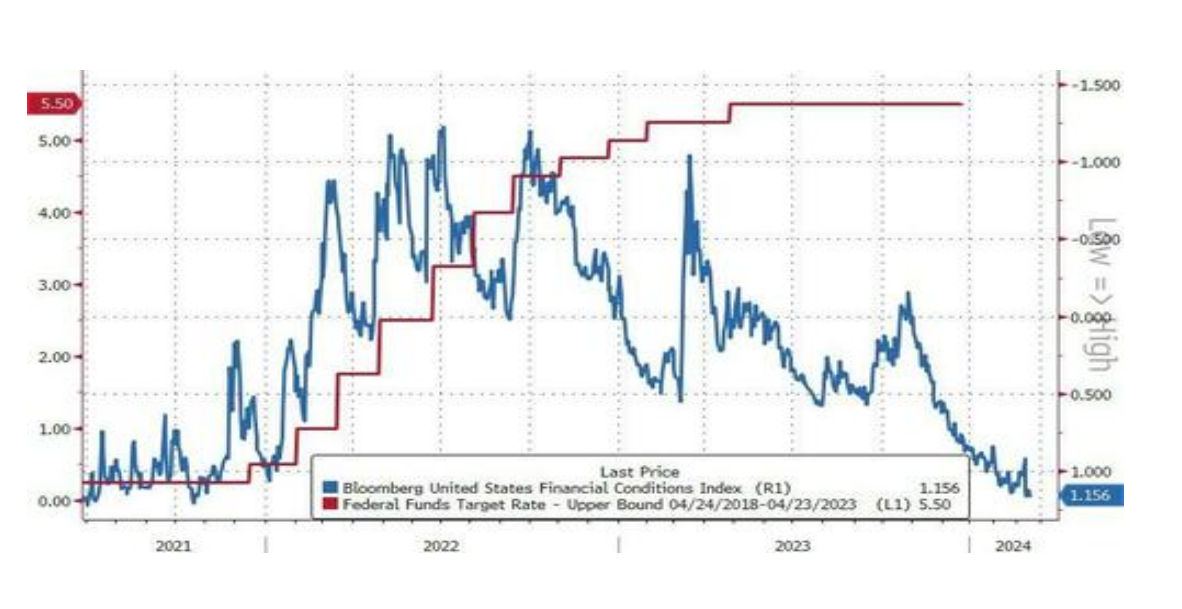

We kregen van veel lezers vragen naar aanleiding van onze column van afgelopen week over hoe het nu kan dat de beleidsrente in de VS zo hard is gestegen, terwijl de financiële condities in bredere zin juist ruimer zijn geworden.

Dat is te zien in de grafiek hieronder, met de rode lijn die de beleidsrente van de Federal Reserve weergeeft en de blauwe lijn met de Bloomberg Financial Conditions Index. Zoals je hieronder ziet, is de blauwe lijn gezakt naar het niveau van 2021, toen de Amerikaanse beleidsrente nog op 0,5 procent stond.

Wat zijn die financiële condities nu precies? Volgens de Federal Reserve betreft dit ”de waarde van aandelen, de kracht van de Amerikaanse dollar, marktvolatiliteit, kredietspreads, langetermijnrentetarieven en andere variabelen.”

Als je dit afvinkt: de S&P 500-index is met 38 procent gestegen sinds 2023 en met 10 procent in de eerste drie maanden van 2024. De dollarindex is sinds 2023 relatief vlak gebleven. De volatiliteitsindex VIX schommelt dit jaar tussen 12 en 15 punten en dat is erg laag, gelet op het gemiddelde van ongeveer 20 punten in de afgelopen 35 jaar.

Op de obligatiemarkt ligt het rendement van BBB-investment grade leningen in de VS slechts 1 procentpunt boven dat van staatsobligaties met een vergelijkbare looptijd. Ofwel: de extra rente die beleggers betalen voor meer risicovol schuldpapier is zeer beperkt en deze "spread" ligt zo’n beetje op het laagste niveau sinds de jaren negentig.

De langetermijnrentetarieven zijn in 2022 aanzienlijk gestegen, maar inmiddels wel weer 1 procentpunt lager dan op het hoogtepunt van afgelopen jaar. Daarnaast is er de opkomst van het buy-now-pay-later systeem, mede via online fintechpartijen. Consumenten maken daar gebruik van om te lenen buiten reguliere banken om en aankopen te doen die ze anders niet zouden doen. Dit is in feite een vorm van schaduwbankieren.

Kortom, aandelenkoersen, marktvolatiliteit, kredietspreads en alternatieve leningen wijzen op dus zeer ruime financiële omstandigheden. Daarmee wordt de hogere beleidsrente ruimschoots gecompenseerd.

Maar zoals gezegd is het narratief voor de VS nu een “goldilocks”-economie (dalende inflatie in combinatie met aanhoudende economische groei en een dalende rente).

Samen met de verwachting dat rentes dit jaar verder gaan dalen, zorgt dit ervoor dat beleggers hebzuchtig worden. Het feit dat aandelenmarkten stijgen (maar dus ook de bitcoin en goud), betekent dat beleggers zich rijker voelen. Dat kan doorwerken op de consumptie en daarmee een inflatoir effect krijgen.

De Fed moet dus de belofte van renteverlagingen en het risico van het toch weer oplaaien van de inflatie scherp tegen elkaar afwegen. En dat is behoorlijk lastig.

We moeten maar hopen dat de inflatie minder “sticky” wordt, want anders blijft de rente wellicht toch langer op een hoger niveau dan beleggers verwachten

Verzekeringspremie tegen daling van de beurs is erg goedkoop

Bij de start van het tweede kwartaal is de markt min of meer priced for perfection en zijn de vooruitzichten behoorlijk rooskleurig.

Als het positieve scenario doorzet, met afkoeling van de inflatie en het uitblijven van een recessie, zal dat beleggers uiteraard tevreden stemmen, maar dat zal niet meer van heel grote invloed zijn. Eventueel kan het wegvallen van geopolitieke risico's nog wat extra schwung geven aan het al behoorlijk optimistische sentiment.

Het voordeel van het positieve sentiment is dat de verzekeringspremies voor tegenvallers op de beurs extreem laag geprijsd zijn. En dat is iets om op te letten, voor het geval er toch een kink in de kabel komt.

Je kunt momenteel voor grofweg 3,5 procent aan kosten een at the money putoptie kopen op de S&P 500-index voor december dit jaar. Dat is wat er nu betaald wordt voor het beschermen van de 10 procent koerswinst van dit jaar zover. Dat is goedkoop, want als er verder niks gebeurt, blijft daar na aftrek van de verzekeringspremie 6,5 procent van over.

Als de markt nog eens meer dan 3,5 procent stijgt, is het een gratis verzekering geweest en loopt het verder door, dan behoud je het opwaartse potentieel.

Wanneer het rooskleurige scenario overstemd wordt door gitzwarte wolken, heb je mogelijk nog meer rendement dan de huidige 10 procent. Want als de volatiliteit in de markt op korte termijn plots toeneemt, op het moment dat beurskoersen onverwacht en hard dalen, zal de premie van de optie nog harder in waarde stijgen dan de daling van de markt.

Om tot slot antwoord te geven op de vraag of de rendementen van het eerste kwartaal kunnen worden vastgehouden. Dat kan, zelfs als de markten dat niet doen, als je je maar indekt met de goedkope mogelijkheid tot bescherming die er nu wordt geboden. Die rust behoedt je voor irrationele beslissingen als het spannend wordt, want die kosten vaak het meeste geld.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.