De telefoon gaat bij Dirk Massink thuis. Zijn vrouw neemt op. Het is Kimberly van de Rabobank. Ze wil enkele zaken bij het internetbankieren controleren, omdat er valse e-mails zijn gestuurd. Massink neemt de hoorn over en geeft de inlogcodes via de telefoon door aan Kimberly.

Een tijd later blijkt dat er 3600 euro van zijn rekening is afgeschreven. De Rabobank vergoedt de schade niet, omdat Massink in hun ogen verwijtbaar nalatig is geweest.

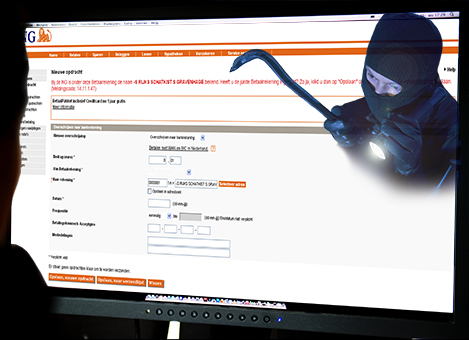

Massink werd slachtoffer van telefonische ‘phishing’, waarbij criminelen via de telefoon ‘vissen’ naar vertrouwelijke gegevens van klanten. Consumentenprogramma Kassa besteedde vorig jaar september bijna een hele uitzending aan dit fenomeen. Daarin kwam het geval van Massink aan de orde.

De Rabobank vergoedt de schade in deze gevallen doorgaans niet. De bank vindt dat mensen beter moeten weten dan hun codes af te geven en heeft daar naar eigen zeggen herhaaldelijk voor gewaarschuwd.

Banken worden strenger

Ook andere banken zullen in de toekomst minder coulant zijn met het vergoeden van schade, voorziet Jurgen Braspenning, jurist en onderzoeker aan de Universiteit van Tilburg.

De nieuwe uniforme veiligheidsregels voor bankieren, die volgend jaar ingaan, maken het voor de bank eenvoudiger om te wijzen op de eigen verantwoordelijkheid van de consument, zegt hij. Maar de banken bestrijden dit.

Nieuwe veiligheidsregels

De Nederlandse Vereniging van Banken (NVB) presenteerde onlangs vijf uniforme veiligheidsregels waar consumenten aan moeten voldoen, willen zij er zeker van zijn dat schade door de bank wordt vergoed.

In de eerste helft van 2013 zagen de Nederlandse banken de schade als gevolg van skimming en fraude met internetbankieren flink afnemen. Skimming, het plunderen van rekeningen met gekopieerde betaalpassen, neemt al tijden af doordat banken de pinpassen van klanten buiten Europa tegenwoordig standaard blokkeren. De schade door skimmen kwam in de eerste 6 maanden van dit jaar uit op 5,9 miljoen euro; in de tweede helft van vorig jaar was dat nog 10,8 miljoen. Fraude met internetbankieren kostte de banken 4,2 miljoen euro, ook veel lager dan vorig jaar.

Zo mag iemand zijn pincodes en wachtwoorden niet zomaar aan derden geven en moet een computer die gebruikt wordt voor internetbankieren, zijn voorzien van actuele beveiligingssoftware. Verder moet de klant kunnen aantonen dat hij bankafschriften geregeld controleert en moet hij mogelijke incidenten direct melden.

De regels gelden vanaf 1 januari voor particuliere klanten van alle Nederlandse banken. Tot nu toe hanteerde elke bank eigen veiligheidsvoorschriften.

Slordige consument is de dupe

"Vroeger, toen internetbankieren nog niet zo gewoon was, ging de bank vaak over tot het vergoeden van schade uit coulance, ook al trof de consument enige blaam. Ik denk dat dit minder vaak gaat voorkomen", stelt Braspenning, die onderzoek doet naar regulering in de financiële sector. "Het lijkt mij dat de uitzonderlijke oneerlijke of dubieuze zaken nog steeds op coulance kunnen rekenen, maar een slordige of luie consument zal nu makkelijker het deksel op zijn neus krijgen."

Ook Arnoud Engelfriet, internetrechtdeskundige bij juridisch adviesbureau ICTRecht, benadrukt dat consumenten echt aan de bak moeten door de nieuwe regels. "Dit zijn geen regels die de klant zomaar kan negeren. Rechters zouden ook best wel eens wat strenger kunnen gaan oordelen bij fraudegevallen."

Opzet of grove nalatigheid?

De Nederlandse Vereniging van Banken (NVB) bestrijdt deze standpunten. "Dat is niet onze insteek geweest en we verwachten ook niet dat klanten straks vaker voor de kosten moeten opdraaien", zegt een woordvoerder. Banken benadrukken dat ze bij fraude altijd "op basis van redelijkheid beoordelen of er sprake is van opzet of grove nalatigheid van een klant". De bewijslast hiervan ligt altijd bij de bank.

Hoe vaak het voorkomt dat consumenten de schade door fraude niet vergoed krijgen, kan de NVB niet zeggen. "Maar het gaat om zeer kleine aantallen", aldus de zegsman. Bij ABN Amro kwamen er dit jaar ongeveer 930 meldingen van fraude met internetbankieren binnen. Bij vijf klanten is de schade niet vergoed. Rabobank en ING willen hier niets over kwijt.

Volgens het Klachteninstituut Financiële Dienstverlening (Kifid) gebeurt het "met regelmaat" dat de klant er niet uitkomt met de bank.