- Bij de reeks bedrijfscijfers die deze week naar buiten kwamen, vielen vooral de prestaties van grote Amerikaanse techbedrijven in positieve zin op.

- De dominantie van Big Tech op de beurs verhult echter dat de koersprestaties veel andere beursgenoteerde bedrijven helemaal niet zo geweldig zijn.

- Beursexperts Michael Nabarro en Gökhan Erem gaan dieper in op de marktontwikkelingen en wijzen op de belangrijkste aandachtspunten voor de komende week.

ANALYSE – Het was een beursweek met een stortvloed aan bedrijfscijfers, vooral in de Verenigde Staten. Opvallend is dat de meeste bedrijven er nog steeds in slagen om hogere kosten door te berekenen naar eindgebruikers.

Wel zijn er meer signalen dat de verkrapping van financiële condities zorgt voor druk op de omzetgroei en winstmarges. Ook zien we vaker dat bedrijven verwijzen naar de onzekere economische vooruitzichten. Maar: ‘so far, so good’.

Per sector zijn er wel de nodige verschillen. Zo maken banken momenteel bovengemiddeld gebruik van de sterk opgelopen rentes, die ze wel ontvangen als ze leningen verstrekken, maar in mindere mate vergoeden als ze geld lenen bij spaarders.

Oliemaatschappijen profiteren momenteel zowel van de relatief hogere olie- en gasprijzen, als van de kostenbesparingen die doorgevoerd zijn tijdens de coronapandemie.

De show wordt echter gestolen door de grotere technologiebedrijven. Zo waren de resultaten van onder andere Microsoft uitstekend. De inmiddels sterk opgelopen beurskoers van Microsoft zorgt er wel voor dat het aandeel op bijna 30 keer de winst wordt gewaardeerd: dat is behoorlijk aan de prijs, zelfs voor dit bedrijf.

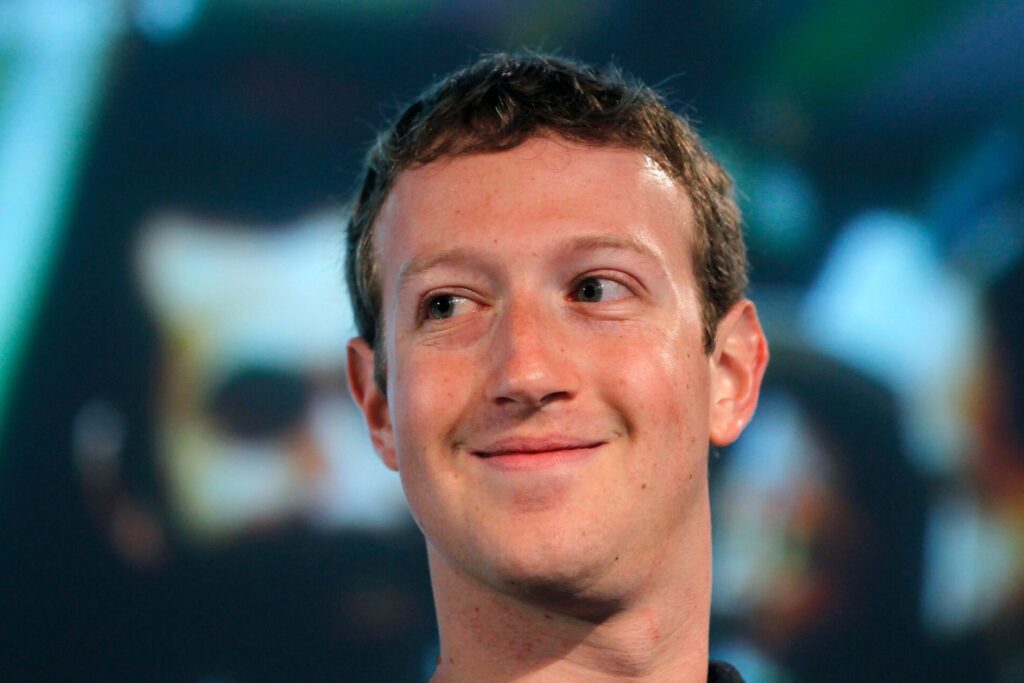

Ook Meta Platforms, het moederbedrijf van onder meer Facebook en Instagram, wist te bekoren met cijfers over het eerste kwartaal. De enorme bezuinigingen doen hun werk en het bedrijf weet de reclame-inkomsten redelijk stabiel te houden. Ook hier heeft de sterk opgelopen koers ervoor gezorgd dat het aandeel flink aan de prijs is, ten minste als je de waardering afzet tegen de verwachte winstgroei.

Pas op voor concentratierisico op de beurs

De dominantie van de grote techbedrijven in de VS brengt ons wel op een volgend punt: een handjevol bedrijven is momenteel verantwoordelijk voor het feit dat bredere beursindices dit jaar in de plus noteren.

Microsoft en Apple zijn samen goed voor een weging van grofweg 14 procent in de S&P 500-index. Tel daar Amazon, Alphabet en Meta bij op en dan kom je aan zo’n 20 procent. Oftewel 5 van de 500 aandelen bepalen 20 procent van de koers.

Als je naar de onderstaande grafiek kijkt, zie je dat deze aandelen het dit jaar uitstekend doen. De lichtblauwe lijn toont de koersbeweging van het aandeel Meta, de paarse lijn Apple, de groene lijn Amazon, de rode lijn Microsoft en de gele lijn Alphabet.

De koers van Meta is sinds de start van het jaar bijna verdubbeld. De totale koerswinst van de S&P 500-index dit jaar bedraagt 7 procent en Meta neemt daarvan in z'n eentje 1,5 procentpunt voor z'n rekening. Zonder de bovengenoemde bedrijven blijft er in ieder geval bar weinig over van de positieve beursprestaties in de VS.

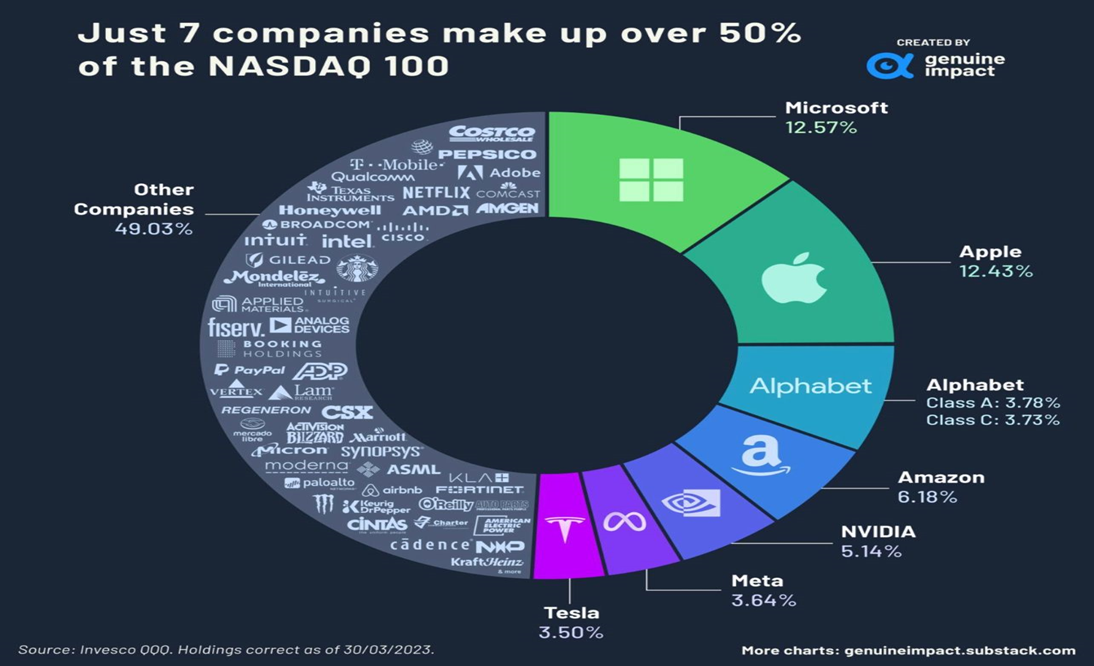

In het onderstaande plaatje zie je dat het bij de door technologiefondsen gedomineerde Nasdaq 100-index nog erger is.

Apple en Microsoft maken samen grofweg 25 procent van de index uit. Met vijf andere namen erbij (Alphabet, Amazon, NVIDIA, Meta en Tesla) heb je 50 procent van de weging van de Nasdaq 100 te pakken. Oftewel, 7 van de 100 bedrijven bepalen bijna de helft van het indexresultaat.

En een bedrijf als NVIDIA, dat grafische kaarten voor computers maakt, is dit jaar zo’n 90 procent gestegen. De processoren van NVIDIA zijn momenteel bijzonder in trek, omdat ze geschikt zijn voor de zware programma's waar AI-modellen zoals ChatGPT op draaien.

De Nasdaq 100-index staat dit jaar zo'n 20 procent in de plus, maar de helft van dat resultaat is te danken aan de koersstijging van Meta en NVDIA. De top 7 van de Nasdaq 100 neemt dit jaar vrijwel de volledige koersstijging van de index voor z'n rekening.

Het bovenstaande maakt duidelijk dat er een behoorlijk concentratierisico is ontstaan op de Amerikaanse beurs. Voor beleggers blijft het belangrijk om aan diversificatie te denken, zeker met het oog op de bleke economische vooruitzichten. Bij bedrijven als Microsoft en Apple zien we niet direct grote risico’s, maar 2022 heeft geleerd dat het snel kan verkeren. Een goede diversificatie zal zich uiteindelijk altijd uitbetalen.

Aandacht voor rentebesluit centrale banken

Komende week verschuift de aandacht weer even naar de centrale banken in de VS en Europa. Die komen respectievelijk aanstaande woensdag en donderdag met nieuwe rentebesluiten en een toelichting op het monetaire beleid.

Economen houden rekening met een verhoging van de Amerikaanse beleidsrente met 0,25 procentpunt en de ECB gaat naar verwachting voor een rentestap van 0,5 procentpunt.

Zoals altijd is de toelichting op het rentebesluit van groot belang. Beleggers hopen op meer duidelijkheid over de rest van het jaar. Vooral in de VS is dit cruciaal, omdat de verwachtingen van de markt en datgene wat de centrale bankiers aangeven, fors uiteenlopen.

Beleggers houden rekening met een renteverlaging van 0,5 procentpunt tot 0,75 procentpunt van de Amerikaanse beleidsrente in de tweede helft van dit jaar. De Federal Reserve wil de rente vooralsnog helemaal niet verlagen, omdat de inflatie nog steeds relatief hoog is.

In dit verband zijn ook de Amerikaanse werkgelegenheidscijfers in de VS die komende week naar buiten komen van belang, aangezien de arbeidsmarkt in de ogen van de Fed nog te sterk is om de inflatie naar de gewenste 2 procent te brengen.

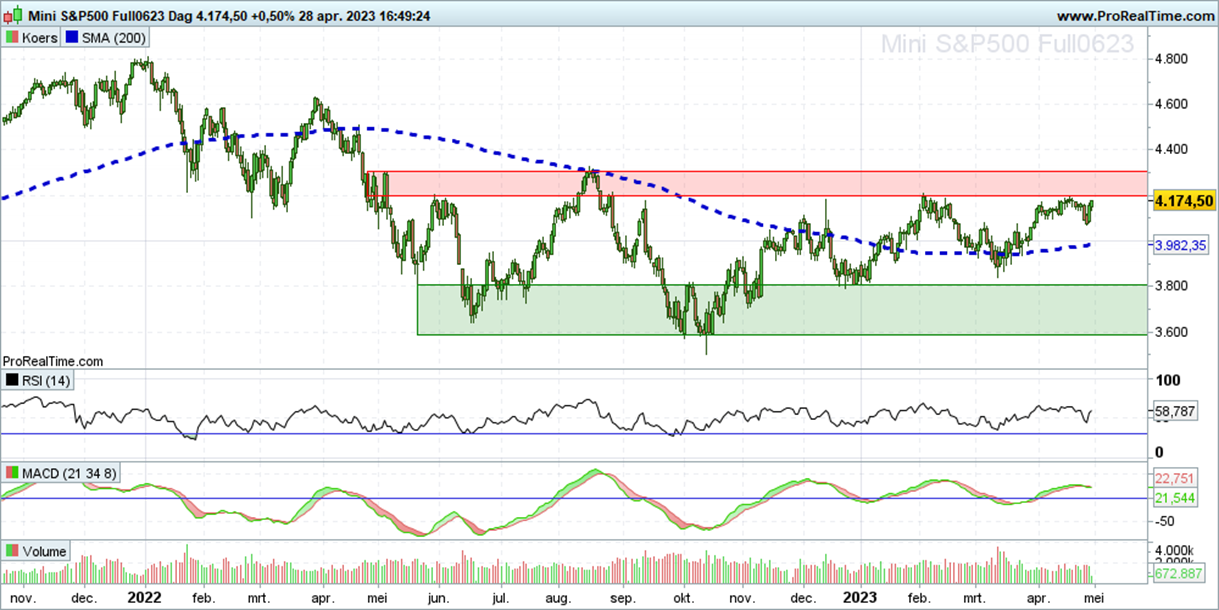

Kortom, een cruciale week voor de financiële markten. Zoals we de afgelopen weken regelmatig hebben gesignaleerd beweegt de S&P 500-index zich in een bandbreedte tussen de grofweg 3.600/3.800 punten en 4.200/4.300 punten.

Wellicht dat de markt in staat is om opwaarts aan de bovenkant van de bandbreedte uit te breken. Dat zou in ieder geval weer meer koerspotentieel openen voor de S&P 500.

Als dat uitblijft, houden we rekening met een terugval naar de groene zone in de grafiek. Dan zal de bekende beursuitspraak ‘Sell in May' weer meer tractie krijgen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.