- De bonanza op de beurs houdt aan, al blijft het een techfeestje met nagenoeg geen verbreding van de beursrally.

- De sterke Amerikaanse economie ondersteunt het optimisme van beleggers, maar onderliggend zijn er flink wat discrepanties.

- Beursexperts Michael Nabarro en Gökhan Erem lichten toe hoe je gecontroleerd kunt profiteren van de huidige beursrally.

ANALYSE – Het kan niet op voor beleggers, met name als je in technologiefondsen hebt geïnvesteerd. Per saldo werden de records voor toonaangevende beursindices deze week opnieuw aangescherpt. Dat gold niet alleen voor de Amerikaanse beursindices, in Amsterdam zette ook de AEX-index een all-time-high neer, met dank aan techbedrijven als Adyen en ASML.

In de VS waren het toch vooral weer de prestaties van de Magnificent 7 (Amazon, Apple, Microsoft, Alphabet/Google, Nvidia en Tesla) die de toon zetten, waarbij eigenlijk alleen Tesla teleurstelde.

Hieronder zie je de grafiek van een ETF die deze zeven aandelen volgt. Ook deze week werden er nieuwe records op de borden gezet door de Magnificent 7.

De prestaties van de grote techaandelen hebben de S&P 500-index naar een nieuwe mijlpaal gebracht, net boven de 5.000 punten. Interessant in dit verband is dat dergelijke mijlpalen in steeds kortere tijd worden bereikt.

In de grafiek hieronder zie je hoeveel dagen het heeft geduurd voordat de S&P 500-index op een 1.000 punten hoger niveau belandde.

Natuurlijk moet je er rekening mee houden dat een sprong van 1.000 punten procentueel gezien steeds kleiner wordt (van 1.000 punten naar 2.000 punten is 100 procent, van 2.000 punten naar 3.000 is 50 procent). Maar dan nog zie je dat de sprong van 1.000 punten naar 2.000 punten veel langer heeft geduurd dan de sprong van 2.000 naar 4.000 punten.

De versnelling bij het bereiken van nieuwe mijlpalen treedt vooral sinds 2008 op, als gevolg van het feit dat de Federal Reserve een extreem invloedrijke marktspeler is geworden. De centrale bank intervenieert sinds de kredietcrisis van 2008 met steunprogramma's van duizenden miljarden dollars op financiële markten.

Het monetaire beleid is hierdoor een overheersende factor geworden op de beurs. Centrale bankiers eisen eigenlijk een veel te grote rol op in onze optiek, maar het ziet er niet naar uit dat dit snel gaat veranderen.

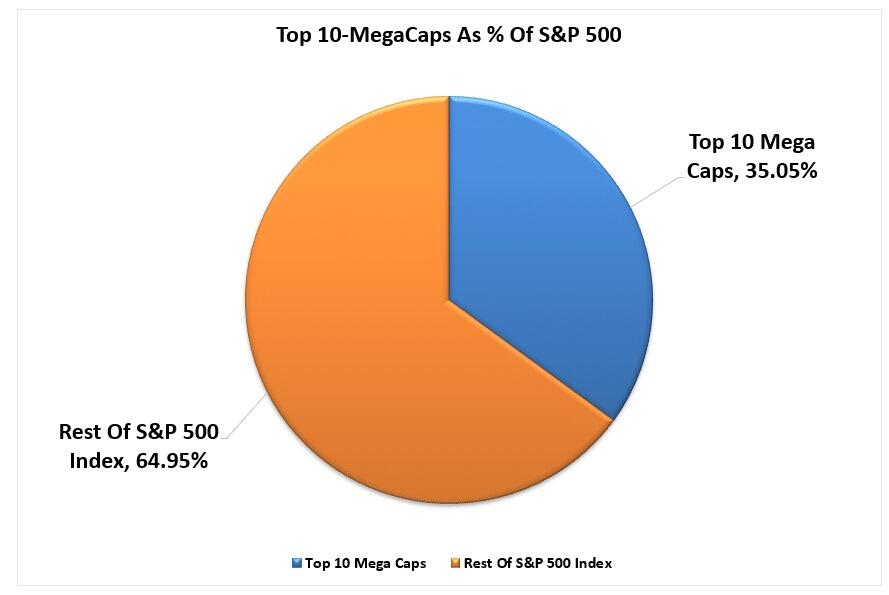

Wat de S&P 500 betreft zie je in de grafiek hieronder dat de tien grootste aandelen een weging hebben van 35 procent. Als je weet dat het hierbij om grote techfondsen gaat die buitengewoon winstgevend zijn, heb je best een prima cocktail in de VS.

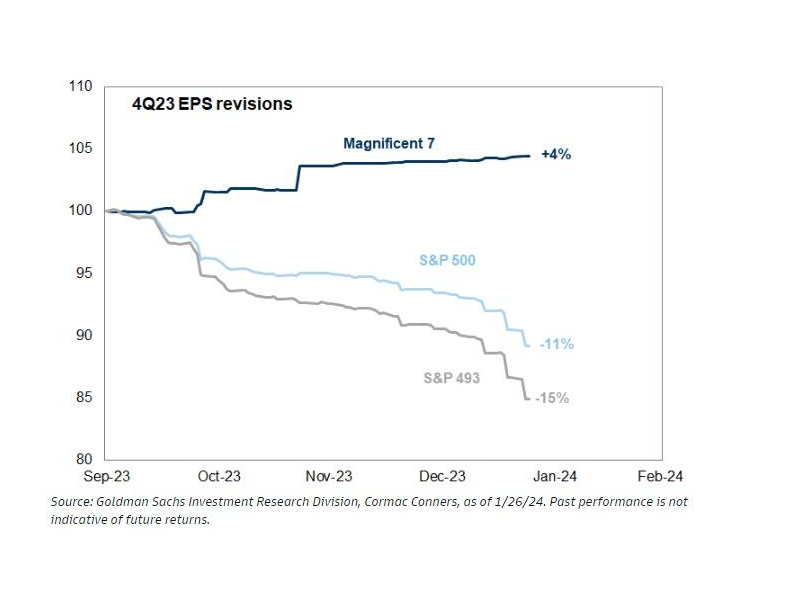

Hoe extreem de verschillen zijn tussen de grote techaandelen en de rest, kun je ook zien in volgende grafiek. Het gaat daarbij om de trend in de herzieningen van de winstverwachting van bedrijven uit de S&P 500-index voor het vierde kwartaal van 2023.

Bij de Magnificent 7 is sprake van opwaartse herzieningen van gemiddeld 4 procent voor de winst per aandeel in de voorbije maanden, terwijl er voor de overige 493 aandelen uit de index per saldo sprake is van negatieve herzieningen van gemiddeld 15 procent voor de winst per aandeel.

De reactie van beleggers op het contrast tussen de selecte groep van extreem winstgevende techbedrijven en de rest is terug te zien in de onderstaande grafiek. De rode lijn toont de versie van de S&P 500 index waarin alle aandelen dezelfde weging hebben (equal weighted) en de groene lijn de reguliere S&P 500, waarbij de weging is gebaseerd op de beurswaarde van bedrijven.

Te zien is dat de equal weight-index dit jaar per saldo nagenoeg vlak is gebleven, terwijl de gewone S&P 500-index, dankzij de opmars van de techfondsen, een plus van ruim 5 procent op de borden heeft staan sinds begin dit jaar.

Dit is een voortzetting van de beweging van afgelopen jaar. We hopen al geruime tijd op een significante verbreding van het marktsentiment, maar dat laat dus nog op zich wachten.

Zoals we de afgelopen weken regelmatig aangaven, is het niet verstandig om als belegger tegen de techrally in te willen gaan. Ook is de selectie van individuele aandelen belangrijker dan ooit, zoals we de afgelopen periode hebben geleerd. En vergeet vooral niet koerswinsten te beschermen door ze af en toe wat af te romen, of zogenoemde winststops in te bouwen, zodat de mooie winsten van de technologietrein behouden blijven.

Onder de motorkap van de Amerikaanse banenmarkt loopt niet alles gesmeerd

Eén van de steunpilaren van het techfeestje op de beurs is de opvallende kracht van de Amerikaanse economie, waarbij de arbeidsmarkt een belangrijke factor is. Die biedt tegenwicht aan de een reeks van andere economische signalen die een veel minder florissant beeld geven van de stand van zaken in de VS.

Hieronder gaan we wat dieper in op de arbeidsmarkt. Opvallend is vooral dat er flink wat divergentie in de cijfers zit, als je kijkt naar de rapportages van diverse instanties.

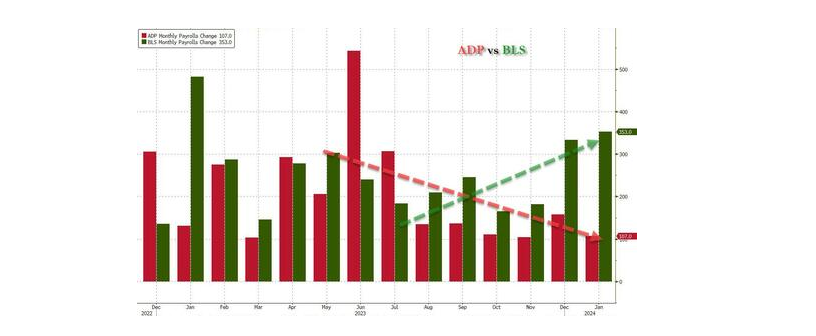

In de grafiek hieronder is bijvoorbeeld te zien dat er flinke verschillen zitten tussen het maandelijkse banenrapport van salarisverwerwerker ADP en het de rapportages van het Bureau of Labor Statistics (BLS).

De groene balken tonen de officiële cijfers van de overheid (BLS) over de maandelijkse banengroei in de VS en de rode balken zijn de cijfers van ADP. Voor de volledigheid moeten we hier wel bij zeggen dat ADP z'n methodologie een aantal keer heeft aangepast in verband met de nasleep van de coronapandemie.

Grofweg zie je niettemin dat de cijfers voor de banengroei van ADP sinds begin 2023 een dalende trend laten zien (rode stippellijn), terwijl die van de overheid een veel positievere ontwikkeling suggereren (groene stippellijn).

Als tweede opvallende punt laten we de discrepantie zien tussen de resultaten van het maandelijkse banenrapport van het overheid (BLS) en een andere andere peiling van de arbeidsmarkt: het zogenoemde Household Survey. In het laatste geval zijn de resultaten gebaseerd op een vragenlijst onder huishoudens over de stand van de werkgelegenheid.

Nu zijn de meningen verdeeld over welke arbeidsmarktindicator betrouwbaarder is. Zo wordt het Household Survey als een meer grillige indicator gezien, aangezien het om een enquête onder huishoudens gaat.

Maar in de grafiek hieronder zie je dat de verschillen sinds de coronapandemie wel heel groot zijn geworden. De groene lijn toont de resultaten van het arbeidsmarktrapport van het Bureau of Labor Statistics en de rode lijn die van het Household Survey.

Te zien is dat er een gat is tussen de twee van liefst 9 miljoen banen. Vóór de coronapandemie lagen de resultaten van de twee arbeidsmarktrapporten veel meer in lijn met elkaar.

Kortom, onder de motorkap van de arbeidsmarkt zijn er best wat discrepanties. Voorlopig wordt het officiële banenrapport door financiële markten echter als belangrijkste indicator gezien. Daar sluiten we ons bij aan, maar we houden de andere data wel met een schuin oog in de gaten.

The trend is your friend!

Tot slot kijken we naar het technische beeld op de beurs. Onder technische analisten is het een bekende vuistregel dat je de trend moet volgen, maar veel beleggers vinden het lastig om dat consequent te doen. De drang om te vroeg winst te nemen, of je verlies niet af te kappen, behoort tot de bekende psychologische valkuilen die veel rendement kunnen kosten.

Aangezien de Amerikaanse aandelenindices recentelijk zoals verwacht de recente records hebben aangescherpt en al geruime tijd in een opwaartse trend zitten, laten we hieronder twee grafieken over een langere tijdsperiode van tien jaar zien.

We beginnen hieronder met de S&P 500-index.

In de grafiek geeft de zwarte stippellijn grofweg het 4-jaars gemiddelde weer en de groene lijn het 1-jaars gemiddelde. De opwaartse trend wat de gemiddelden betreft spreekt voor zich, aangezien de groene lijn consequent boven de zwarte stippellijn beweegt.

De coronacrisis gaf even een kink in de kabel, met de crash van februari 2020, maar daarna herstelde de beurs snel. Ook 2022 was uitdagend, wat niet heel gek was gelet op de snel oplopende rentes in dat jaar.

Maar in 2023 is de opwaartse beweging weer opgepakt, vooral dankzij de Magnificent 7 en vanwege het feit dat de Amerikaanse centrale bank eind vorig jaar een flinke draai maakt door de eerdere visie los te laten dat rentes voor langere tijd hoger zouden blijven.

De tweede grafiek is die van de Nasdaq 100-index. Daar is het beeld vergelijkbaar, maar het is allemaal nog wat extremer vanwege het zwaardere belang en de weging van de technologiefondsen in deze index.

Zo zijn we inmiddels naar nieuwe recordstanden geschoten. Naar verwachting gaat de Federal Reserve de beleidsrente dit jaar verlagen en vooralsnog houdt de Amerikaanse economie verrassend goed stand. Daarmee lijken hogere koersen waarschijnlijk.

Tussentijds zullen er altijd correcties zijn en kunnen er exogene schokken optreden. Bovendien kan het geen kwaad om af en toe de weging van je beleggingsportefeuille qua sectoren of aandelen aan te passen, want zonder de sterk presterende technologiefondsen zou het toch een heel ander verhaal zijn geweest.

Voor de kortere termijn zouden de beurzen best een stapje terug kunnen doen om de recente uitbraken te testen, maar de langetermijntrends blijven vooralsnog omhoog wijzen.

Het heeft hierbij weinig zin om te raden waar de nieuwe toppen precies zullen liggen. Dat is meer geluk dan wijsheid. Het is vooral belangrijk om niet tegen de trend in te gaan, zoals de grafieken aangeven, hoe verleidelijk dat soms ook is.

Komende week staan er nieuwe Amerikaanse inflatiecijfers op de rol die richting kunnen geven aan de markt. Daarbij houden we je uiteraard op de hoogte van de meest relevante ontwikkelingen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.