Aandelenmarkten blijven stoïcijns klimmen, ondanks de problemen rond de coronapandemie en de zwakke economie.

Beleggers sorteren voor op economisch herstel, maar daarbij wordt de waardering op aandelen sterk opgerekt.

In dit klimaat is veel ruimte voor speculatieve marktbewegingen, signaleren beursexperts Michael Nabarro en Gökhan Erem. Iets voor beleggers om rekening mee te houden.

ANALYSE – Aandelen blijven stoïcijns klimmen, ondanks de coronapandemie, verschillende lockdowns, zware economische tijden en andere geopolitieke onzekerheden.

Beleggers kijken over de pandemie heen en verwachten een enorm herstel wanneer de economie weer opengaat. Hierdoor worden beurzen verder opgestuwd en is menig aandeel naar diverse historische maatstaven nog nooit zo duur geweest.

De boel wordt dus flink opgerekt.

Brengt het komende cijferseizoen wat realiteit terug in de markt of houden overenthousiasme en bijna blinde speculatie voorlopig aan?

Overheden schrijven weer gretig blanco cheques uit

Lage rentes op spaar-en obligatiemarkten en de constante economische steun van beleidsmakers dwingen beleggers richting aandelen, maar ook andere speculatieve vermogenstitels.

Zo kwam aankomend president Joe Biden deze week met zijn ‘Amerikaanse Reddingsplan’ van maar liefst 1.900 miljard dollar. Naast de fiscale stimulering doet de Federal Reserve ook mee. Ondanks alle uitdagingen zei Fed-voorzitter Jerome Powell deze week dat dit niet de tijd was om de steunoperaties van de Amerikaanse centrale bank ter waarde van 120 miljard dollar per maand te stoppen.

Ook gaat de rente voorlopig niet omhoog en mag eventuele inflatie langer op een wat hoger niveau blijven. Powell wees wel op de aanhoudende toename van de bedrijfsschulden en de opgerekte waarderingen op aandelenmarkten, maar de Fed-voorzitter zei dat hij zich geen zorgen maakt over die kwesties.

Kortom: de fiscale en monetaire drukpersen worden weer geladen en dat betekent groen licht voor de aandelenmarkten. Beetje Pavlov, maar ja het is wat het is.

Markten kabbelen, maar chipindustrie knalt lekker door

Op indexniveau gebeurde er deze week niet heel veel op aandelenmarkten, maar onderliggend speelt er wel het nodige.

Eerder wezen wij al op verschillende sectorrotaties, waarbij geld weer richting onder andere de banken en de energiesector vloeide.

Technologie gerelateerde aandelen hebben het recentelijk wat zwaarder, met uitzondering van de halfgeleidersector. Aandelen van bedrijven uit de computerchipindustrie stegen deze week naar nieuwe records, nadat Taiwan Semiconductor Manufacturing (TSMC), 's werelds grootste onafhankelijke halfgeleiderfabrikant, enorme investeringsplannen bekendmaakte.

TSMC wil dit jaar maar liefst 28 miljard dollar investeren, gericht op het uitbreiden van haar technologische voorsprong en het bouwen van een fabriek in Arizona om belangrijke Amerikaanse klanten te bedienen.

Onze eigen pareltjes ASML, ASMI en BESI liftten op dat nieuws lekker mee en daarmee blijft het buy the dip-scenario voor deze sector van kracht. Als er al een dip te vinden is.

Waarde-aandelen nu ook doelwit van gamma squeezes?

In onze vorige column stonden we stil bij de zogenoemde gamma squeezes die de afgelopen tijd steeds vaker voorkomen. Zie ook hier voor meer uitleg

Afgelopen jaar waren vooral populaire techaandelen hieraan onderhevig, maar recentelijk zien we soortgelijke constructies op waarde-aandelen plaatsvinden, waarbij aandelen via speculatie op de optiemarkt versneld een bepaalde richting worden opgeduwd.

Het meest recente voorbeeld hiervan is oliegigant ExxonMobil, het grootste westerse energieconcern. Onderstaande plaatje geeft duidelijk aan dat de vraag naar call-opties (groene lijn) op dit moment de vraag naar put-opties (rode lijn) aanzienlijk overstijgt. Ofwel: er zijn veel meer beleggers die inzetten op een verdere koersstijging van het aandeel vergeleken met partijen die inzetten op een daling.

Financiële analisten die tot voor kort uitgesproken negatief waren over Exxon hebben, nadat een sterke koersstijging optrad, hun mening sterk bijgesteld. Een typische reactie op Wall Street om een verandering van mening te 'rechtvaardigen.'

Het aandeel ExxonMobil is inmiddels gedurende negen opeenvolgende handelssessies gestegen en dit jaar met maar liefst 21 procent in waarde toegenomen! De rechtvaardiging van die stijging door analisten vindt plaats terwijl de stijging al goed onderweg is, waardoor beleggers die aangepaste adviezen van financiële analisten volgen, de stijging nog eens versterken.

Saillant detail is dat afgelopen vrijdag bekend werd dat er een onderzoek komt naar ExxonMobil, omdat het bedrijf mogelijk met een te hoge schatting van de waarde van een belangrijk olieproject heeft gewerkt. De koers van het aandeel nam hierdoor wat gas terug. Dit illustreert hoe sterk het effect kan zijn van een speculatieve marktdynamiek, die losstaat van de fundamentele winstgevendheid.

Kortom: het huidige marktklimaat biedt veel ruimte voor irrationaliteit en speculatie die achteraf door een onderliggende marktdynamiek verklaard kunnen worden. Iets om als belegger rekening mee te houden. De markt is niet altijd logisch!

Overvloed aan liquiditeiten

Hoewel het cijferseizoen van beursgenoteerde bedrijven misschien wat meer licht in de duisternis zal brengen, houden wij er rekening mee dat topbestuurders nog uiterst voorzichtig blijven over de verwachtingen.

Door de overvloed aan liquiditeiten - ofwel overvloedig beschikbaar goedkoop geld - kunnen beurzen verder oplopen, evenals de waarderingen op de aandelenmarkt, met links en rechts wat excessen als gevolg van de eerder genoemde gamma squeezes.

Dit alles wordt aangevuld met enthousiasme over een flink economisch herstel en een blijvend lage rente.

Vooralsnog is het devies om selectief mee te dansen, maar dek je in of neem risicobeperkende maatregelen, want ergens zal het elastiek knappen.

S&P 500-index: weg vrij voor stijging, maar wel mét verzekeringspolis

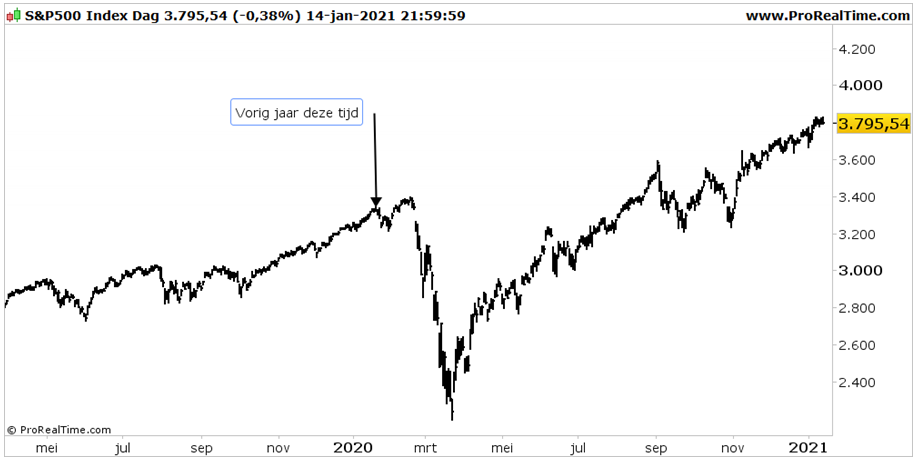

Kijkend naar de brede, Amerikaanse S&P 500-index zien we dat deze rustig verder omhoog zigzagt.

Er is niets wat een opmars naar het eerste ijkpunt bij 4.000 punten in de weg staat. Sterker, doordat andere indices hetzelfde beeld vertonen is er volgens de aloude Dow-theorie zelfs een krachtigere situatie dan een paar maanden geleden. De uptrends bevestigen elkaar namelijk

Nu geldt in de technische analyse 'A trend is a trend, until it ends', dus hanteren we altijd een beveiligingsconstructie om gewonnen terrein grotendeels te kunnen behouden, mocht het ineens anders worden. Je hebt toch ook een verzekeringspolis? Nou dan.

Deze column is op geen enkele wijze bedoeld als individueel advies tot het doen van beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), is onafhankelijk beleggingsspecialist. Sinds 1989 is hij nauw betrokken bij het adviseren van particuliere en professionele relaties met een actieve beleggingsstijl.

Gökhan Erem, ook CMT, is sinds 1995 werkzaam in de financiële sector. Tot 2008 bij instituten en daarna voor eigen rekening bij LeoMont, waar hij zakelijke en particuliere klanten begeleidt.