- De Amerikaanse centrale bank neemt voorlopig geen stappen om de stijging van rentes af te remmen.

- Dit zorgt voor onrust op obligatiemarkten, waar rentes blijven stijgen. Met risico’s voor de aandelenmarkt.

- Beursexperts Michael Nabarro en Gökhan Erem geven aan wat belangrijke niveaus zijn voor zowel de rente als de toonaangevende Amerikaanse S&P 500-index.

ANALYSE – Deze week draaide het op de beurs om twee dingen. Aan de ene kant was er de expiratie van een groot aantal contracten op verschillende derivatenmarkten. Quadruple witching hour wordt dat genoemd. De belangen van verschillende partijen om beurskoersen op bepaalde niveaus te houden, kunnen dan zorgen voor extra bewegelijkheid.

Alsof dat niet genoeg was, deed de Amerikaanse Federal Reserve nog een duit in het zakje om de spanning op te voeren. Dat vergt wel enige uitleg.

De Amerikaanse centrale bank verhoogde woensdag de prognose voor de economische groei van de VS voor dit jaar naar liefst 6,5 procent. Dat zou de sterkste jaargroei zijn sinds 1984!

Die hogere groeiverwachting vertaalt zich normaal gesproken door naar hogere prijzen van goederen en diensten, oftewel inflatie. Dit werd bevestigd door de hogere inflatieprognose van de Fed, die uitgaat van 2,4 procent inflatie voor dit jaar. Echter, de Amerikaanse centrale bank verwacht dat dit tijdelijk is en houdt de beleidsrente daarom de komende jaren op het huidige zeer lage niveau.

De markten reageerden hierop anders dan verwacht en gingen hogere renteniveaus inprijzen. Zo bereikte de rente op de 10-jarige Amerikaanse staatslening vrijdag het niveau van meer dan 1,7 procent.

De afgelopen jaren zijn beleggers er juist aan gewend geraakt dat rentes alleen maar dalen. Dit is een belangrijk anker geweest voor de stijging van aandelenkoersen, aangezien lagere rentes groeifinanciering voor bedrijven goedkoper maakten en aandelen als beleggingscategorie gunstig deden afsteken tegen vastrentende waarden.

Het aanpassen van de inflatieverwachting, met als gevolg een omslag in het renteklimaat, vergt dus de nodige behoedzaamheid van centrale bankiers. En daar zijn marktpartijen niet gerust op. Ze vragen zich af of centrale bankiers wel grip op de zaak hebben door de stijging van de inflatie en de rente vooralsnog op z'n beloop te laten. Die onzekerheid levert een serieuze uitdaging op. De obligatiemarkten staan op scherp.

Snelheid oplopende rente in de VS zorgt voor onrust

Zo brengen verschillende economen in dat als de Amerikaanse centrale bank zoveel vertrouwen heeft in de vooruitzichten, dit gepaard zou moeten gaan met een snellere verhoging van de (kortlopende) beleidsrente. Zeker nu de rentecurve steiler en steiler wordt. Dat wil zeggen: kortlopende rentes relatief laag blijven, terwijl langlopende rentes stijgen.

Vooral de snelheid waarmee de lange rente oploopt is iets om scherp in de gaten te houden. Bij een groeiende economie en oplopende inflatie is een rustig oplopende rente in principe vrij normaal. Maar in dit geval gaat het behoorlijk snel met de langlopende rentes.

Houd daarom ook rekening met verbale interventies van centrale bankiers om de rente niet te hard te laten stijgen. Dit kan tot gevolg hebben dat de bewegelijkheid van de rente toeneemt en daar houden beleggers over het algemeen niet van.

Wij kwamen onderstaand plaatje tegen. In deze grafiek zie je de uitkomsten van een onderzoek onder professionele beleggers over de gevolgen van rentestijgingen voor aandelen en de relatieve aantrekkelijkheid van obligaties.

In de grafiek is te zien dat marktpartijen denken dat een stijging van de marktrente voor de 10-jarige Amerikaanse staatslening tot 2 procent geen probleem is. Daarna neemt het risico op een correctie van aandelenmarkten toe. Boven de 2,5 procent worden obligaties gezien als een aantrekkelijke investering.

Wij moeten nog zien dat obligatiebeleggers geduldig blijven, want op dit moment doet de huidige rentestijging al flink pijn, aangezien dit gepaard gaat met dalende obligatiekoersen. In de afgelopen zes maanden zijn die koersen in de VS al met grofweg 7 procent gedaald.

Als er nog een extra golf aan verkopen komt van obligatiebeleggers die willen uitstappen, drijft dat de rentes automatisch verder op. Saillant detail is in dit verband is dat de Amerikaanse overheid binnenkort een stortvloed aan nieuwe obligaties gaat plaatsen op de kapitaalmarkt om het coronapakket van Joe Biden ter waarde van 1.900 miljard dollar te financieren.

Waardering van aandelen begint te knellen

De Fed gaf de aandelenmarkt deze week eigenlijk precies wat ze wilde: zo lang mogelijk een lage beleidsrente. Hierbij gaat het dus om kortlopende rentes. Helaas lijkt de obligatiemarkt dus niet zo tevreden, wat we terugzien bij de stijgende langlopende rentes. Dat kan behoorlijke gevolgen hebben voor de aandelenmarkt.

De gemiddelde stijging van de koers-winstverhoudingen van aandelen sinds de jaren '80 ging hand in hand met de dalende rentes sinds die tijd. En een snelle verandering van deze trend zal dus aanzienlijke gevolgen hebben.

Bovendien komt de 10-jaars marktrente van Amerikaanse staatsobligaties nu boven het gemiddelde dividendrendement van aandelen uit de S&P 500-index uit.

Het probleem is dat de S&P 500-index door de recent nog sterker opgelopen beurskoersen in verhouding tot de 10-jarige rente een zeer hoge waardering heeft. De situatie is enigszins vergelijkbaar met de tweede helft van 2018, toen in het slotkwartaal van dat jaar een koerscorrectie van 20 procent volgde.

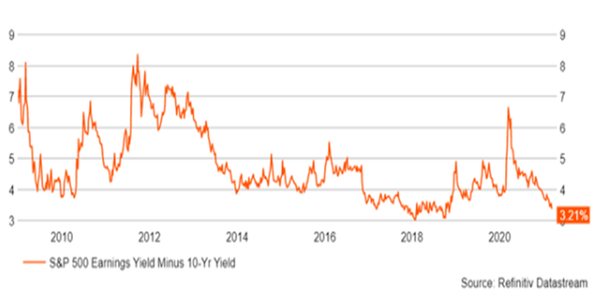

Onderstaande grafiek weerspiegelt de zogenoemde earnings yield van de S&P 500 minus de 10-jaars staatsrente. Het 'winstrendement' is de winst per aandeel gedeeld door de actuele koers. Feitelijk het omgekeerde van de koers-winstverhouding.

Als het winstrendement gecorrigeerd voor het niveau van de 10-jaarsrente laag is (zoals nu), worden aandelen verhoudingsgewijs minder aantrekkelijk ten opzichte van obligaties. Om de huidige dalende lijn van de grafiek hierboven een halt toe te roepen, moet óf de stijging van rente stoppen óf de bedrijfswinsten moeten sterk stijgen.

Blijft de rente stijgen, dan kan dit in negatieve zin overslaan naar de aandelenmarkten. Dit heeft dan sectorbreed gevolgen, al zullen sectoren die gevoeliger zijn voor de rente de pijn wel meer voelen dan andere sectoren.

S&P 500: gedrag van beleggers laat niet zien dat ze er genoeg van hebben

Is er dan niets positief? Jawel. Want hoewel de waardering aan aandelen tegen bijna elke maatstaf zelden zo hoog is geweest, kan het altijd hoger. Als we dat sinds 2014 al niet wisten, hebben we dit afgelopen jaar wel geleerd. Bovendien lijkt de waardering van aandelen de afgelopen periode wat minder relevant, omdat er zo extreem veel geld in omloop is dat een uitweg zoekt richting de beurs of bijvoorbeeld de cryptomarkt.

Het sentiment op de beurs is ook nog steeds positief en de trendmatige ontwikkeling van belangrijke beursindices is nog steeds stijgend. Daar is geen significante verandering in gekomen, ondanks de waarschuwingssignalen die we zien.

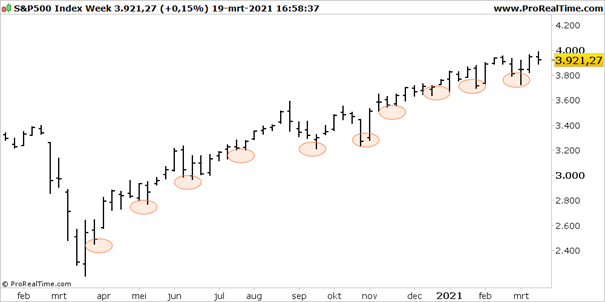

Kijk je naar de grafiek van de S&P 500-index, dan ziet het plaatje er als volgt uit.

Eerder dit jaar noemden we als koersdoel rond de huidige expiratie het niveau van 4.000 punten en daar is de index inderdaad op beland.

De bovenstaande grafiek toont de koersen vanaf het dieptepunt van vorig jaar maart, inderdaad rond dezelfde expiratie maar dan precies een jaar geleden. Sindsdien is elke bodem op een hoger niveau geweest dan de voorgaande. Daarop volgde telkens een hoger topje.

De snelheid van de stijging (lees: het momentum) loopt er inmiddels wel wat uit, maar daarmee is ook alles gezegd.

Beleggers zijn evengoed bereid gebleken om telkens meer te betalen dan bij de vorige kans die ze kregen. Dat gedrag is wat de markt momenteel kenmerkt. Zolang dat niet verandert, is het resultaat steeds positief voor de koersontwikkeling. Praktisch houdt dit in dat zolang de S&P 500-index boven de 3.800 punten blijft noteren, de beleggingshonger nog niet gestild is.

Deze column is op geen enkele wijze bedoeld als individueel advies tot het doen van beleggingen.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide langer dan 25 jaar werkzaam zijn in de financiële sector. Gedurende hun loopbaan zijn zij vooral betrokken bij het begeleiden van particuliere en professionele relaties met een actieve beleggingsstijl.