Aandelenbeurzen stuiterden deze week binnen een kleine bandbreedte op en neer, waarbij er per saldo niet veel gebeurde.

Toch is er iets bijzonders aan de hand: huidige kopers op de aandelenmarkten moeten relatief lang wachten op rendement en dat vormt een toenemend risico.

Beursexperts Michael Nabarro en Gökhan Erem nemen je mee met de laatste ontwikkelingen op de financiële markten.

ANALYSE – Het was een nerveus weekje waarbij financiële markten van headline naar headline zijn gegaan. Of het nu ging over de energieprijzen of het getouwtrek in de VS omtrent het schuldenplafond, het maakte niet veel uit.

Aandelenbeurzen stuiterden lekker op en neer in een kleine bandbreedte, wat op weekbasis niet heel veel verschil maakte.

Ook de tegenvallende werkgelegenheidscijfers in de VS deden de markten weinig, behalve dan dat de Federal Reserve het eventueel lastiger zal krijgen om in november te gaan ’taperen’, ofwel starten met de afbouw van opkoopprogramma’s voor obligaties. Wellicht dat het openhouden van de geldsluizen de markten toch weer kan bekoren, ongeacht de reden daarvoor.

Over openstaande sluizen gesproken: in Europa kunnen we er ook wat van. We kwamen dit onderstaande plaatje tegen over de balans van de Europese Centrale Bank (ECB). Dit is de stand per 1 oktober 2021. En ja dat getal staat voor biljoenen in euro’s (bijna 8.300 miljard euro dus). Echt!

Europa heeft dus flink de portemonnee getrokken en president Christine Lagarde van de ECB is nog bijzonder voorzichtig met het terugdraaien van de recente steunprogramma’s.

De reden dat we dit plaatje laten zien, heeft te maken met de sterke correlatie tussen het goedkoopgeldbeleid van centrale banken met de beweging van aandelenmarkten. Dat zorgt ervoor dat de woorden van de centrale bankiers momenteel erg zwaar wegen.

De VS wil in november gaan beginnen met 'taperen' (lees: minder uitbundig goedkoop geld in het financiële systeem pompen) en we verwachten dat de ECB niet heel lang zal achterblijven.

Hoewel het dus wat vroeg is om uit te gaan van een daling van de lijn uit de bovenstaande grafiek, zou net als in 2018 en 2019 een afvlakkende lijn aandelenbeurzen al redelijk dwars kunnen gaan zitten.

Tevens zouden kapitaalmarktrentes verder kunnen stijgen, wanneer de ECB als grootste koper van obligaties in Europa langzaam wegvalt.

Indien deze belangrijke steunpilaren voor aandelenmarkten verdwijnen, zal er veel nadruk op het verdienvermogen van de bedrijven komen te liggen. Daar krijgen we volgende een beter beeld van als het seizoen voor de bedrijfscijfers weer van start gaat.

De vooruitzichten van de bedrijfswinsten krijgen groter gewicht voor beleggers

Het kwartaalcijferseizoen voor beursgenoteerde ondernemingen wordt dit keer extra belangrijk, mede vanwege de alom aanwezige prijsstijgingen die zorgen voor hogere inkoopkosten.

De oplopende kosten zullen voor vele bedrijven wellicht niet direct in de actuele kwartaalcijfers merkbaar zijn, maar spelen wel een belangrijke rol bij de toelichting op de cijfers en de verwachtingen omtrent de winstontwikkeling. Tenminste als bedrijven zich daaraan wagen, want dat is tegenwoordig geen zekerheid.

Bedrijven willen beleggers nog wel eens in onzekerheid houden met mistige vooruitzichten en verwijzingen naar onzekere tijden.

In onze Premium-bijdrage van deze week lieten we een grafiek zien die signaleerde dat analisten inmiddels bezig zijn de verwachtingen omtrent de winstontwikkeling te matigen. Niet heel gek, gelet op alle inflatoire signalen en oplopende rentes. De vraag is dus of er barstjes komen in de winstgevendheid van ondernemingen als steunpilaar onder de aandelenmarkten.

Verschillende ondernemingen zijn inmiddels op het punt gekomen dat men de stijgende prijzen gaat doorberekenen aan de eindgebruikers. Links en rechts wordt alles duurder en de grote vraag is in hoeverre dat ten koste zal gaan van de toekomstige winsten van de bedrijven.

Wellicht ten overvloede, maar er zullen ook altijd sectoren zijn die profiteren van het huidige inflatoire klimaat. Denk hierbij bijvoorbeeld aan bedrijven die handelen in grondstoffen waarvan de prijzen hard zijn opgelopen. Hoe de geldstromen van beleggers in dit verband gaan lopen en naar welke sectoren ze vloeien, lees je in onze wekelijkse Premium-bijdrage.

Correctiefase houdt aan op de beurs

Het is een beetje gedoe op de vierkante centimeter, maar evengoed heeft de correctiemodus op de beurs die we al een paar weken volgen, meer vorm gekregen.

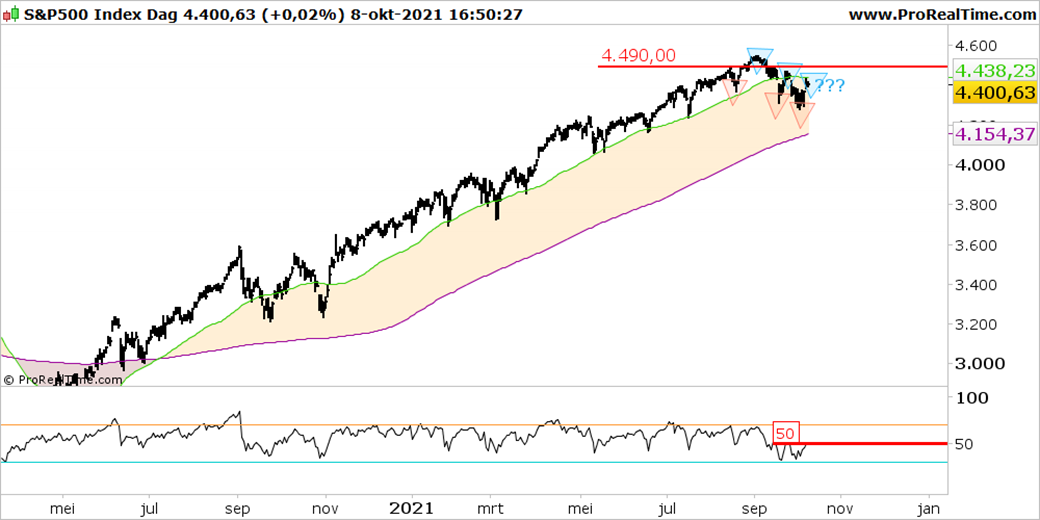

Niet eerder sinds beurzen vanaf maart 2020 de stijgende lijn hebben ingezet, is de koers van de brede, Amerikaanse S&P 500-index gedurende een langere periode tussen het 50-daags (groene lijn) en het 200-daags (paarse lijn) voortschrijdende gemiddelde blijven hangen. Dat zie je in de grafiek hieronder.

De correctie toont een min of meer zijwaarts koersverloop, vergeleken met de voorgaande stijgende periode. Terwijl het sinds maart 2020 steeds zo is geweest dat beleggers die recordprijzen betaalden, al snel beloond werden met verdere koersstijgingen, moeten kopers nu relatief lang wachten op rendement.

Als de koers van de S&P 500 niet snel boven de 4.490 punten weet uit te komen, neemt de onrust onder recente kopers toe en groeit de groep bereidwillige verkopers van dag tot dag.

Met hogere rentes op komst en gebrek aan rendement op de korte termijn zullen meer en meer beleggers de huidige niveaus gebruiken om posities te verlichten of te beschermen. Zo begint de maand oktober met een achterstand in het optimisme dat nodig is voor een verdere stijging.

Zolang die achterstand niet wordt ingelopen en koersen onder de vorige toppen noteren, is een klein neerwaarts trendje in de maak. Dit kan een aanval op het 200-daags voortschrijdende gemiddelde inhouden, alsook een test van de 4.000 punten voor de S&P 500. Dat zou wat zijn. We houden het in de gaten en blijven voorzichtig.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.