- De beren onder de beursanalisten brullen hard, nu aandelenkoersen fors zijn gedaald dit jaar.

- Vooral voor techaandelen duiken parallellen op met het uiteenspatten van de dotcomzeepbel van rond de eeuwwisseling.

- Beursexpert Hendrik Oude Nijhuis ziet echter ook tekenen die erop kunnen wijzen dat we een fors deel van de huidige beursdaling achter de rug hebben.

- Lees ook: 3 redenen waarom de beurs stevig daalt – en wat je als langetermijnbelegger kunt doen

ANALYSE – Beurzen tenderen op termijn opwaarts – verklaard door de waardecreatie waar beursgenoteerde ondernemingen gemiddeld genomen voor zorgen – maar op de korte termijn zijn de bewegingen van aandelenmarkten lastig te voorspellen.

Toch lijkt het mij niet onwaarschijnlijk dat de dieptepunten van 2022 heel wel mogelijk al op de koersenborden hebben gestaan. Zo daalde bijvoorbeeld de Dow Jones voor vorige week maar liefst acht weken op rij. Zo’n verliesreeks is sinds 1932 niet meer voorgekomen.

Technologiegraadmeter Nasdaq zag tot eind april maar liefst 7.500 miljard dollar aan beurswaarde verdampen, en sindsdien zijn de verliezen verder opgelopen.

Ter vergelijking: tijdens de coronapaniek van februari 2020 verdampte er op de Nasdaq 4.500 miljard dollar aan beurswaarde, tijdens de internetcrash (2000 – 2002) 4.600 miljard dollar en bij de kredietcrisis (2007 – 2009) 2.500 miljard dollar.

Het woord bear market valt veelvuldig in de media

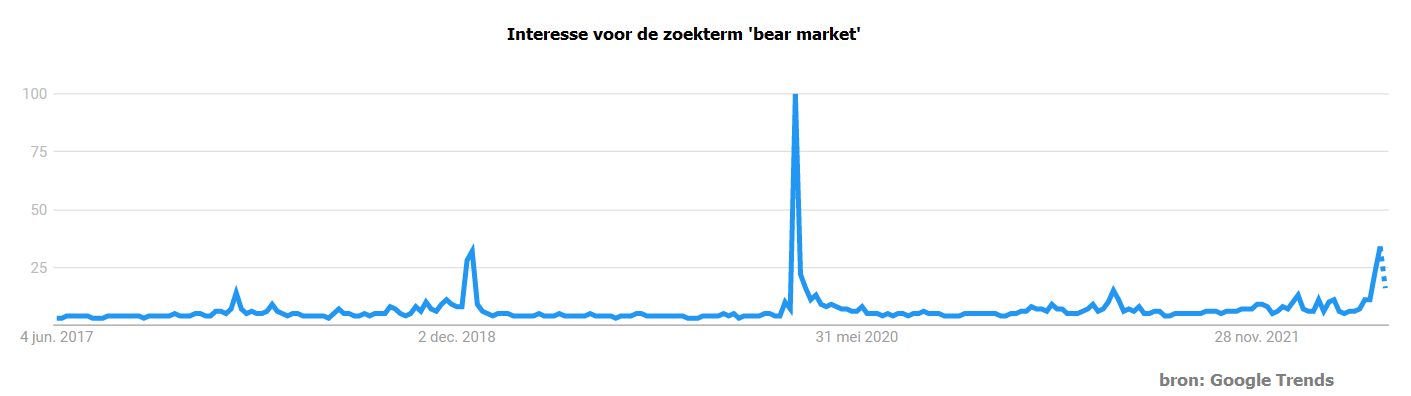

Wanneer beurzen een tijdlang stevig dalen, hebben de media de neiging met paniekverhalen te komen. Zo is er in mei duidelijk sprake van een piek bij de zoekterm 'bear market' op Google. Een 'berenmarkt' verwijst naar een dalende aandelenmarkt.

De afgelopen jaren was alleen medio maart 2020 de interesse voor het woord 'bear market' hoger. Dat was rond het moment dat de coronacrash zijn dieptepunt bereikte en dus - achteraf gezien - een uitstekend moment om aandelen te kopen.

De stevige en aanhoudende dalingen en de sombere berichten in de media laten beleggers bepaald niet ongemoeid. Zo hield beleggers als percentage van hun portefeuille sinds de aanslagen van september 2001 niet zoveel cash aan als momenteel, wat als een positieve contra-indicator te zien is.

Waardering techaandelen al weer fors gedaald

Wie al langer belegt zal zich ongetwijfeld de internetcrash (2000 - 2002) herinneren. Gedurende de 21 maanden die volgden op de piek, daalde de Nasdaq zo'n 80 procent als gevolg van een rampzalige combinatie: lagere bedrijfswinsten en een lagere waardering (koers-winstverhouding) die beleggers voor die winsten bereid waren te betalen.

Opvallend: sinds de piek in de waardering (koers-winstverhouding) van de grootste techbedrijven twee jaar geleden, zijn de waarderingen sneller gedaald (-40 procent) dan ten tijde van de internetcrash (-31 procent).

Bovenstaande trivia garanderen uiteraard niets voor de korte termijn. Maar tezamen beschouwd acht ik de kans onderhand wel vrij groot dat we de laagste niveaus van 2022 inmiddels wel hebben gezien, of daar in ieder geval niet meer ver vanaf te zitten.

Hendrik Oude Nijhuis is medeoprichter van beleggingsfonds ValueMachinesFund en heeft zich jarenlang verdiept in de strategieën van ‘s werelds beste beleggers. Zijn bestseller over Warren Buffett is gratis beschikbaar.