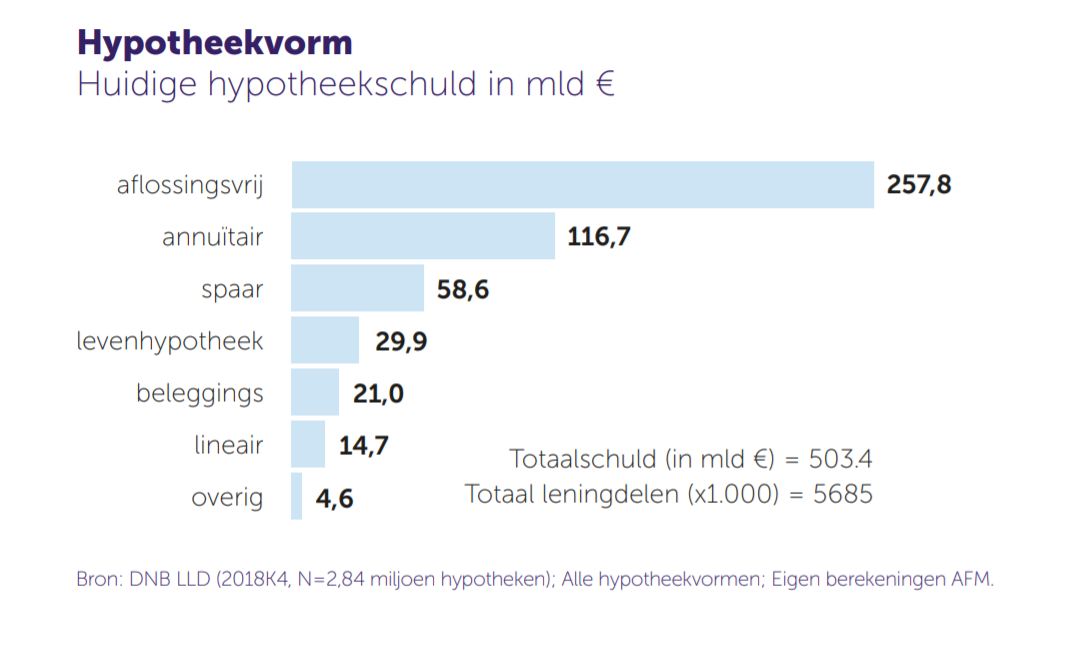

Ongeveer de helft van de hypotheekschuld in Nederland bestaat uit aflossingsvrije hypotheken.

Een aflossingsvrije hypotheek kan een probleem worden als je niet voldoende hebt gespaard om de hypotheek aan het eind van de looptijd af te lossen.

Geldverstrekkers moeten klanten die in de gevarenzone zitten per 1 juli voldoende informatie hebben gegeven, zodat ze een bewuste keuze kunnen maken.

Ongeveer de helft van de hypotheekschuld van Nederlanders bestaat uit aflossingsvrije hypotheken. Daarbij los je gedurende de looptijd van 30 jaar niet af. Het je aan het eind van de looptijd niet genoeg eigen geld om de hypotheek af te lossen, dan kan er een probleem ontstaan.

Banken en andere geldverstrekkers zijn al een tijdje bezig om in kaart te brengen welke klanten met een aflossingsvrije hypotheek in de problemen kunnen komen. Daarvoor is onder meer de campagne Aflossingsblij opgezet.

Financieel toezichthouder AFM zet geldverstrekkers onder druk om in overleg te gaan met klanten voor wie de aflossingsvrije hypotheek een groot financieel risico kan vormen.

Per 1 juli aanstaande ligt er een deadline van de AFM: geldverstrekkers moeten hun meest kwetsbare klanten voor die tijd in staat hebben gesteld om een bewuste keuze te maken over hoe ze verder willen met hun aflossingsvrije hypotheek.

"Aanbieders zijn niet verantwoordelijk voor de beslissing die klanten nemen, maar moeten wel kunnen aantonen hen voldoende geïnformeerd te hebben", signaleert consultant Eric de Vries van adviesbureau Charco & Dique.

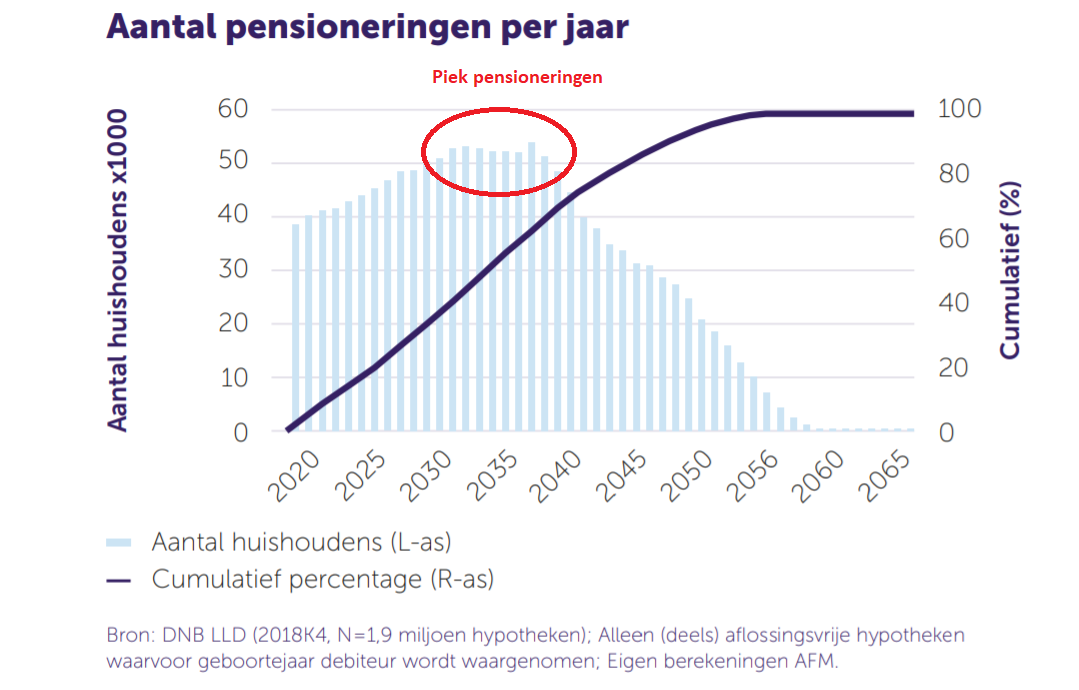

Banken en andere geldverstrekkers hebben informatie over de hoogte van de hypotheek, de waarde van de woning en het huidige inkomen van klanten. Maar soms is het lastig om goed in kaart te krijgen wat er gebeurt met het inkomen bij pensionering. Dat kan relevant zijn als een aflossingsvrije hypotheek afloopt op het moment dat iemand met pensioen gaat.

Financieel risico van aflossingsvrije hypotheek : piekmoment rond 2035

Een aflossingsvrije hypotheek is zeker niet voor iedereen een probleem. Maar wanneer moet je nu wel oppassen en ben je een potentieel risicogeval voor de bank?

De AFM heeft de risico's van aflossingsvrije hypotheken in kaart gebracht in het Trendzicht 2020.

Zoals gezegd is een aflossingsvrije hypotheek op zich niet heel bijzonder: eind 2018 stond er voor bijna 260 miljard euro aan dergelijke hypotheken uit.

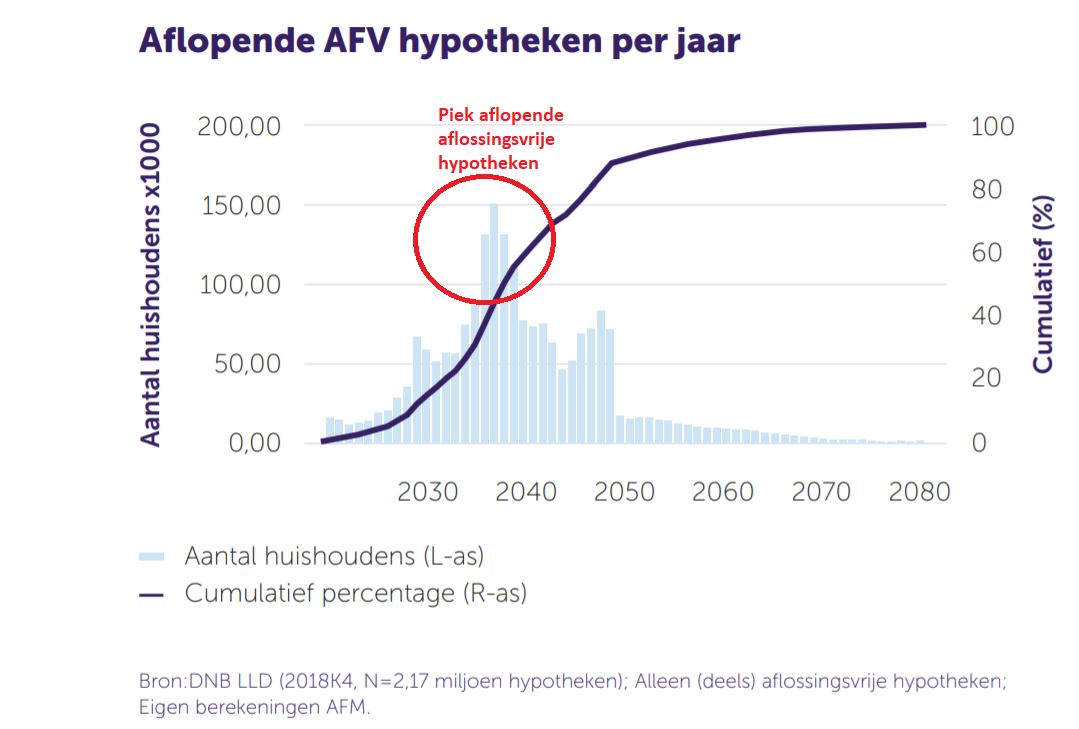

Het grootste probleem ontstaat over pakweg 15 jaar, in de periode rond 2035, als er veel aflossingsvrije hypotheken aflopen. Er zijn dan enkele jaren waarin er zo'n 130.000 tot 150.000 duizend aflossingsvrije hypotheken per jaar aflopen.

De piek bij het aflopen van aflossingsvrije hypotheken valt samen met een pensioneringsgolf vanwege de vergrijzing, zoals te zien is in onderstaande grafiek.

Wat je kunt doet met een aflossingsvrije hypotheek

Als huiseigenaar met een aflossingsvrije hypotheek kun je ervoor kiezen om zelf te sparen, zodat je de hypotheek aan het eind van de looptijd van 30 jaar kunt terugbetalen.

Heb je onvoldoende eigen geld om de hypotheek aan het eind van de looptijd deels of helemaal af te lossen, dan ben je in principe afhankelijk van de welwillendheid van je geldverstrekker om de hypotheek 'door te rollen'. Je sluit dan een nieuwe lening af om de oude mee af te betalen.

De bank kijkt bij de aanvraag van een nieuwe hypotheek opnieuw naar je inkomen en de waarde van je huis.

Als je pensioeninkomen fors lager is dan het inkomen dat je als werkende verdiende, kan dat een probleem zijn voor de bank bij het verstrekken van een nieuwe hypotheek.

Verder is de ontwikkeling van de hypotheekrente van belang. Die is momenteel extreem laag, maar dat kan de komende 15 jaar veranderen. De geldverstrekker kijkt dus ook of je een hogere hypotheekrente kunt dragen qua maandlasten.

Als de bank weigert een nieuwe hypotheek te verstrekken, dan moet de woning worden verkocht om de aflossingsvrije hypotheek te kunnen aflossen. Dat is een situatie die de meeste huiseigenaren zullen willen vermijden.

Dit zijn rode vlaggen

Of je tot de echte risicogroep behoort met een aflossingsvrije hypotheek hangt dus af van een paar zaken. Dit zijn de potentiële rode vlaggen:

- Je hebt weinig spaargeld en je spaart te weinig om de aflossingsvrije hypotheek te kunnen aflossen. Ook heb je geen zicht op een erfenis of andere financiële meevaller om de hypotheek af te lossen.

- De looptijd van de aflossingsvrije hypotheek loopt af op het moment dat je met pensioen gaat of vlak daarna.

- Je verwachte pensioeninkomen is fors lager dan je inkomen uit werk.

- Bij een stijging van de hypotheekrente worden de maandlasten van de hypotheek relatief hoog vergeleken met je toekomstige pensioeninkomen.

- De aflossingsvrije hypotheek is relatief hoog vergeleken met de waarde van je woning.