ANALYSE – Het bod van verzekeraar NN Group, het moederbedrijf van Nationale-Nederlanden, op collega Delta Lloyd is om deze 4 redenen een logische stap, stelt Leon Brandsema van beurssite Finanzen.nl.

NN Group, waar onder meer de verzekeraar Nationale-Nederlanden en vermogensbeheerder NN Investment Partners onder vallen, heeft een bod van 5,30 euro per aandeel gedaan op verzekeraar Delta Lloyd. In totaal komt dat uit op 2,4 miljard euro.

Het bod lijkt vooralsnog vijandig, want het bestuur van Delta Lloyd heeft geen akkoord gegeven. Maar het bod is inmiddels wel in beraad genomen door Delta Lloyd. Vier redenen waarom de overname logisch zou zijn.

1) Ruzie met toezichthouder en onrust in top Delta Lloyd

Inmiddels is het weer redelijk koek en ei, maar vorig jaar was er slaande ruzie tussen toezichthouder De Nederlandsche Bank (DNB) en het inmiddels grotendeels ververste bestuur van Delta Lloyd. DNB beschuldigde Delta Lloyd ervan te hebben gehandeld met vertrouwelijke informatie en eiste het vertrek van de financiële topman Emiel Roozen.

Het kwam uiteindelijk tot een gevecht in de rechtszaal, waarbij DNB aan het langste eind trok. Topman Niek Hoek en Roozen vertrokken en met een nieuw bestuur onder leiding van Hans van der Noordaa probeert Delta Lloyd de banden met de toezichthouder weer te herstellen.

2) Delta Lloyd zit krap bij kas

Van de zes grote verzekeraars in Nederland, naast NN en Delta Lloyd zijn dat Achmea, ASR, Aegon en Vivat Verzekeringen, had Delta Lloyd lange tijd de slechtste kapitaalpositie.

Eind 2015 was de Solvency II-ratio - de nieuwe rekenmethode waarmee de kapitaalbuffer van verzekeraars wordt berekend - 131 procent bij Delta Lloyd. Geen gevaarlijke marge - 100 procent is technisch gezien veilig - maar wel aan de onderkant van de bandbreedte waar verzekeraars graag in willen zitten.

In 2016 heeft Delta Lloyd de kapitaalpositie wel een beetje kunnen versterken. Dat ging aan de hand van een claimemissie, waarbij bestaande aandeelhouders op basis van hun belang extra aandelen mochten inkopen. De emissie werd zwaar bestreden door enkele grote aandeelhouders, omdat zij meer geld moesten uitgeven om hetzelfde belang in Delta Lloyd te behouden.

Maar de aandelenemissie ging uiteindelijk wel door, waardoor Delta Lloyd met een Solvency II-ratio van 173 procent weer wat meer vet op de botten kreeg.

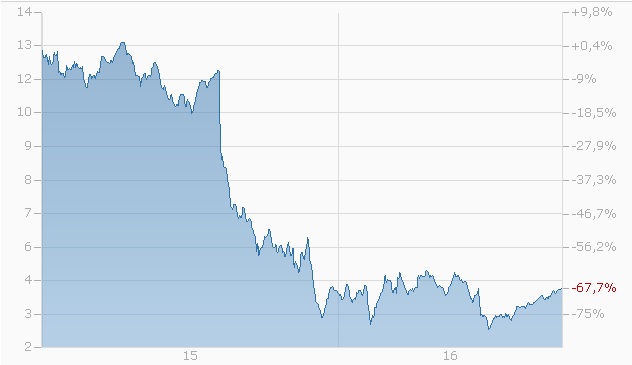

De onrust rondom en ontevredenheid van aandeelhouders over de emissie zorgde ervoor dat de koers van Delta Lloyd ongenadig hard kelderde. Dat gebeurde vooral vanaf augustus 2015, toen de uitgifte van nieuwe aandelen bekend werd gemaakt. Sinds het begin van 2015 verloor de verzekeraar twee derde van de waarde op de beurs.

Volg de actuele koers van Delta Lloyd op Finanzen.nl.

3) NN heeft geld zat

Waar Delta Lloyd geld bij beleggers moest ophalen door extra aandelen uit te geven om in veiliger vaarwater te komen, klotst het geld bij NN welhaast tegen de plinten. De verzekeraar heeft een Solvency II-ratio van ruim 250 procent. Oftewel, er ligt meer dan genoeg geld in kas om eventuele schokken op te vangen.

Misschien is het wel te veel kapitaal, zeggen sommige experts. Een te hoge kapitaalbuffer is ook niet goed, omdat het geld ook aan het werk moet worden gezet. Een overname van Delta Lloyd zou een logische stap zijn om dat geld in actie te krijgen. Een combinatie van NN en Delta Lloyd zou een heel grote speler op de verzekeringsmarkt zijn.

4)Verdienmodel verzekeraars onder druk

In de verzekeringsmarkt wordt al jaren gewacht op een begin van de consolidatieslag. Er waren bijvoorbeeld geruchten dat het Chinese Anbang, dat Reaal overnam en oppoetste tot het huidige Vivat, ook ASR zou overnemen van de staat.

Maar ASR is inmiddels al naar de beurs gegaan en lijkt op eigen benen te willen blijven staan. Het maakte Delta Lloyd tot de meest logische partij om over te nemen en NN zet nu de eerste stap.

Er zijn twee belangrijk achterliggende redenen voor een noodzaak tot fusies en overnames bij de verzekeraars. Beide hebben te maken met de druk op het verdienmodel.

De lage rente maakt het lastiger voor verzekeraars om voldoende te verdienen op hun obligatiebeleggingen om aan uitkeringsverplichtingen op verzekeringsproducten te voldoen. De winstmarges staan onder druk.

Daarnaast moeten veel Nederlandse verzekeraars in de nasleep van de woekerpolisaffaire hun verdienmodel omgooien. De vereenvoudiging van beleggings- en pensioenproducten via bijvoorbeeld banksparen levert voor verzekeraars minder hoge winstmarges op.

Consolidatie van de verzekeringsmarkt en kostenbesparingen liggen voor de hand om een paar partijen over te houden die financieel solide kunnnen opereren.