- Op aandelenmarkten gebeurde deze week per saldo niet heel veel, maar dat geldt niet voor de valutamarkt.

- Beleggers richten zich op verschillen in het beleid van de Amerikaanse centrale bank en de ECB.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken hoe de dollar profiteert van de recente ontwikkelingen.

- LEES OOK: Deze kansen biedt het aandeel van luxegigant LVMH in de aanloop naar het feestseizoen

ANALYSE – Zo aan het einde van de week hadden de beurzen het wat lastig, waardoor aandelenmarkten per saldo vrijwel onveranderd sloten.

In de media werd de nieuwe coronagolf in Europa als belangrijke reden aangehaald. Maar de nieuwe lockdowns in Oostenrijk en het vooruitzicht van soortgelijke acties in Duitsland mogen geen verrassing heten, aangezien de ontwikkelingen omtrent het coronavirus al geruime tijd zichtbaar zijn.

Er spelen deze week ook andere zaken, waarbij de markt zich vooral richt op de toenemende discrepantie tussen het beleid van de centrale banken van Europa en de VS.

Beleid ECB en Federal Reserve loopt uiteen

Vrijdag sprak president Christine Lagarde van de ECB voor het European Banking Congress in Frankfurt. Ze erkende dat de inflatie in de eurozone hoger was dan verwacht, maar waarschuwde tegelijk voor vroegtijdige verkrapping van het monetaire beleid.

Enerzijds neemt Lagarde de hogere inflatie dus serieus, maar daarbij geeft ze aan dat de drijvende krachten achter de prijsstijgingen waarschijnlijk “op de middellange termijn zullen vervagen.” Het adagium blijft dus dat het allemaal tijdelijk is. Maar wordt dat geloofd?

Lagarde benadrukte vrijdag dat de hogere inflatie een gevolg is van problemen aan de aanbodzijde, in de industriële toeleveringsketens, en een stijging van de energieprijzen. Dat laatste zorgt in de optiek van de ECB voor een vertraging van het tempo van het economisch herstel op korte termijn, waardoor de inflatie vanzelf weer afvlakt. 'Fingers crossed', om zo maar te zeggen. Zie hier voor de uitgebreide toelichting.

De Amerikaanse Federal Reserve hield eerder een vergelijkbaar verhaal, maar bewandelt inmiddels een ander pad. De Fed kondigde in september aan dat ze minder goedkoop geld in de markt zou gaan pompen, vanwege de sterk stijgende consumentenprijzen. En deze maand is de Amerikaanse centrale bank ook begonnen met het afbouwen van het enorme monetaire stimuleringspakket dat tijdens de coronacrisis is opgetuigd.

De boodschap van de Fed is: langzaam afbouwen van het goedkoopgeldbeleid en voorlopig geen renteverhogingen. Niet heel voortvarend, maar een duidelijk begin. Dat moest ook wel, want er dreigde een situatie te ontstaan waarin de markt een andere werkelijkheid begon te erkennen dan de Federal Reserve voorspiegelde, met een risico van langdurig hogere inflatie en dus geldontwaarding. Dat vroeg om een bijsturing van de plannen en beleggers lijken voorlopig overtuigd dat de Fed de zaak onder controle heeft.

Dollar trekt flink aan

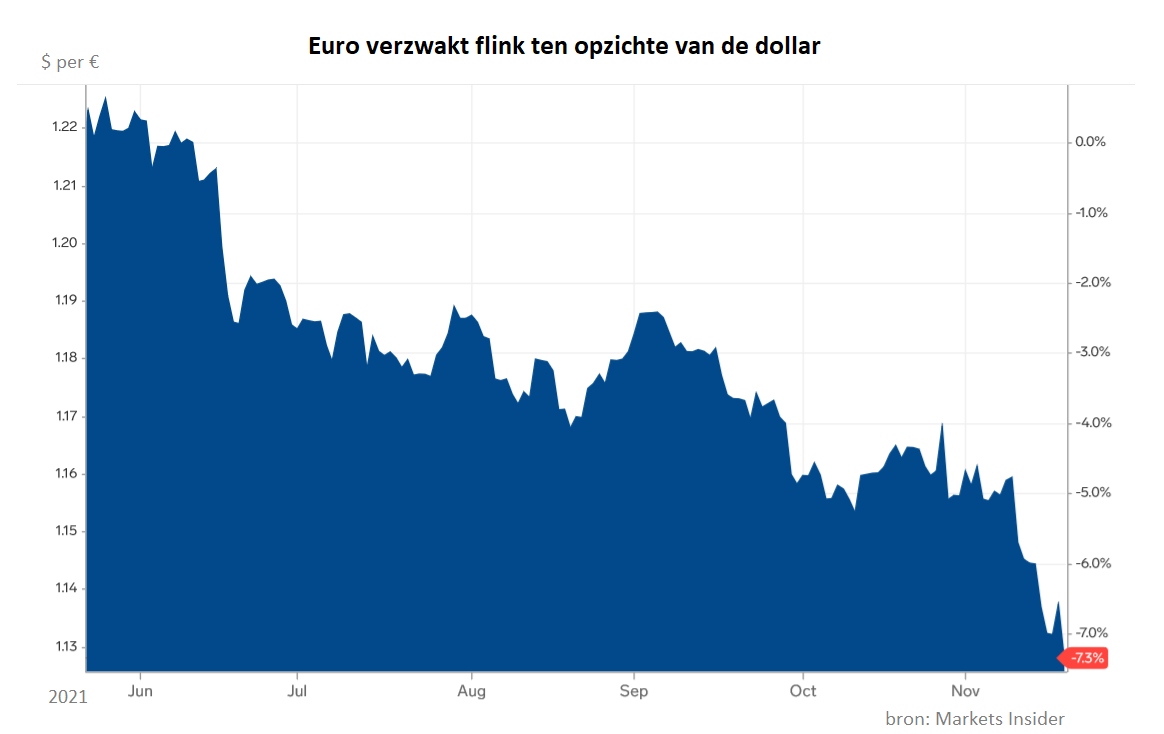

Het verschil in aanpak tussen de centrale banken in Europa en de VS zorgt voor toenemende renteverschillen tussen Europa en de VS, waarbij het aanhouden van liquide middelen of obligaties in dollars relatief minder pijnlijk is vergeleken met het aanhouden van tegoeden in euro's. En dat geeft de dollar momenteel vleugels.

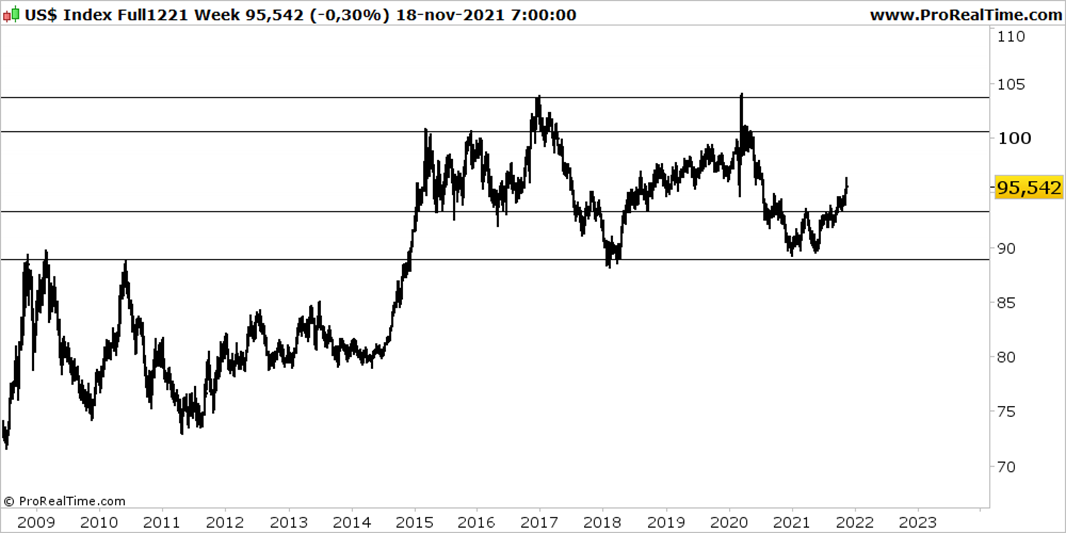

We verwachten dat deze ontwikkeling nog even zal voortduren. Hieronder zie je de grafiek van de USD index, die de relatieve waarde van de dollar tegenover een mandje van andere valuta weergeeft. De afgelopen jaren schommelde deze index tussen pakweg 90 en 105 punten.

In 2020 verzwakte de dollar in de periode dat Federal Reserve de geldkraan extra wijd op en zette in verband met de monetaire noodsteun in de coronacrisis. Die verzwakking duurde tot deze zomer en sindsdien beweegt de koers van de dollarindex opwaarts binnen bandbreedte die al jaren opgeld doet.

De verwachting is dat deze stijging door zal zetten naar het niveau van 100 punten in de komende kwartalen. Dat houdt in dat de dollar aan kracht zal blijven winnen, zolang andere centrale banken geen tegenzet doen met het versneld verkrappen van het monetaire beleid. Onder meer de euro en de Japanse yen verzwakken dan.

De bewegingen in deze grafiek wordt vooral gedreven door het verschil in reactiesnelheid van centrale banken, alsook de kracht waarmee wordt ingegrepen. Wie verhoogt de rente eerder: de Federal Reserve of de ECB? Als je inzet op de Fed, is de een stijging van de USD Index naar 100 punten zo gehaald.

Voor Europese beleggers met Amerikaanse aandelen in hun portefeuille betekent het aansterken van de dollar dat ze de komende periode onverwacht nog extra valutavoordeeltje kunnen krijgen in een toch al ijzersterk beursjaar.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.