Het is alweer bijna tien jaar geleden dat de wereldwijde financiële crisis losbrak.

Inmiddels zijn de rentes van centrale banken de afgelopen jaren tot extreem lage niveaus gedaald, als gevolg van het goedkope geldbeleid. Dat heeft ook andere rentes voor bedrijfskredieten en hypotheken omlaag getrokken.

De ruime beschikbaarheid van goedkope leningen heeft gezorgd voor stijgende prijzen van diverse soorten beleggingen, waaronder aandelen en onroerend goed. En ook de economische groei heeft een zetje gekregen, doordat bedrijven goedkoop kunnen lenen om te investeren.

De huizenmarkt – de directe oorzaak van de de kredietcrisis – heeft het meest geprofiteerd van de extreem lage (hypotheek)rente en hielp zo de negatieve trend op vele markten om te buigen en de huishoudportemonnee te verbeteren.

De voor veel families over de hele wereld belangrijkste bron van rijkdom heeft zonder enige twijfel geholpen de uitgaven een flinke boost te geven en daarmee de hele wereldeconomie.

Maar of de economische meewind waar de huizenmarkt voor heeft gezorgd de komende jaren zal aanhouden is onzeker. Het monetaire beleid in een aantal belangrijke economieën wordt strenger, met name in de Verenigde Staten. En met hogere kosten voor lenen stijgt de kans op een kentering in de vorm van dalende huizenprijzen.

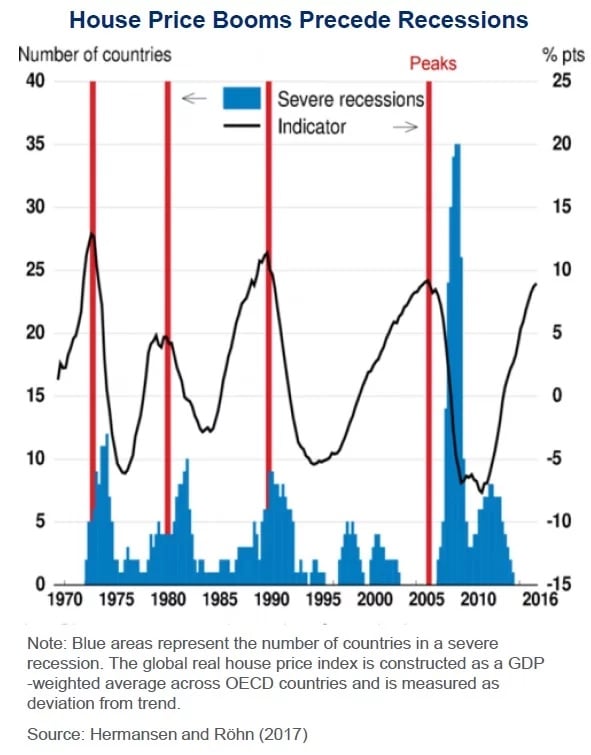

Zoals te zien is in onderstaande grafiek van Citibank kan dat de hele wereldeconomie gaan raken.

Kijkend naar de geschiedenis komt er meestal een einde aan recessies als de huizenprijzen zich op de bodem bevinden. Maar als de prijzen pieken dan neemt het aantal landen dat te kampen krijgt met een recessie vrijwel altijd toe.

Op dit moment lijken de huizenprijzen bijna hun cyclische hoogtepunt te hebben bereikt.

Als dat het geval is en we het verleden in ogenschouw nemen, dan komt er mogelijk een einde aan het herstel van de wereldeconomie dat we de afgelopen jaren hebben gezien.

Dit artikel verscheen oorspronkelijk op Business Insider Australia.