- De dollar en de euro waren vorige week voor het in 20 jaar evenveel waard.

- De last die wij ondervinden van de sterke dollar is echter niks in vergelijking met de opkomende wereld, die vol is van goedkope lokale valuta’s.

- Door duurder wordende leningen in Amerikaanse dollars heeft de Wereldbank de groeiverwachting voor opkomende landen flink teruggeschroefd.

ANALYSE – Het zat er al even aan te komen, maar vorige week was het dan eindelijk zover: de dollar was heel even net zoveel waard als een euro.

Er is al veel geschreven over de dynamiek van renteverhogingen die schuilgaat achter de dollaropmars. Maar over de impact daarvan op de Nederlandse economie lees je een stuk minder. En dat is best vreemd, als je bedenkt hoe de kracht van de Amerikaanse munt doorwerkt in onze portemonnee.

Kijk bijvoorbeeld maar eens naar de prijzen aan de pomp. Die zijn natuurlijk voor een groot deel het gevolg van de krapte op de oliemarkt. Maar de dure dollar speelt ook een rol. Voor een vat Brent-olie moet je bijvoorbeeld bijna 100 dollar betalen, terwijl dat begin december minder dan 75 dollar was. Een prijsstijging van 33 procent dus voor olie. In dezelfde periode is de dollar ook nog eens met ruim 13 procent gestegen. Als gevolg van deze combinatie is olie in euro’s uitgedrukt meer dan 50 procent duurder geworden.

Dat valuta-effect laat zich natuurlijk ook voelen bij allerlei andere producten en diensten die in dollars worden verhandeld. Het gevolg is dat de opmars van de Amerikaanse munt de inflatie in de eurozone nog verder opstookt.

Maar wat er in Europa gebeurt, valt in het niet bij de pijn die opkomende landen voelen.

Rentestijging en recessievrees doen pijn in opkomende wereld

De munten van bijna alle ontwikkelingslanden zijn dit jaar nog veel harder gedaald ten opzichte van de dollar.

Voor een deel is dat het gevolg van de snelheid waarmee de Amerikaanse Federal Reserve de rente opschroeft. Dat maakt het aantrekkelijker om vermogen in deze munt aan te houden. Ook de toenemende recessievrees werkt hard door in de valutawereld.

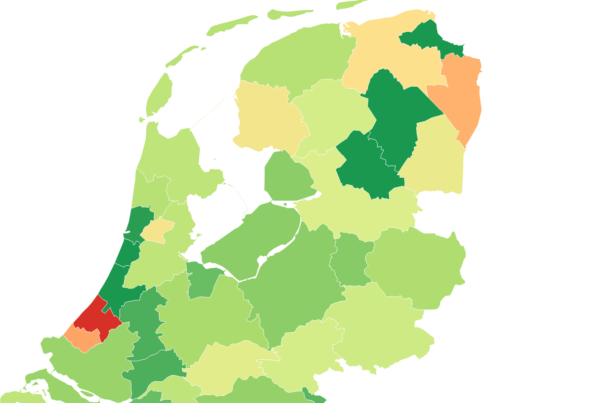

Het vooruitzicht dat de economische groei in de Verenigde Staten stevig terugvalt en dat Europa door de energiecrisis mogelijk zelfs een recessie tegemoet gaat, zorgt ervoor dat veel partijen het zekere voor het onzekere kiezen. Ze zetten reserves om van onvoorspelbare munten uit opkomende landen naar harde valuta’s zoals dollars en euro’s. Dit jaar behoren veel valuta’s van Oost-Europese landen tot de grote verliezers.

Diepterecords voor Turkse lira en Colombiaanse peso

Onder meer door de handelsrelatie met Rusland en de geografisch kleine afstand tot de oorlog in Oekraïne, is de Hongaarse forint in 2022 met 21 procent gedaald. Voor de Poolse zloty is dat 16 procent en de schade voor de Tsjechische kroon komt op 10 procent.

Ook verder van huis worden flinke klappen geïncasseerd. De Colombiaanse en de Argentijnse peso zijn respectievelijk 9 en 21 procent gedaald ten opzichte van de dollar.

De Turkse lira spant echter de kroon. Als gevolg van een losgeslagen beleid om de inflatie van meer dan 70 procent onder controle te krijgen, is de munt sinds de jaarwisseling met bijna een kwart gedaald tot het laagste niveau ooit.

Bovenstaande koersdalingen dreunen voor de betrokken landen harder door dan de terugval van de euro. Het wordt voor bedrijven uit opkomende landen namelijk steeds lastiger om nieuw kapitaal aan te trekken. Veel ondernemingen schrijven leningen uit in de Amerikaanse munt.

De rente- en aflossingskosten zijn flink opgelopen door de vertaalslag van goedkope lokale valuta’s naar dure dollars. Dit is een belangrijke reden waarom de Wereldbank de groeiverwachting voor opkomende landen in 2022 al heeft bijgesteld van 6,3 naar 4,6 procent. Als de dollarstijging doorzet, is de volgende groeitegenvaller in de opkomende wereld slechts een kwestie van tijd.

Joost Derks is valutaspecialist bij iBanFirst. Hij heeft ruim twintig jaar ervaring in de valutawereld.