Inkoop van eigen aandelen is helemaal niet slecht, mits een bedrijf daar duidelijke voorwaarden aan stelt, meent Hendrik Oude Nijhuis.

Afgelopen week viel in Het Financieele Dagblad een opmerkelijke bijdrage van twee gerespecteerde Nederlandse economen te lezen. Bedrijven zouden maar beter stoppen met de inkoop van eigen aandelen want dat levert toch niets op. Was getekend, Arnoud Boot en Kees Cools.

Respectabele economen zijn het zeker: Boot is hoogleraar Financiële Markten aan de Universiteit van Amsterdam en Cools hoogleraar Corporate Finance and Governance aan de Universiteit van Tilburg. Gerespecteerd alom, maar hebben ze ook gelijk?

Aandeleninkoop foute boel?

De heren beginnen hun betoog met een beschrijving van de situatie bij KPN waarbij de inkoop van eigen aandelen zo desastreus heeft uitgepakt: “Zo heeft KPN tussen 2004 en 2012 voor ruim 10 miljard euro aandelen ingekocht tegen een gemiddelde koers van zo’n 10 euro en daarna kwam de onderneming in problemen. Nu staat het aandeel op 1,60 euro.”

Over de recente, hernieuwde interesse onder beursgenoteerde bedrijven om eigen aandelen in te kopen zijn beide heren evenmin enthousiast: “Wij zien het als hernieuwd op de korte termijn gericht driest gedrag. Men is niet bezig met het optimaal leiden van een onderneming, maar met iets anders, te weten het door middel van financiële machinaties proberen beleggers mild te stemmen.”

Boot en Cools stellen dat de verwachte winst per aandeel en het verwachte rendement op het eigen vermogen door de inkoop van eigen aandelen inderdaad toeneemt, maar dat het risico ook evenredig toeneemt. Aandeelhouders zouden er per saldo dus niets mee opschieten.

Denkfout: perfecte markt

De denkfout die Boot en Cools (en vele andere academici eveneens!) maken is de impliciete veronderstelling dat aandelenmarkten volledig efficiënt zijn. Zij geloven kennelijk nog dat aandelen nooit over- of ondergewaardeerd kunnen zijn en dat de intrinsieke waarde altijd gelijk is aan de beurskoers zelf.

Die impliciete veronderstelling van volledig efficiënte aandelenmarkten (met inkoop van eigen aandelen zou immers enkel aan de leverage te sleutelen zijn) maakt het aangehaalde voorbeeld van KPN zelfs enigszins komisch. Want op de Amsterdamse beurs is vrijwel geen aandeel te vinden dat zulke hoge pieken en zulke diepe dalen kende als KPN.

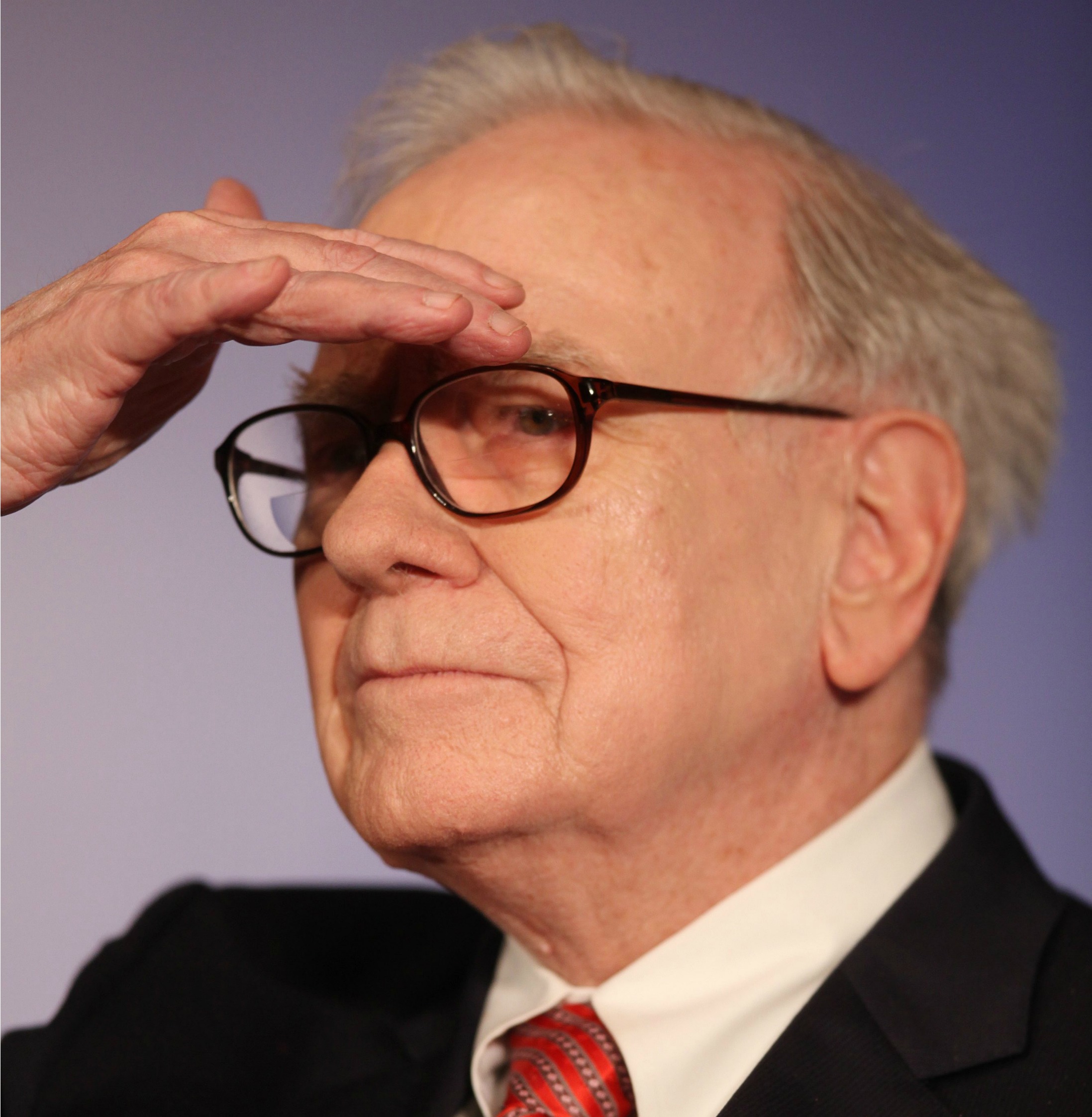

Buffett niet vies van aandeleninkoop

Wanneer je de aandeelhoudersbrieven van Warren Buffett hebt gelezen, weet je waarschijnlijk wel dat de inkoop van eigen aandelen wel degelijk een prima investering kan zijn. Daarvoor moet dan wel aan een paar belangrijke voorwaarden zijn voldaan.

Het bedrijf moet:

1) geld te over hebben,

2) een gebrek hebben aan rendabele investeringsopties

3) het desbetreffende aandeel moet te koop zijn tegen een prijs onder de intrinsieke waarde.

Wat voor het kopen van aandelen in het algemeen geldt, geldt voor de inkoop van eigen aandelen eveneens. Aandelen gekocht tegen de ene koers kunnen een uitstekende investering zijn maar gekocht tegen een andere koers (boven de intrinsieke waarde) juist een desastreuze belegging.

Speciaal voor de beide hoogleraren zocht ik in de aandeelhoudersbrieven van Warren Buffett's investeringsvehikel Berkshire Hathaway, naar uitspraken Buffett over de inkoop van aandelen:

[Uit de aandeelhoudersbrief van het jaar 1984]

"Wanneer aandelen van bedrijven met sterke competitieve posities en een comfortabele financiële positie substantieel onder hun intrinsieke waarde noteren, dan is er vrijwel geen beter alternatief dat aandeelhouders met meer zekerheid beloont dan inkoop van eigen aandelen."

[1992]

"De meeste hoog winstgevende ondernemingen hebben een relatief lage behoefte aan kapitaal. Aandeelhouders van dergelijke bedrijven profiteren doorgaans wanneer de winst voor het grootste deel wordt uitgekeerd als dividend of gebruikt wordt om substantieel eigen aandelen in te kopen."

[1994]

"Inzicht in de intrinsieke waarde is voor managers van bedrijven net zo belangrijk als voor beleggers. Wanneer managers investeringsbeslissingen nemen - inclusief beslissingen om eigen aandelen in te kopen - dan is essentieel dat zij handelen om de intrinsieke waarde per aandeel te verhogen en ieder handelen dat de intrinsieke waarde per aandeel verlaagt trachten te voorkomen. Hoewel dit principe overduidelijk mag lijken zien wij het voortdurend geschonden worden. Wanneer dergelijke misallocaties plaatshebben zijn aandeelhouders de pineut."

[1999]

"Wanneer beschikbare gelden die behoeftes [investeringen om de competitieve positie te behouden en rendabele investeringen anderszins] overtreffen kan een onderneming met op groei gerichte aandeelhouders overnames doen of eigen aandelen inkopen. Wanneer het aandeel substantieel onder de intrinsieke waarde noteert is inkoop van eigen aandelen doorgaans het aantrekkelijkst [overnames slagen vaak niet]."

Beleggers, en eigenlijk een ieder geïnteresseerd in de economie, doen er goed aan de aandeelhoudersbrieven van Warren Buffett eens door te nemen. Ook hoogleraren in de economie.

Dit artikel is oorspronkelijk verschenen op z24.nl