- De verdere verspreiding van het nieuwe coronavirus in landen buiten China zorgde de afgelopen weken voor paniek op financiële markten.

- Vooral de ongekende snelheid waarmee beurzen daalden is opvallend.

- Een mogelijke bodem op de beurs zal waarschijnlijk vrij dicht samenvallen met de piek in de wereldwijde besmettingen.

- Op de korte termijn is de vraag of aandelenkoersen nog dieper kunnen zakken.

- Voor beleggers is er genoeg aanleiding om vooralsnog aan de voorzichtige kant te blijven.

ANALYSE – Afgelopen week werden we geconfronteerd met de snelste koersdaling van de aandelenmarkten in een week tijd. Hoewel de schrik er goed in zit vanwege de snelle verspreiding van het coronavirus is kopen op de ‘dips’ de afgelopen elf jaar een zeer succesvolle strategie geweest. Is dat opnieuw verstandig?

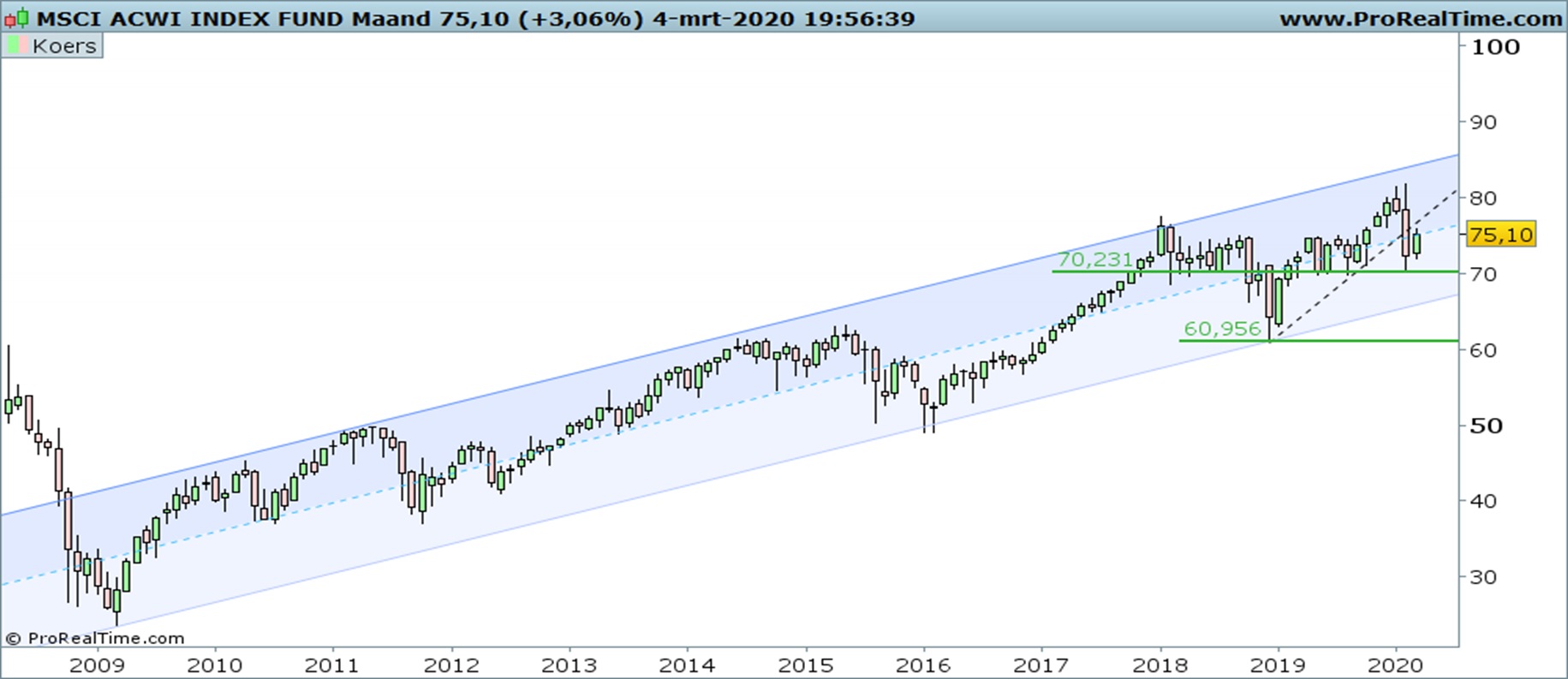

In deze bijdrage bespreek ik de recente ontwikkelingen op aandelenbeurzen en analyseer ik vanuit technische optiek de MSCI World All Countries-index. Deze wereldwijde aandelenindex is voor vele beleggers en managers van beleggingsfondsen de maatstaf voor de prestaties van aandelen. In deze index zijn ook de opkomende markten vertegenwoordigd.

Twee weken geleden noteerden veel aandelenindices nog records, maar daar kwam afgelopen week snel verandering in. De verdere verspreiding van het nieuwe coronavirus in landen buiten China en de onzekerheid over de economische impact zorgden voor paniek op financiële markten.

Aandelen duikelden naar beneden en de rentes op veilige obligaties daalden snel, vooral in de VS. Ook de meeste hedgefondsen zagen de jaarwinsten als sneeuw voor de zon verdwijnen en grondstofmarkten werden stevig geraakt.

Zo is de prijs van olie sinds het begin van het jaar circa 20 procent gedaald. Een lichtpuntje is goud, maar de laatste dagen worden eurobeleggers geconfronteerd met een dalende Amerikaanse dollar, wat de resultaten in euro’s negatief beïnvloedt.

Wat opvalt is de ongekend harde daling van de rente in de VS. Die is dit jaar zowat gehalveerd. De Amerikaanse 10-jaarsrente noteert rond de 1 procent en dat is onder de crisisniveaus van 2008. Obligatiemarkten lijken hiermee te anticiperen op nog meer rentedalingen en mogelijk meer economische vertraging.

Door de dalende rente in de VS loopt ook het verschil tussen de rentes in de VS en Europa snel terug. Dat laatste vertaalt zich in een verzwakking van de dollar. Dit vindt president Donald Trump natuurlijk prima, maar voor eurobeleggers kan de zwakke dollar een bron van zorg worden als die doorzet.

Het niveau van 1,12 dollar tot 1,13 dollar per euro fungeert vooralsnog als lijn in het zand. Voor beleggers met een blootstelling aan dollars is dit een zone om goed in de gaten te houden.

Beurspaniek door coronavirus: algoritmes en passieve beleggingen zorgen voor veel turbulentie

In mijn vorige bijdrage gaf ik al aan om wat voorzichtiger te zijn, maar de extreme daling die we de afgelopen weken hebben gezien, had ik niet verwacht. Wat me vooral trof was de ongekende snelheid waarmee dit alles plaatsvond.

De massaverkoop van zogenoemde ETF’s (indexfondsen met mandjes van aandelen) zorgde ervoor dat aandelen over een breed front onderuit gingen. Computeralgoritmes reageerden hierop en dat zorgde ervoor dat tussentijdse bewegingen bovengemiddeld hoog en heftig waren.

Ook in deze markten levert dat weer duidelijke winnaars en verliezers op. Zo werd alles wat met reizen en toerisme te maken had hard afgestraft en hadden onder andere banken en oliebedrijven het wederom erg zwaar. In de sectoren van farmacie en nutsbedrijven bleef de schade nog enigszins beperkt.

Waar ligt de bodem?

We weten dat de economische data de komende periode waarschijnlijk zullen verslechteren. Er zijn ook steeds meer bedrijven die omzet- en winstwaarschuwingen afgeven.

Echter, over de omvang en duur van de corona-uitbraak kan je op dit moment alleen maar speculeren. De economische impact zal mede afhangen van de eventuele verdere verspreiding van het virus en het herstelvermogen van de geraakte sectoren en bijbehorende ketens.

Wereldwijd is er bij de beleidsmakers geen gebrek aan daadkracht. De belangrijkste centrale banken hebben inmiddels de rente verlaagd en het is wachten op verruimende acties van de ECB. Veel organisaties beloven steun en ik houd voor de komende tijd ook rekening met relatief veel fiscale maatregelen. Deze acties zijn natuurlijk geen medicijn tegen het virus, maar het kan wel helpen om de negatieve economische gevolgen te verkleinen.

Ik verwacht zelf dat een mogelijke bodem op de beurs vrij dicht zal samenvallen met de piek in de wereldwijde besmettingen. Dat kan volgende week zijn, maar ook pas over twee maanden. Tot die tijd verwacht ik dat de beweeglijkheid op de financiële markten bovengemiddeld zal blijven.

Wereldindex: nieuwe test van dieptepunten wordt belangrijk

Als we uitzoomen en de beursontwikkeling over een langere periode bekijken, denk je misschien: waarom maakt iedereen zich zo druk? De onderstaande maandgrafiek van de MSCI-wereldindex zit gewoon nog in zijn opgaande trend voor de lange termijn. Vooralsnog is de terugval van de afgelopen weken niet meer dan een correctie.

Echter, de opgaande (stippeltjes)trendlijn sinds de bodem van eind 2018 is neerwaarts doorbroken. Daardoor kan het opwaartse momentum van begin dit jaar vooralsnog in de ijskast.

Ik houd er rekening mee dat op de korte termijn een nieuwe test van de recente dieptepunten op de loer ligt. Als daar de grond word aangestampt, kan dat als springplank voor een herstel dienen. Maar als dat niveau sneuvelt, lijken verdere koersdalingen waarschijnlijk.

Hierbij zijn belangrijke richtpunten de onderkant van de opgaande trend en mogelijk zelfs de bodem van eind 2018. Maar zover is het nog niet. Het eerste richtpunt ligt bij de meest recente bodems, waarbij de vraag is of de markt een vuist kan maken.

Genoeg aanleiding om voorzichtig te blijven

Hoewel het openzetten van de geldkraan door centrale banken en het gebrek aan alternatieven voor aandelen een sterke onderliggende kracht vormen, vraag ik me wel af dat gegeven genoeg reden is om aandelenindices naar nieuwe records te brengen.

Zonder een herstel van de economie en bedrijfswinsten lijkt mij dat vooralsnog een lastig verhaal. Daarbij is het goed om te bedenken dat er altijd bedrijven zijn die zich hier in positieve zin aan onttrekken.

Al met al is er genoeg aanleiding om vooralsnog aan de voorzichtige kant te blijven. Ik houd daarom een bovengemiddelde hoeveelheid cash aan. Dit kan uiteraard snel veranderen, maar vooralsnog lijkt het er niet op dat we de bodem hebben gezien.

Michael Nabarro, CMT is een onafhankelijke beleggingsspecialist. Zijn financiële carrière begon in 1989 en sindsdien is hij nauw betrokken bij het adviseren van particuliere en professionele relaties met een actieve beleggingsstijl. Dit heeft hij de afgelopen 30 jaar voor verschillende financiële instellingen en grootbanken gedaan. Je kunt Michael ook dagelijks volgen via TradeIdee.nl. Dit is een beleggersplatform waar verschillende deskundige en gerenommeerde beleggingsspecialisten je onder andere laten meekijken in hun portefeuille.