- Beurzen zijn wereldwijd hard gedaald in maart door de coronacrisis.

- Beleggers die proberen de markt te timen verkopen vaak als de beurs daalt, en kopen als aandelen alweer flink zijn gestegen.

- Beleggingsexpert Ralf op de Weegh van BeSMart Vermogensbeheer wijst erop dat een beurscrash geen ramp hoeft te zijn, als je voor de lange termijn belegt.

- Belangrijke vuistregel: zorg dat je een consequente beleggingsstrategie hebt en wijk daar niet vanaf als aandelen tijdelijk fors dalen.

ANALYSE – Covid-19, de longziekte die het coronavirus veroorzaakt, heeft de beurzen wereldwijd hard geraakt. Aandelenbeurzen verloren sinds eind februari 30 procent tot 40 procent van hun waarde. Toch hoeft deze beurskrach voor veel beleggers geen ramp te zijn, als je de tijd in je voordeel kunt laten werken en een lange beleggingshorizon hebt.

De paniek op de beurs en de angst om geld te verliezen zorgen ervoor dat sommige beleggers hun aandelen verkopen, terwijl de beurs een neerwaartse beweging maakt. Dat kan zijn om koerswinsten veilig te stellen of verliezen te beperken.

Maar zeker als je voor de lange termijn belegt, is verkopen in een dalende markt geen goede strategie. Wie bij een beurscrash in paniek verkoopt, neemt genoegen met een lager rendement of zelfs met verlies.

Een beurscrash biedt kansen voor langetermijnbeleggers die hun hoofd koel houden, en beleggers die nu instappen voor de lange termijn. Hoe zit dat precies?

Op korte termijn kan een flinke beursdaling zorgen voor onrust. Op dat moment is de berichtgeving uitermate negatief en lijkt de toekomst hoogst onzeker. Maar paniek en angst zijn meestal slechte raadgevers.

Toch besluiten veel beleggers op dit moment hun beleggingen te verkopen; ze kiezen dan voor financiële veiligheid door meer cash aan te houden. Juist dit gedrag zorgt ervoor dat andere beleggers de rendementen maken die horen bij het gekozen risicoprofiel en een lange adem.

Een beursdaling zorgt voor pijn die je als belegger af en toe moet incasseren om uiteindelijk succesvol te zijn. Vergelijk het met het succes van een ondernemer of topsporter. De meesten van ons zien alleen het succes en willen dat ook graag. Ze vergeten echter vaak dat het succes komt na de ‘pijn’; de lange weg ernaar toe met regelmatig afzien en persoonlijke offers.

Emotie zit verstandige beslissingen in de weg bij beleggen

Het kopen of verkopen op basis van emoties leidt vaak tot verkeerde beslissingen. Veelal stapt de belegger uit als er al een (groot) deel van het koersverlies is opgetreden, en mist de belegger het beursherstel dat vaak onverwacht snel optreedt.

Beleggers kopen vaak aandelen als iedereen euforisch is en de koersen hoog staan; men verkoopt bij angst als de koersen laag staan. Hierdoor ontstaat een 'behavior gap.' Dat is het verschil tussen het gemiddelde marktrendement en het rendement dat de gemiddelde belegger haalt die reageert op hebzucht, angst of die probeert de markt te slim af te zijn.

Een bekende uitspraak van topbelegger Warren Buffett luidt dan ook: "The stock market is a device for transferring money from the impatient to the patient.”

Ruimte voor fouten is beperkt als je de markt probeert te timen

Het liefst wil je als belegger volledig belegd zijn als de beurzen omhoog gaan en niet belegd zijn als de beurzen dalen. Dit noemen we het timen van de markt en dat klinkt natuurlijk erg interessant. Toch is dit het moeilijkste wat er is.

Je kunt als belegger natuurlijk best een keer gelijk krijgen en op een goed moment besluiten om uit te stappen. Maar één keer gelijk krijgen is niet voldoende.

Onderzoek heeft uitgewezen dat een market timer bij ongeveer 70 procent van zijn voorspellingen (bij zowel opgaande als dalende beurzen) gelijk moet krijgen om het misgelopen rendement, dividend en de gemaakte transactiekosten terug te verdienen.

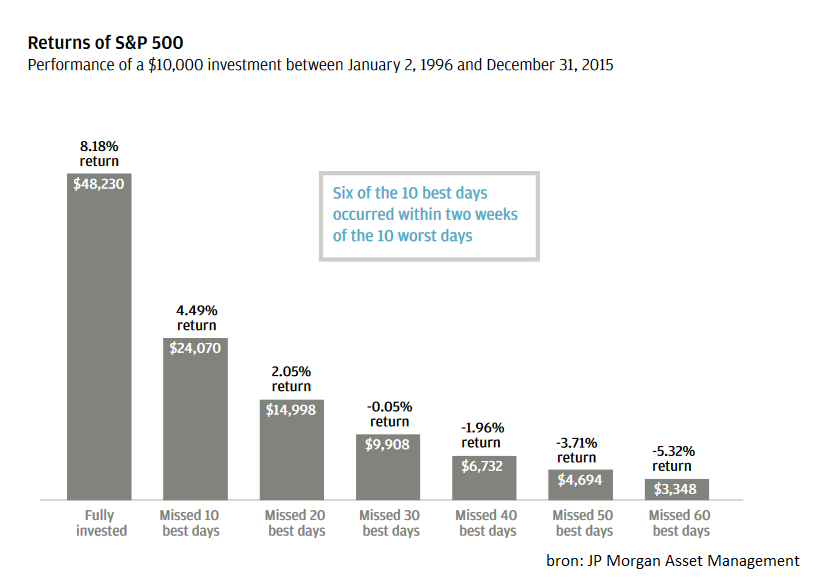

Gebleken is namelijk dat een market timer gemiddeld genomen een aanzienlijk lager rendement behaalt, tot wel enkele procentpunten per jaar, vergeleken met een belegger die de gehele periode belegd blijft. Dit komt omdat het rendement vaak bepaald wordt door een klein aantal uitzonderlijke beursdagen per jaar. Het missen van uitzonderlijk goede dagen kan desastreus zijn voor het rendement.

Als succesvolle market timer is het namelijk van cruciaal belang om in volatiele beurstijden zowel de richting van de beurs alsook de exacte dagen van in- en uitstappen goed te voorspellen. Stel bijvoorbeeld dat je de 10 beste beursdagen niet goed hebt ingeschat, dan zorgt dat al voor een halvering van je rendement, vergeleken met een beleggers die gedurende dezelfde periode helemaal belegd blijft.

Onderstaande grafiek van vermogensbeheerder JP Morgan Asset Management laat zien dat als je twintig jaar lang (van 1996 tot en met 2015) onafgebroken in de Amerikaanse S&P 500-index had belegd, je uit zou zijn gekomen op een gemiddeld jaarlijks rendement van 8,81 procent.

Had je over deze periode de beste 10 dagen gemist door het verkeerd timen van de markt, dan was je resultaat 4,49 procent geweest op jaarbasis.

Beurscrash: minder dramatisch als je de langere termijn in het oog houdt

Zodra aandelenbeurzen hard dalen, worden er al snel vergelijkingen gemaakt met de Grote Depressie uit de jaren ’30 of met Black Monday in 1987. Op deze Zwarte Maandag daalde de Dow Jones 22,6 procent. De grootste beursdaling op één dag. De AEX-index daalde die dag 12 procent en ook in de week erna nog een keer fors.

Een grappig feit: de Dow Jones eindigde dat in 1987 uiteindelijk 2 procent in de plus. In de jaren ’90 stegen de beurzen naar nieuwe recordstanden.

In de langetermijngrafiek hieronder is het zoeken naar Zwarte Maandag uit 1987. Het uiteenspatten van de dotcomzeepbel in 2001 en de kredietcrisis van 2008 en 2009 zijn iets makkelijker terug te vinden.

Wie zich niet bezig houdt met speculatie op de korte termijn, kan het beste werken met een duidelijk beleggingsdoel, zoals vermogen opbouwen voor een eigen pensioenpot. Op basis van een langetermijnplan kan dan een gestructureerde beleggingsaanpak worden opgesteld.

Hierbij dien je als belegger ook mee te nemen hoeveel risico je moet lopen om een beleggingsdoel te bereiken. Aandelen leveren bijvoorbeeld op de langere termijn gemiddeld een hoger rendement op dan obligaties, maar dat gaat ook gepaard met grotere tussentijdse koersschommelingen.

Als je gaat voor het hogere langetermijnrendement van aandelen, moet je ook vooraf bepalen of je het risico van tussentijdse koersverliezen kan en wil dragen. Vragen zoals “wat doe je als je beleggingsportefeuille in het eerste jaar daalt met 20 procent?“ kunnen helpen om je risicohouding in te schatten. Tegelijk is het vaak zo dat pas in de praktijk blijkt hoe iemand reageert op tegenslag op de beurs.

Een goed gespreide effectenportefeuille waarbij je ook in onzekere tijden trouw blijft aan het beleggingsplan, is essentieel om het gewenste rendement op lange termijn te bereiken.

Ralf op de Weegh is oprichter en managing partner van BeSmart Vermogensbeheer. Deze column is niet bedoeld als individueel advies tot het doen van beleggingen. De auteur bezit voor eigen rekening posities in ETFs.