- De uitgaven aan de gezondheidszorg zitten wereldwijd in de lift.

- Als belegger kun je daar op inspelen met een sectorfonds of een ETF.

- Business Insider bespreekt de kansen en risico’s van 7 beleggingsfondsen die zich op de zorgsector richten en geeft aan waar je op moet letten.

- Lees ook: Beleggen in de chipsector met een ETF: dit zijn de kansen en risico’s

Sinds de eeuwwisseling zijn de wereldwijde uitgaven aan de gezondheidszorg ruim verdubbeld, zo heeft de Wereldgezondheidsorganisatie (WHO) becijferd. In 2020 werd er 9.000 miljard dollar aan gespendeerd: een record. Dit komt neer op bijna 11 procent van het jaarlijkse mondiale inkomen.

De groei van de zorguitgaven heeft diverse redenen. Mensen worden steeds ouder. Een wereldburger die 23 jaar geleden werd geboren, had nog een gemiddelde levensverwachting van 66,8 jaar. Dat is inmiddels gestegen naar 73,3 jaar.

In combinatie met de vergrijzing en een groeiende en steeds welvarender wereldbevolking, leidt dat tot forse toename van de vraag naar zorg.

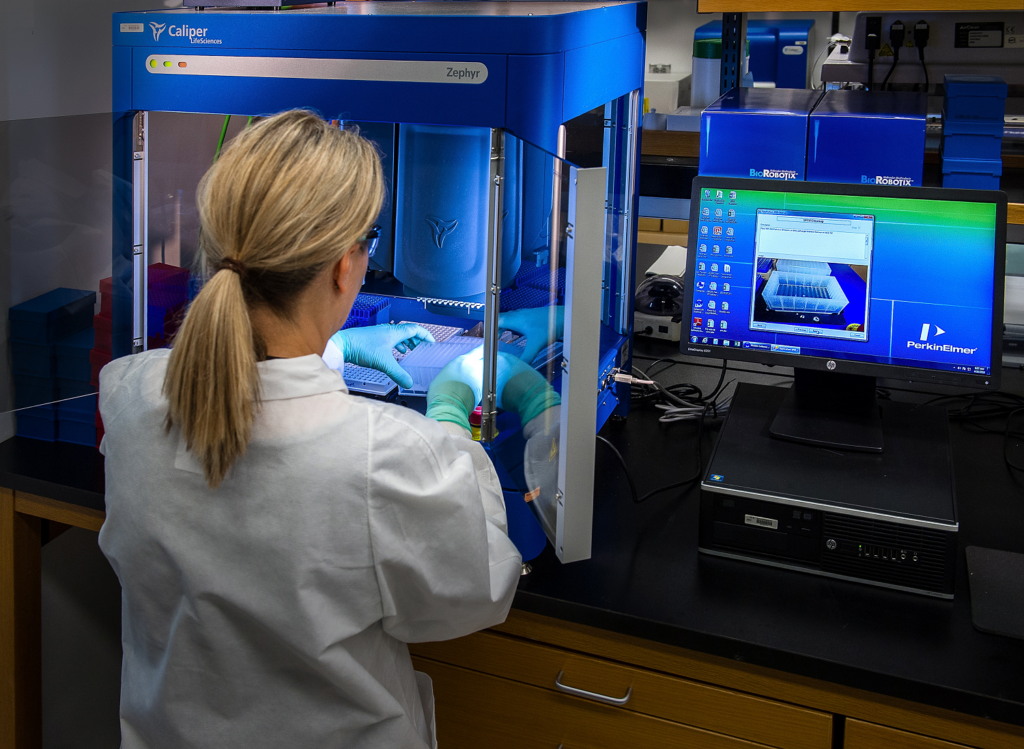

Bovendien vinden er in de zorgsector veel innovaties plaats. Denk bijvoorbeeld aan geavanceerde operatierobots, draagbare meetapparatuur en steeds nauwkeuriger scanapparatuur. Maar ook aan nieuwe medicijnen: zo blijkt uit de laatste MedicijnMonitor van de Vereniging Innovatieve Geneesmiddelen dat er in 2021 wereldwijd ruim 18.000 nieuwe geneesmiddelen in ontwikkeling waren. Dat is goed nieuws voor wie zorg nodig heeft, maar daar hangt natuurlijk wel een prijskaartje aan.

Beleggingskansen in de zorg

Al die ontwikkelingen bieden ook kansen voor beleggers. Je kunt natuurlijk zelf aandelen selecteren van farmaceuten of bedrijven die bijvoorbeeld actief zijn met zorgtechnologie, maar dat brengt wel risico’s met zich mee.

Stel je zet al je kaarten op één geneesmiddelenfabrikant, omdat dit bedrijf een veelbelovend medicijn in de pijplijn heeft. Als je voorspelling uitkomt, kun je flink cashen. Maar als later blijkt dat de onderzoeksresultaten tegenvallen of het geneesmiddel niet wordt toegelaten tot de markt, kan de koers als plumpudding instorten.

Daarom is het verstandiger om te kiezen voor een ETF (beursgenoteerd beleggingsfonds) of een actief beheerd beleggingsfonds. Hiermee krijg je met één transactie een breed gespreide aandelenportefeuille in de zorgsector.

7 fondsen onder de loep

Het aanbod is wel groot. Waar moet je nu op letten als je een keuze wilt maken? Om hier een indicatie van te geven, nemen we zeven verschillende fondsen onder de loep: drie ETF’s en vier actief beheerde fondsen.

- iShares MSCI World Health Care Sector ESG UCITS ETF (ISIN-code: IE00BJ5JNZ06) van StateStreet

- iShares STOXX Europe 600 Health Care UCITS ETF van BlackRock (ISIN-code: DE000A0Q4R36)

- SPDR MSCI World Health Care UCITS ETF van State Street (ISIN-code: IE00BYTRRB94)

- RobecoSAM Sustainable Healthy Living Equities (ISIN-code: LU0805493342)

- BlackRock Global Funds - World Healthscience Fund D2 (ISIN-code: LU0329593007)

- Fidelity Funds - Sustainable Global Health Care Fund (ISIN-code: LU0346388969)

- VanEck Genomics and Healthcare Innovators UCITS ETF (ISIN-code: IE000B9PQW54 en de ludieke tickercode CURE).

1. Kies ik een actief beheerd beleggingsfonds of een ETF?

De eerste vraag die je jezelf moet stellen is: kies ik een actief beheerd aandelenfonds of een zogeheten exchange traded fund (ETF)? In het eerste geval maakt de fondsbeheerder zelf een selectie van aandelen die volgens het researchteam de beste kaarten hebben, in de hoop de markt te verslaan.

In het tweede geval koopt de fondsbeheerder alle aandelen uit een index; in dit geval een index met aandelen van bedrijven die actief zijn in de gezondheidszorg. Omdat er geen duur researchteam actief is, zijn de kosten een stuk lager (zie verderop). Maar een nadeel is wel dat in een ETF ook aandelen zitten die achterblijven bij de markt.

Het is dus een afweging tussen lagere kosten (ETF) of hogere kosten, in ruil voor een mogelijk hoger rendement (beleggingsfonds), al moet je natuurlijk wel afwachten of dat laatste ook lukt.

2. Waar belegt het fonds in?

Bij gezondheidszorg denk je waarschijnlijk vooral aan grote farmaceutische bedrijven, zoals Pfizer, GlaxoSmithKline, Roche en Novartis. Maar in de meeste fondsen nemen ze nog niet de helft van de portefeuille in beslag.

Er zijn namelijk nog veel meer subsectoren, zoals fabrikanten medische apparatuur (zoals Philips), biotechbedrijven (zoals Galapagos en Novo Nordisk) en producenten van testapparatuur en analytische instrumenten. Daarmee is de sector diverser dan je op het eerste oog zou zeggen. Kijk daarom ook goed naar de verdeling over subsectoren.

Er zijn ook fondsen die vooral inzetten op preventie in plaats van genezing, zoals het fonds van RobecoSAM. Hier vind je onder andere bedrijven die gezonde voeding of voedingssupplementen produceren of outdoorartikelen verkopen, om mensen in beweging te laten komen. Door deze benadering is zo’n fonds breder gespreid dan een puur sectorfonds.

Verder zijn er beleggingsfondsen die zich op één specifieke trend richten, zoals het fonds van VanEck, dat in september is gelanceerd. Deze ETF richt zich op twee trends in de zorg: de toegenomen digitalisering en genomica (waarbij de wisselwerking tussen genen en genproducten wordt bestudeerd, voor de behandeling van kanker, veroudering en aangeboren ziekten).

3. Hoeveel aandelen zitten er in de portefeuille?

Kijken we naar de portefeuilles van de zeven geselecteerde fondsen, dan valt op dat het aantal verschillende aandelen enorm uiteenloopt. De portefeuilles van Fidelity, RobecoSAM, VanEck en de iShares STOXX Europe 600 Health Care ETF zijn het minst gespreid, met 40 tot 55 verschillende aandelen.

Hierna volgen het BlackRock Global Funds - World Healthscience Fund (93 aandelen), de SPDR MSCI World Health Care UCITS ETF (140 aandelen) en de iShares MSCI World Health Care Sector ESG UCITS ETF (141 aandelen).

4. In welke regio's belegt het fonds?

De iShares STOXX Europe 600 Health Care UCITS ETF van BlackRock belegt uitsluitend in Europese aandelen. De rest belegt wereldwijd, al concentreren zij zich vooral op de VS, Europa en een klein plukje Azië.

RobecoSAM is het enige fonds waarvan minder dan de helft van het fondsvermogen in de VS is belegd. Bij de rest loopt de weging in de VS uiteen van 61 procent (Fidelity) tot 81 procent (VanEck)

5. Wat zijn de kosten?

Wat het toekomstige rendement van een beleggingsfonds wordt, moet je maar afwachten. Maar één ding staat wel vast: de kosten. Omdat deze rechtstreeks een deel van je winst afsnoepen, is het belangrijk om hier goed op te letten.

Een handige maatstaf om fondskosten te vergelijken is de total expense ratio (TER). Dit zijn de kosten die een fonds jaarlijks inhoudt voor geleverde diensten, zoals research, het beheer en marketingkosten.

Zoals gezegd zijn de kosten van een ETF meestal lager dan die van een actief beheerd fonds. De kosten voor de vier door Business Insider bekeken ETF’s lopen uiteen van 0,25 tot 0,45 procent per jaar. Voor de actief beheerde fondsen varieert het van 1 procent (Fidelity) tot 1,5 procent (RobecoSAM).

6. Wat is het trackrecord?

Je moet de kosten wel in samenhang zien met het rendement. Als een duurder fonds jaar na jaat de markt verslaat, kan dat per saldo een betere keuze zijn dan een prijsstunter met structureel lagere rendementen.

Hoewel je toekomstige rendementen natuurlijk niet kunt voorspellen, geven de resultaten uit het verleden wel een aardige indicatie.

Kijken we naar de afgelopen drie jaar, dan hebben de actief beheerde fondsen het niet beter gedaan dan de ETF’s. Maar gemeten over vijf jaar scoren het BlackRock World Healthscience fonds en het fonds van Fidelity wel iets beter dan de rest. Het fonds van VanEck is pas in september gestart en moet zich dus nog bewijzen.

7. Wat gebeurt er met het dividend?

Bij aandelenfondsen kun je een onderverdeling maken tussen fondsen die ontvangen dividenden herbeleggen in nieuwe aandelen of periodiek uitkeren. Herbeleggen levert op langere termijn vaak een hoger rendement op, omdat je profiteert van het zogeheten rente-op-rente-effect. Maar wil je een constante inkomstenstroom, dan verdient periodiek uitkeren de voorkeur.

De meeste onderzochte fondsen kiezen ervoor om dividenden te herbeleggen.

8. Hoe groot wordt mijn blootstelling?

Het voordeel van een sectorfonds is dat je kunt inspelen op actuele ontwikkelingen of maatschappelijke trends. Dat kan extra rendement opleveren.

Maar het brengt ook meer risico met zich mee dan een belegging in een breed gespreide index, zoals de MSCI World-index of de S&P 500. Zo bedroeg vorig jaar het verschil in rendement tussen de best presterende sector van de MSCI (energie, met rendement van 33 procent) en de slechtst presterende sector (communication services, met een verlies van 35,5 procent) ruim 68 procentpunt. Houd daarom je blootstelling aan een sectorfonds beperkt.

9. Wat zijn de risico’s?

Behalve het bovengenoemde concentratierisico heb je met nog meer risico's te maken. Zo werken diverse bedrijven in de sector aan producten die zich nog in de beginfase van de ontwikkeling bevinden. Dat brengt extra risico's met zich mee.

Ook loop je een marktrisico: als de aandelenbeurzen wereldwijd onder druk staan, is de kans groot dat ook aandelen in de zorgsector omlaag worden getrokken.

Verder loop je een valutarisico als je kiest voor een beleggingsfonds dat in dollars is genoteerd. Mocht de Amerikaanse munt in waarde dalen ten opzichte van de euro, dan drukt dat je rendement, al kan het kwartje ook de andere kant op rollen.

Er zijn ook fondsen die in euro’s noteren, zoals de iShares STOXX Europe 600 Health Care ETF en de ETF van SPDR. Hier loop je dus geen valutarisico.

Een handige indicatie van het risico dat je met een fonds loopt, is de risico-indicator die is opgenomen in de Essentiële Beleggingsinformatie (een standaard document) van beleggingsfondsen. Deze heeft een schaal van 1 (zeer klein risico) tot 7 (zeer groot risico).

10. Welke moet ik nu kiezen?

Zoals je ziet is de gezondheidszorg een heel veelzijdige sector. Het is bovendien een markt met veel groeipotentie, maar ook een defensief karakter. Toch kan het ook in de zorgsector behoorlijk spoken. Er zitten bijzonder goede beursjaren bij, maar ook uitzonderlijk slechte. Beleg daarom alleen met geld dat je langere tijd kunt missen en houd je blootstelling beperkt.

Met een ETF ben je voordeliger uit dan met een actief beheerd aandelenfonds. Welk fonds voor jou de beste keuze is, hangt af van je persoonlijke voorkeur. Wil je je het liefst richten op één bepaald segment of juist een zo breed mogelijke spreiding? Neem je een valutarisico voor lief? En wil je dat dividenden worden herbelegd of uitgekeerd?