De aflossingsvrije hypotheek blijft een open zenuw voor huiseigenaren en beleidsmakers. Naar schatting 1 miljoen Nederlanders hebben zo’n hypotheek waarbij je tijdens de looptijd niet aflost en alleen rente betaalt.

Van de huishoudens met een aflossingsvrije hypotheek komt 5 procent waarschijnlijk serieus in de problemen en behoort 10 procent tot de echte risicogroep, blijkt uit nieuw onderzoek van bureau Netspar. Dat zijn toch 50.000 tot 100.000 huishoudens.

Aflossingsvrije hypotheken brengen meer risico’s met zich mee voor geldverstrekkers, omdat je tijdens de looptijd van de hypotheek niet aflost. Dat betekent dat er aan het eind van de looptijd spaargeld beschikbaar moet zijn om de hypotheek af te lossen, of dat er een nieuwe lening moet worden afgesloten. En onzeker is hoe hoog je inkomen dan zal zijn.

Aflossingsvrije hypotheek: kun je de rentelasten dragen?

Onderzoeksbureau Netspar heeft bestudeerd hoe het zit met de risico’s van aflossingsvrije hypotheken door te kijken naar de hypotheeklasten als percentage van het inkomen.

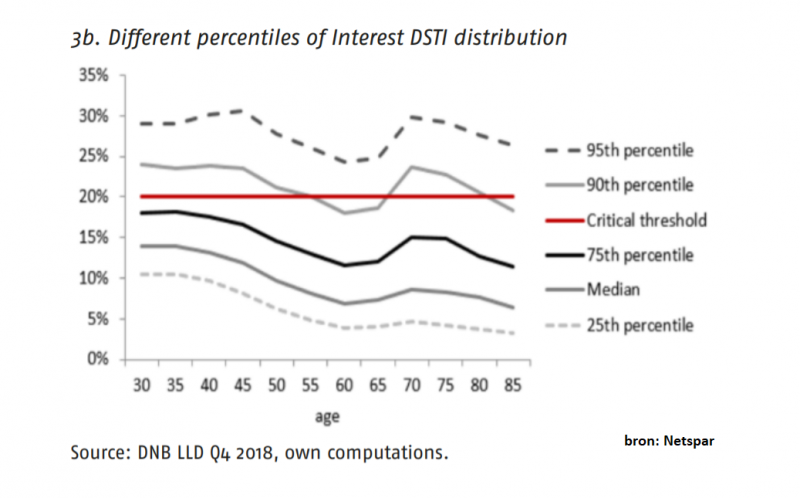

Als het puur om de rentelasten gaat, hanteert Netspar als criterium dat sprake is van een houdbare situatie als deze maximaal 20 procent van het beschikbare huishoudinkomen bedragen. Voor de totale woninglasten (inclusief aflossing van de hypotheek) ligt de drempel op 35 procent.

Op basis van data uit 2015 blijkt dat pakweg 10 procent van de huishoudens boven de kritieke drempel zit van 20 procent, waarbij de rentelasten op de hypotheek dus méér dan een vijfde van het beschikbare inkomen bedragen. In de grafiek hieronder markeert de rode lijn de grens van 20 procent.

Verder komt bij 5 procent van de huishoudens het aandeel van de rentelasten uit op gemiddeld 30 procent (bovenste stippellijn in de grafiek)

De data over de rentelasten als percentage van het beschikbare inkomen gaan over alle huishoudens met een hypotheek. Netspar heeft dit via een model verder verfijnd door het risico voor huishoudens met een aflossingsvrije hypotheek in kaart te brengen.

Gekeken is naar de invloed van diverse factoren, zoals de ontwikkeling van het inkomen, de beperking van de hypotheekrenteaftrek en een mogelijke renteschok op de betaalbaarheid van aflossingsvrije hypotheken. Voor de hypotheekrente is uitgegaan van een stijging met 3 procentpunt als voorbeeld van een renteschok.

Uitkomst van deze simulatie is dat bij 5 procent van de huishoudens met een aflossingsvrije hypotheek de kans groot is dat ze daadwerkelijk in de problemen komen. "Verhuizen is voor deze hoog-risicogroep geen optie. Het vermogen en inkomen zijn te laag voor een nieuwe hypotheek of een vrije sector huurwoning. Ook voor een sociale huurwoning komen zij niet altijd in aanmerking."

Volgens Netspar moet voor deze groep dus gekeken worden naar 'maatwerkoplossingen'.

Lees ook: Niet elke aflossingsvrije hypotheek is een financiële tijdbom: dit zijn de risico’s die ertoe doen

Ook als je niet tot de risicogroep behoort, is het natuurlijk verstandig om te kijken hoe je financieel verstandig omgaat met een aflossingsvrije hypotheek. Het is daarbij goed alert te zijn op de volgende risicofactoren.

1. Lage waarde huis versus hoge schuld

Is de waarde van het huis veel lager dan de straks resterende lening, dan is de lening voor een bank risicovol. Stel: je kunt niet aan betalingsverplichtingen voldoen, wie blijft er dan straks met de schuld zitten? Als de waarde van het huis flink hoger is dan de resterende schuld, kan een bank relaxter zijn. In het uiterste geval verkoopt de bank het huis en springt die er zonder kleerscheuren uit.

2. Minder inkomsten na pensioen

Is je inkomen na pensioen een stuk lager dan het huidige inkomen, dan zijn de hypotheeklasten straks moeilijker op te brengen.

3. Belasting minder gunstig straks

De hypotheeklasten stijgen sowieso omdat na 30 jaar de hypotheekrenteaftrek vervalt. De brutorente wordt de netto rente wanneer het belastingvoordeel vervalt.

4. De hypotheekrente zelf zou stevig kunnen stijgen

Het renteniveau zelf zou op termijn wel eens een stuk hoger kunnen zijn. Reken jezelf niet rijk met de huidige historisch lage hypotheekrenteniveaus.

Je kunt natuurlijk ook een aantal dingen doen om te zorgen dat je na 30 jaar, aan het einde van de looptijd, geen problemen krijgt met je aflossingsvrije hypotheek.

Niet wachten met aflossen tot het einde van de looptijd, maar eerder starten met aflossen ligt voor de hand. Maar er zijn ook andere opties.